Averiguar el P/S de Studio City International Holdings Limited (NYSE:MSC) es difícil en estos momentos

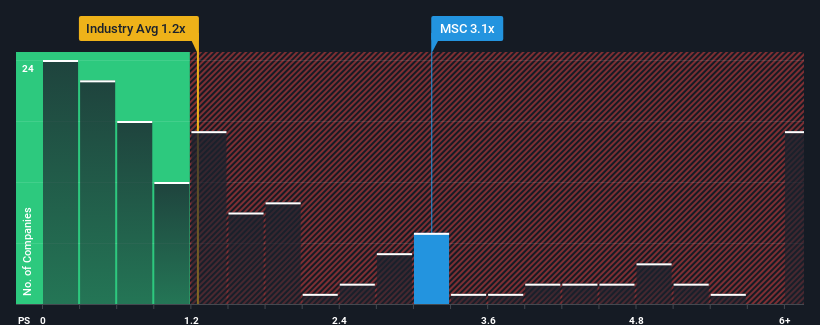

Cuando vemos que casi la mitad de las empresas del sector de la hostelería en Estados Unidos tienen una relación precio/ventas (o "P/V") inferior a 1,2x, Studio City International Holdings Limited (NYSE:MSC ) parece estar emitiendo algunas señales de venta con su relación P/V de 3,1x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el elevado P/S.

Vea nuestro último análisis de Studio City International Holdings

¿Cómo se ha comportado Studio City International Holdings recientemente?

Los últimos tiempos han sido bastante ventajosos para Studio City International Holdings, ya que sus ingresos han aumentado a un ritmo muy rápido. Es posible que el mercado espere que los ingresos futuros superen a los del mercado en general, lo que parece haber despertado el interés por el valor. Esperemos que así sea, porque de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

No tenemos previsiones de los analistas, pero puede ver cómo las tendencias recientes están preparando a la empresa para el futuro consultando nuestro informe gratuito sobre los beneficios, los ingresos y el flujo de caja de Studio City International Holdings.¿Coinciden las previsiones de ingresos con el elevado ratio P/S?

Hay una suposición inherente de que una empresa debe superar al sector para que los ratios P/S como el de Studio City International Holdings se consideren razonables.

Retrospectivamente, el año pasado se produjo un aumento explosivo de los ingresos de la empresa. El asombroso rendimiento significa que también fue capaz de aumentar los ingresos en un 60% en total durante los últimos tres años. En consecuencia, los accionistas habrían acogido con satisfacción estas tasas de crecimiento de los ingresos a medio plazo.

Si lo comparamos con el sector, para el que se prevé un crecimiento del 18% en los próximos 12 meses, el impulso de la empresa es bastante similar según los recientes resultados de ingresos anualizados a medio plazo.

Con esta información, nos parece interesante que Studio City International Holdings cotice a un PER elevado en comparación con el sector. Parece que la mayoría de los inversores ignoran las recientes tasas de crecimiento, bastante medias, y están dispuestos a pagar más por exponerse al valor. Aunque será difícil lograr ganancias adicionales, ya que una continuación de las tendencias recientes de los ingresos acabaría lastrando el precio de la acción.

¿Qué podemos aprender de la relación precio/ventas de Studio City International Holdings?

Utilizar únicamente la relación precio/ventas para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Nuestro análisis de Studio City International Holdings ha demostrado que actualmente cotiza con un PER superior al esperado, ya que su reciente crecimiento a tres años sólo está en consonancia con las previsiones más amplias del sector. En estos momentos nos sentimos incómodos con la elevada PER, ya que no es probable que este rendimiento de los ingresos respalde un sentimiento tan positivo durante mucho tiempo. A menos que mejoren las recientes condiciones a medio plazo, es difícil aceptar estos precios como razonables.

No queremos aguar la fiesta demasiado, pero también encontramos 2 señales de advertencia para Studio City International Holdings (¡1 no debe ignorarse!) que hay que tener en cuenta.

Si estos riesgos le hacen reconsiderar su opinión sobre Studio City International Holdings, explore nuestra lista interactiva de valores de gran calidad para hacerse una idea de qué más hay en el mercado.

If you're looking to trade Studio City International Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Studio City International Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.