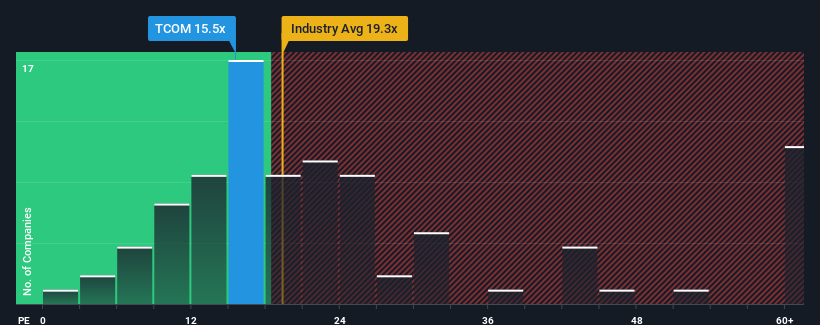

Con una relación precio/beneficios (o "PER") media cercana a 17 veces en Estados Unidos, se le podría perdonar que se sintiera indiferente ante la relación PER de 15,5 veces de Trip.com Group Limited (NASDAQ:TCOM). Sin embargo, no es prudente ignorar simplemente el PER sin explicaciones, ya que los inversores pueden estar pasando por alto una clara oportunidad o un costoso error.

Con el crecimiento de sus beneficios en terreno positivo en comparación con el descenso de los beneficios de la mayoría de las demás empresas, Trip.com Group lo ha estado haciendo bastante bien últimamente. Una posibilidad es que el PER sea moderado porque los inversores piensan que los beneficios de la empresa serán menos resistentes en el futuro. Si no es así, los accionistas actuales tienen motivos para sentirse optimistas sobre la evolución futura de la cotización.

Consulte nuestro último análisis de Trip.com Group

¿Cuál es la tendencia de crecimiento de Trip.com Group?

Para justificar su PER, Trip.com Group debería registrar un crecimiento similar al del mercado.

Si analizamos el último año de crecimiento de los beneficios, la empresa registró un aumento espectacular del 121%. El último trienio también ha registrado un excelente aumento global del 263% en el BPA, ayudado por su rendimiento a corto plazo. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

Mirando ahora hacia el futuro, se prevé que el BPA aumente un 8,2% cada año durante los próximos tres años, según los analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del mercado crezca un 10% anual, lo que resulta notablemente más atractivo.

En vista de ello, resulta curioso que el PER de Trip.com Group se sitúe en línea con el de la mayoría de las demás empresas. Parece que la mayoría de los inversores ignoran las expectativas de crecimiento bastante limitadas y están dispuestos a pagar más por exponerse a la acción. Mantener estos precios será difícil, ya que es probable que este nivel de crecimiento de los beneficios acabe lastrando las acciones.

Conclusión sobre el PER de Trip.com Group

Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Hemos establecido que Trip.com Group cotiza actualmente con un PER superior al esperado, ya que su previsión de crecimiento es inferior a la del mercado en general. En estos momentos nos sentimos incómodos con el PER, ya que no es probable que los beneficios futuros previstos respalden un sentimiento más positivo durante mucho tiempo. A menos que estas condiciones mejoren, es difícil aceptar estos precios como razonables.

Muchos otros factores de riesgo vitales pueden encontrarse en el balance de la empresa. Puede evaluar muchos de los principales riesgos mediante nuestro análisisgratuito del balance de Trip.com Group con seis sencillas comprobaciones.

Si no está seguro de la solidez del negocio de Trip.com Group, explore nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Trip.com Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.