Los inversores no ven la luz al final del túnel de Noodles & Company (NASDAQ:NDLS) y empujan la acción un 27% a la baja

Por desgracia para algunos accionistas, la cotización de Noodles & Company(NASDAQ:NDLS) se ha desplomado un 27% en los últimos treinta días, prolongando el dolor reciente. La reciente caída completa unos doce meses desastrosos para los accionistas, que acumulan una pérdida del 72% durante ese tiempo.

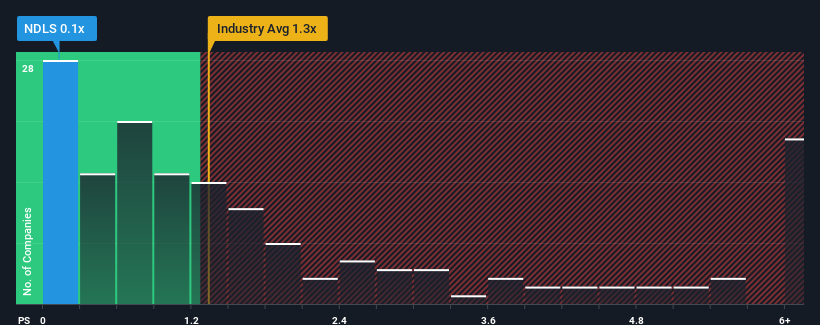

Tras la fuerte caída del precio, dado que aproximadamente la mitad de las empresas que operan en el sector de la hostelería en Estados Unidos tienen ratios precio-ventas (o "P/S") superiores a 1,3x, puede considerar Noodles como una inversión atractiva con su ratio P/S de 0,1x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Vea nuestro último análisis de Noodles

¿Cómo es el rendimiento reciente de Noodles?

Noodles no ha tenido un buen comportamiento recientemente, ya que la disminución de sus ingresos es inferior a la de otras empresas, que han experimentado un crecimiento medio de sus ingresos. El ratio P/S es probablemente bajo porque los inversores piensan que este pobre rendimiento de los ingresos no va a mejorar. Si este es el caso, es probable que a los actuales accionistas les cueste entusiasmarse con la evolución futura de la cotización.

¿Quiere saber qué opinan los analistas sobre el futuro de Noodles en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el bajo PER?

El ratio P/S de Noodles sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, peores resultados que el sector.

Al revisar los datos financieros del último año, nos desalentó ver que los ingresos de la empresa cayeron un 1,1%. Esto frenó la buena racha que estaba teniendo a largo plazo, ya que el crecimiento de sus ingresos en tres años sigue siendo de un notable 28% en total. Así que podemos empezar confirmando que la empresa ha hecho en general un buen trabajo de crecimiento de los ingresos durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

De cara al futuro, se prevé que los ingresos aumenten un 3,1% durante el próximo año, según los tres analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del sector crezca un 13%, lo que resulta notablemente más atractivo.

Teniendo esto en cuenta, está claro por qué el PER de Noodles es inferior al de sus homólogos del sector. Parece que la mayoría de los inversores esperan ver un crecimiento futuro limitado y sólo están dispuestos a pagar una cantidad reducida por las acciones.

Conclusión sobre la PER de Noodles

La reciente debilidad de la cotización de Noodles ha vuelto a situar su PER por debajo de otras empresas del sector de la hostelería. Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Como era de esperar, nuestro análisis de las previsiones de los analistas de Noodles confirma que las decepcionantes perspectivas de ingresos de la empresa contribuyen en gran medida a su bajo PER. El pesimismo de los accionistas sobre las perspectivas de ingresos de la empresa parece ser el principal contribuyente a la baja P/S. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

No olvide que puede haber otros riesgos. Por ejemplo, hemos identificado 4 señales de advertencia para Noodles ( 2 no se pueden ignorar) que deberías tener en cuenta.

Por supuesto, las empresas rentables con un historial de gran crecimiento de los beneficios suelen ser apuestas más seguras. Por lo tanto, puede que desee ver esta recopilación gratuita de otras empresas que tienen ratios razonables de PER y han experimentado un fuerte crecimiento de los beneficios.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Noodles puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.