El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Como muchas otras empresas, Light & Wonder, Inc.(NASDAQ:LNW) hace uso de la deuda. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Por qué conlleva riesgo la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas que fracasan son liquidadas sin piedad por sus banqueros. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de endeudamiento, primero consideramos los niveles de tesorería y de deuda, conjuntamente.

Vea nuestro último análisis de Light & Wonder

¿Cuál es la deuda de Light & Wonder?

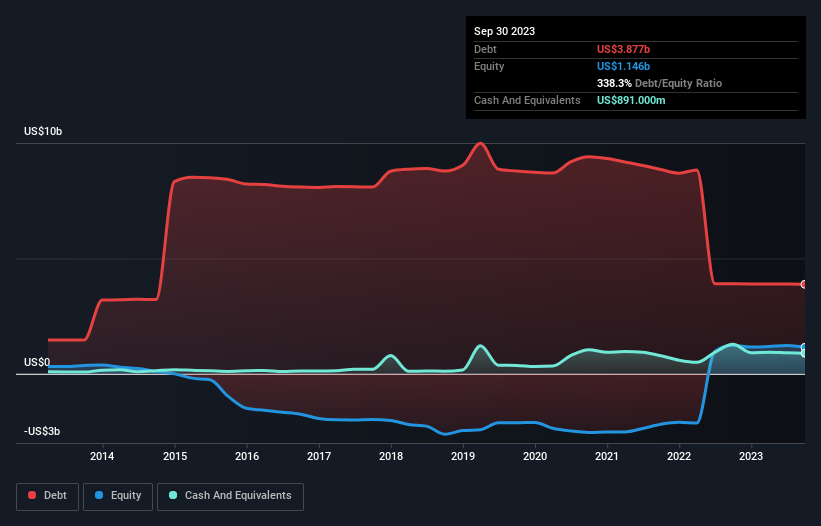

Como puede ver a continuación, Light & Wonder tenía una deuda de 3.880 millones de dólares en septiembre de 2023, aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para ver más detalles. Sin embargo, tiene 891,0 millones de dólares en efectivo para compensar esto, lo que lleva a una deuda neta de alrededor de 2.990 millones de dólares.

¿Cuál es la solidez del balance de Light & Wonder?

Podemos ver en el balance más reciente que Light & Wonder tenía pasivos por valor de 619,0 millones de dólares que vencían dentro de un año, y pasivos por valor de 4.120 millones de dólares que vencían después. Como contrapartida, contaba con 891 millones de dólares en efectivo y 497 millones de dólares en cuentas por cobrar con vencimiento a menos de 12 meses. Por tanto, sus pasivos superan la suma de su tesorería y sus créditos (a corto plazo) en 3.350 millones de dólares.

Light & Wonder tiene una capitalización bursátil de 7.210 millones de dólares, por lo que es muy probable que pudiera obtener efectivo para mejorar su balance, si fuera necesario. Pero está claro que deberíamos examinar de cerca si puede gestionar su deuda sin dilución.

Para calibrar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto la cantidad absoluta de deuda (con la deuda neta sobre EBITDA) como los gastos por intereses reales asociados a esa deuda (con su ratio de cobertura de intereses).

Aunque no nos preocuparía el ratio de deuda neta sobre EBITDA de Light & Wonder, de 3,3 veces, creemos que su cobertura de intereses superbaja, de 2,1 veces, es señal de un elevado apalancamiento. Parece claro que, últimamente, el coste de los préstamos está afectando negativamente a la rentabilidad para los accionistas. La buena noticia es que Light & Wonder ha aumentado su EBIT un 59% en los últimos doce meses. Como el abrazo de una madre a un recién nacido, este tipo de crecimiento refuerza la resistencia de la empresa y la coloca en una posición más sólida para gestionar su deuda. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura de la empresa decidirá si Light & Wonder puede reforzar su balance con el paso del tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Por lo tanto, es evidente que tenemos que ver si ese EBIT se traduce en el correspondiente flujo de caja libre. Si analizamos los tres últimos años, Light & Wonder registró un flujo de caja libre equivalente al 25% de su EBIT, es decir, menos de lo que cabría esperar. Eso no es muy bueno, cuando se trata de pagar la deuda.

Nuestra opinión

En nuestra opinión, la cobertura de intereses y la deuda neta sobre EBITDA de Light & Wonder pesan definitivamente en su contra. Pero su tasa de crecimiento del EBIT nos cuenta una historia muy diferente y sugiere cierta resistencia. Considerando todos los ángulos mencionados, nos parece que Light & Wonder es una inversión algo arriesgada debido a su deuda. Esto no es necesariamente malo, ya que el apalancamiento puede aumentar la rentabilidad de los fondos propios, pero hay que tenerlo en cuenta. A la hora de analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Estos riesgos pueden ser difíciles de detectar. Todas las empresas los tienen, y nosotros hemos detectado 2 señales de advertencia para Light & Wonder (¡de las cuales 1 es un poco desagradable!) que debería conocer.

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Light & Wonder puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.