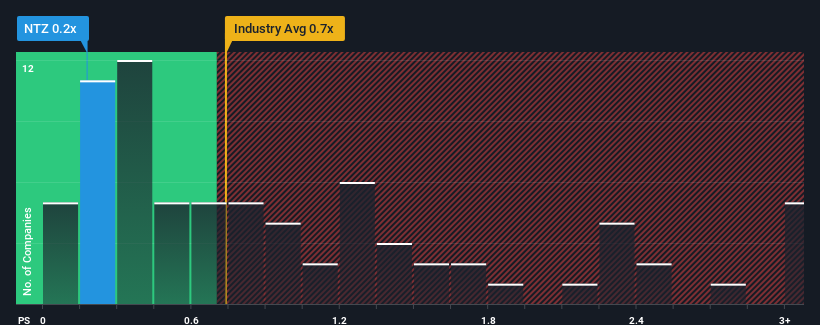

Cuando cerca de la mitad de las empresas que operan en el sector de bienes de consumo duraderos en Estados Unidos tienen ratios precio/ventas (o "P/S") superiores a 0,7x, puede considerar Natuzzi S.p.A.(NYSE:NTZ) como una inversión atractiva con su ratio P/S de 0,2x. Sin embargo, el P/S podría ser bajo por alguna razón y requiere más investigación para determinar si está justificado.

Vea nuestro último análisis de Natuzzi

¿Qué significa la relación precio/ventas de Natuzzi para los accionistas?

Por ejemplo, el retroceso de los ingresos de Natuzzi en los últimos tiempos tendría que ser motivo de reflexión. Una posibilidad es que la P/S sea baja porque los inversores piensan que la empresa no hará lo suficiente para evitar un rendimiento inferior al del sector en general en un futuro próximo. Si a usted le gusta la empresa, esperaría que no fuera así para poder adquirir acciones mientras no goza de buena acogida.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre Natuzzi le ayudará a arrojar luz sobre su rendimiento histórico.¿Cuál es la tendencia de crecimiento de los ingresos de Natuzzi?

La única vez que se sentiría realmente cómodo viendo un P / S tan bajo como el de Natuzzi es cuando el crecimiento de la compañía está en camino de ir a la zaga de la industria.

Al revisar los datos financieros del último año, nos desalentó ver que los ingresos de la empresa cayeron un 30%. Al menos los ingresos han conseguido no retroceder completamente desde hace tres años en conjunto, gracias al anterior periodo de crecimiento. Por lo tanto, es justo decir que el crecimiento de los ingresos ha sido inconsistente recientemente para la empresa.

Si se compara la evolución reciente de los ingresos a medio plazo con la previsión de crecimiento del sector a un año, del 4,2%, se observa que es notablemente menos atractiva.

Teniendo esto en cuenta, es fácil entender por qué el PER de Natuzzi no alcanza la marca establecida por sus homólogos del sector. Parece que la mayoría de los inversores esperan que las recientes tasas de crecimiento limitadas continúen en el futuro y sólo están dispuestos a pagar una cantidad reducida por el valor.

La última palabra

Por lo general, advertimos que no se debe dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

En consonancia con las expectativas, Natuzzi mantiene su bajo PER debido a que su reciente crecimiento trienal es inferior a las previsiones del sector en general. En estos momentos, los accionistas están aceptando la baja P/S, ya que admiten que los ingresos futuros probablemente no depararán sorpresas agradables. A menos que las recientes condiciones a medio plazo mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Antes de dar el siguiente paso, debería conocer las 2 señales de advertencia para Natuzzi (¡1 no se puede ignorar!) que hemos descubierto.

Si no está seguro de la solidez del negocio de Natuzzi, ¿por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto?

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Natuzzi puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.