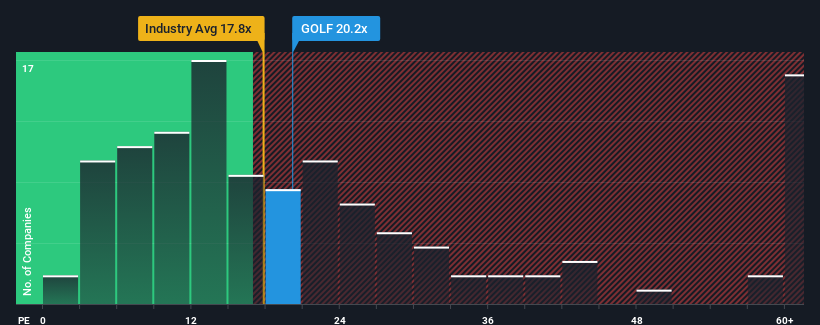

La relación precio/beneficios (o "PER") de 20,2x de Acushnet Holdings Corp . (NYSE:GOLF) podría hacer que pareciera un valor de venta en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER inferiores a 17x e incluso los PER inferiores a 9x son bastante comunes. Sin embargo, el PER podría ser alto por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Los últimos tiempos han sido agradables para Acushnet Holdings, ya que sus beneficios han aumentado a pesar de que los del mercado han retrocedido. El PER es probablemente alto porque los inversores piensan que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Eso es lo que realmente se espera, de lo contrario se estaría pagando un precio bastante elevado sin ninguna razón en particular.

Vea nuestro último análisis de Acushnet Holdings

¿Cuál es la tendencia de crecimiento de Acushnet Holdings?

Para justificar su PER, Acushnet Holdings necesitaría producir un crecimiento impresionante superior al del mercado.

Si echamos la vista atrás, vemos que la empresa consiguió aumentar los beneficios por acción un 6,8% el año pasado. Esto se vio respaldado por un excelente periodo anterior en el que el BPA aumentó un 143% en total durante los tres últimos años. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 8,5% anual, según las estimaciones de los nueve analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del mercado crezca un 10% anual, lo que no supone una diferencia sustancial.

A la luz de esto, es curioso que el PER de Acushnet Holdings se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores ignoran las expectativas de crecimiento bastante medias y están dispuestos a pagar más por exponerse a la acción. Aunque será difícil lograr ganancias adicionales, ya que es probable que este nivel de crecimiento de los beneficios acabe lastrando el precio de la acción.

¿Qué podemos aprender del PER de Acushnet Holdings?

Aunque la relación precio/beneficios no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de beneficios.

Hemos establecido que Acushnet Holdings cotiza actualmente con un PER superior al esperado, ya que su previsión de crecimiento sólo está en línea con el mercado en general. En estos momentos nos sentimos incómodos con el precio relativamente alto de las acciones, ya que no es probable que los beneficios futuros previstos respalden un sentimiento tan positivo durante mucho tiempo. Esto pone en peligro las inversiones de los accionistas y hace que los inversores potenciales corran el riesgo de pagar una prima innecesaria.

Dicho esto, tenga en cuenta que Acushnet Holdings está mostrando 2 señales de advertencia en nuestro análisis de inversión, que debería conocer.

Si no está seguro de la solidez del negocio de Acushnet Holdings, ¿por qué no explora nuestra lista interactiva de valores con sólidos fundamentales empresariales en busca de otras empresas que pueda haber pasado por alto?

If you're looking to trade Acushnet Holdings, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Acushnet Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.