Ganancias fallidas: Solo Brands, Inc. pierde beneficios y los analistas revisan sus previsiones

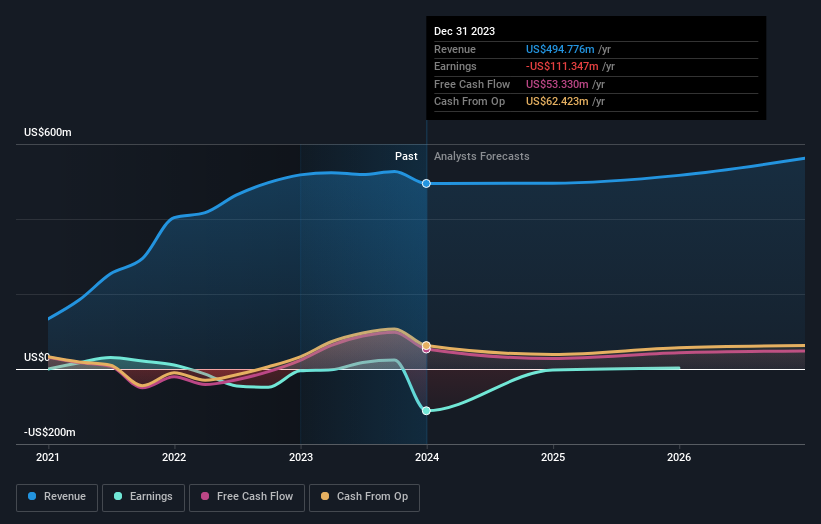

Los accionistas de Solo Brands, Inc.(NYSE:DTC) probablemente se sientan un poco decepcionados, ya que sus acciones cayeron un 4,9% a 2,34 dólares en la semana posterior a sus últimos resultados anuales. Las cosas no fueron muy bien en general, con una sorprendente pérdida (estatutaria) de 1,84 dólares por acción sobre unos ingresos de 495 millones de dólares, a pesar de que los analistas esperaban beneficios. Los resultados son un momento importante para los inversores, ya que pueden seguir los resultados de una empresa, ver las previsiones de los analistas para el año que viene y comprobar si se ha producido un cambio en el sentimiento hacia la empresa. Hemos reunido las previsiones estatutarias más recientes para ver si los analistas han cambiado sus modelos de beneficios, a raíz de estos resultados.

Consulte nuestro último análisis de Solo Brands

Tras el informe de resultados de la semana pasada, los ocho analistas de Solo Brands prevén unos ingresos para 2024 de 495,3 millones de dólares, aproximadamente en línea con los últimos 12 meses. Se espera que los beneficios mejoren y que Solo Brands obtenga un beneficio estatutario de 0,03 dólares por acción. Antes de este informe, los analistas habían pronosticado unos ingresos de 503,2 millones de dólares y un beneficio por acción (BPA) de 0,16 dólares en 2024. Los analistas parecen haberse vuelto más pesimistas tras los últimos resultados. Si bien no se han modificado las previsiones de ingresos, se ha producido un importante recorte de las estimaciones de BPA.

El precio objetivo medio cayó un 21%, hasta 3,82 dólares, con la reducción de las previsiones de beneficios claramente vinculada a una estimación de valoración más baja. Sin embargo, hay otra forma de pensar en los precios objetivo, y es fijarse en la gama de precios objetivo propuestos por los analistas, porque una amplia gama de estimaciones podría sugerir una visión diversa sobre los posibles resultados para el negocio. El analista más optimista de Solo Brands tiene un precio objetivo de 8,00 dólares por acción, mientras que el más pesimista lo valora en 2,20 dólares. Así pues, en este caso no daríamos demasiada credibilidad a los objetivos de precios de los analistas, porque es evidente que existen opiniones muy diferentes sobre el tipo de rendimiento que puede generar esta empresa. Teniendo esto en cuenta, no confiaríamos demasiado en el precio objetivo de consenso, ya que no es más que una media y los analistas tienen claramente opiniones muy divergentes sobre el negocio.

Una de las formas de entender estas previsiones es compararlas con los resultados anteriores y con las estimaciones de crecimiento del sector. Está bastante claro que se espera que el crecimiento de los ingresos de Solo Brands se ralentice sustancialmente, y que los ingresos hasta finales de 2024 muestren un crecimiento anualizado del 0,1%. Esto se compara con una tasa de crecimiento histórico del 32% en los últimos tres años. Compárese con otras empresas (con previsiones de analistas) del sector, para las que se espera un crecimiento agregado de los ingresos del 2,4% anual. Teniendo en cuenta la ralentización del crecimiento prevista, parece obvio que Solo Brands también crecerá más despacio que otras empresas del sector.

Conclusión

La mayor preocupación es que los analistas redujeron sus estimaciones de beneficios por acción, lo que sugiere que Solo Brands podría enfrentarse a vientos en contra. En el lado positivo, no se produjeron cambios importantes en las estimaciones de ingresos, aunque las previsiones implican que obtendrán peores resultados que el sector en general. El precio objetivo de consenso se redujo considerablemente, ya que los últimos resultados no parecen tranquilizar a los analistas, lo que conduce a una estimación más baja de la valoración futura de Solo Brands.

Teniendo esto en cuenta, no nos apresuraríamos a llegar a una conclusión sobre Solo Brands. El poder de los beneficios a largo plazo es mucho más importante que los beneficios del próximo año. En Simply Wall St, tenemos una gama completa de estimaciones de analistas para Solo Brands hasta 2026, y puede verlas gratis en nuestra plataforma aquí...

Antes de dar el siguiente paso debería conocer la 1 señal de advertencia para Solo Brands que hemos descubierto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Solo Brands puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes comentarios sobre este artículo? ¿Te preocupa el contenido? Ponte en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.