Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Como muchas otras empresas, iRobot Corporation (NASDAQ:IRBT ) recurre a la deuda. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Sin embargo, una situación más habitual (pero igualmente costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Consulte nuestro último análisis de iRobot

¿Cuál es la deuda neta de iRobot?

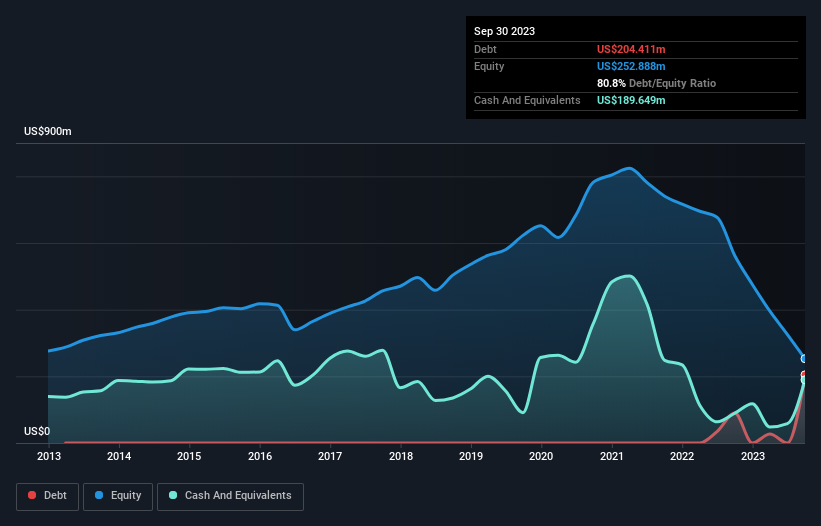

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que en septiembre de 2023 iRobot tenía 204,4 millones de dólares de deuda, un aumento de 90,0 millones de dólares en un año. Sin embargo, tiene 189,6 millones de dólares en efectivo para compensar esto, lo que lleva a una deuda neta de alrededor de 14,8 millones de dólares.

¿Cuál es la solidez del balance de iRobot?

Podemos ver en el balance más reciente que iRobot tenía pasivos por valor de 325,4 millones de dólares que vencían dentro de un año, y pasivos por valor de 253,2 millones de dólares que vencían después. Para compensar estas obligaciones, dispone de una tesorería de 189,6 millones de dólares, así como de créditos por valor de 73,6 millones de dólares que vencen en un plazo de 12 meses. Así pues, su pasivo supera en 315,4 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Este déficit no es tan grave porque iRobot vale 849,3 millones de dólares y, por tanto, probablemente podría reunir suficiente capital para apuntalar su balance, si fuera necesario. Pero está claro que deberíamos examinar de cerca si puede gestionar su deuda sin dilución. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura del negocio decidirá si iRobot puede reforzar su balance con el tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

El año pasado, iRobot registró pérdidas antes de intereses e impuestos y, de hecho, redujo sus ingresos un 27%, hasta 941 millones de dólares. Francamente, no es un buen augurio.

Caveat Emptor

Los ingresos de iRobot no sólo han disminuido en los últimos doce meses, sino que también han arrojado resultados negativos antes de intereses e impuestos (EBIT). Su pérdida EBIT fue de 272 millones de dólares. Teniendo esto en cuenta junto con los pasivos mencionados anteriormente, no nos da mucha confianza que la empresa deba utilizar tanta deuda. Francamente, creemos que el balance dista mucho de ser adecuado, aunque podría mejorar con el tiempo. Por ejemplo, no nos gustaría que se repitieran las pérdidas de 325 millones de dólares del año pasado. Así que, para ser francos, creemos que es arriesgado. En el caso de empresas más arriesgadas como iRobot, siempre me gusta vigilar las tendencias de beneficios e ingresos a largo plazo. Afortunadamente, puede hacer clic para ver nuestro gráfico interactivo de sus beneficios, ingresos y flujo de caja operativo .

A fin de cuentas, a menudo es mejor centrarse en empresas que no tengan deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si iRobot puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.