La popularidad de Hasbro, Inc. (NASDAQ:HAS) entre los inversores se ve amenazada por su sobrevaloración

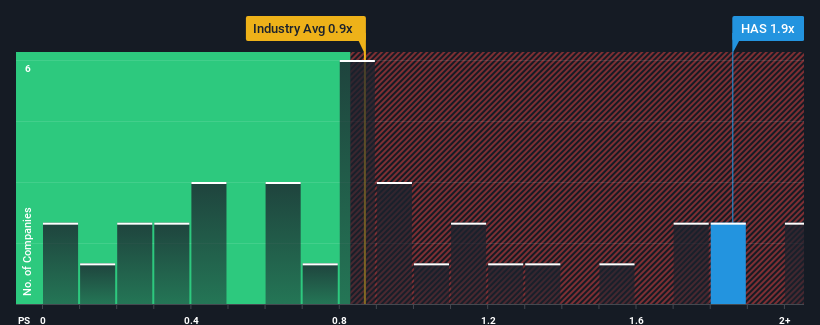

Cuando vemos que casi la mitad de las empresas del sector del ocio en Estados Unidos tienen relaciones precio/ventas (o "P/S") inferiores a 0,9x, parece que Hasbro, Inc.(NASDAQ:HAS) está emitiendo algunas señales de venta con su relación P/S de 1,9x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es tan alto como es.

Vea nuestro último análisis de Hasbro

¿Cómo se ha comportado Hasbro recientemente?

Con unos ingresos que están retrocediendo más que la media del sector últimamente, Hasbro se ha mostrado muy floja. Es posible que muchos esperen que los pésimos resultados de los ingresos se recuperen sustancialmente, lo que ha impedido que el P/S se desplome. Es de esperar que así sea, ya que de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

¿Quiere saber qué opinan los analistas sobre el futuro de Hasbro en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el elevado PER?

El ratio P/S de Hasbro sería el típico de una empresa de la que se espera un crecimiento sólido y, lo que es más importante, un rendimiento superior al del sector.

Si echamos la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que nos entusiasmara, ya que registró un decepcionante descenso del 20%. Los tres últimos años tampoco han sido buenos, ya que la empresa ha reducido sus ingresos un 29% en total. Por lo tanto, es justo decir que el crecimiento de los ingresos en los últimos tiempos no ha sido deseable para la empresa.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 2,6% anual, según las estimaciones de los analistas que observan a la empresa. Dado que se prevé que el sector registre un crecimiento del 3,2% anual, la empresa está en condiciones de obtener unos ingresos comparables.

Teniendo esto en cuenta, nos parece intrigante que el PER de Hasbro sea superior al de sus homólogos del sector. Parece que la mayoría de los inversores ignoran las expectativas de crecimiento bastante medias y están dispuestos a pagar más por exponerse al valor. Aunque será difícil lograr ganancias adicionales, ya que es probable que este nivel de crecimiento de los ingresos acabe lastrando el precio de la acción.

¿Qué podemos aprender del PER de Hasbro?

Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Los analistas prevén que los ingresos de Hasbro crezcan sólo a la par que los del resto del sector, lo que ha provocado que el elevado ratio P/S sea inesperado. En estos momentos nos sentimos incómodos con el precio relativamente alto de las acciones, ya que no es probable que los ingresos futuros previstos respalden un sentimiento tan positivo durante mucho tiempo. Esto pone en riesgo las inversiones de los accionistas y a los inversores potenciales en peligro de pagar una prima innecesaria.

También hay otros factores de riesgo vitales a tener en cuenta antes de invertir y hemos descubierto 2 señales de advertencia para Hasbro que debería tener en cuenta.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Hasbro puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.