El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Como muchas otras empresas, Aterian, Inc. (NASDAQ:ATER ) recurre a la deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Por qué la deuda conlleva riesgos?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Aterian

¿Cuánta deuda tiene Aterian?

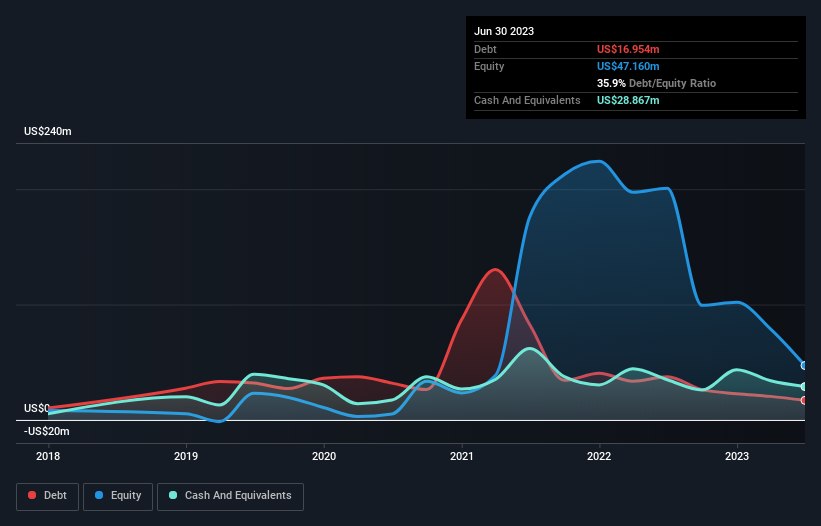

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que Aterian tenía 17,0 millones de dólares de deuda en junio de 2023, por debajo de los 37,4 millones de dólares de un año antes. Pero también tiene 28,9 millones de dólares en efectivo para compensar eso, lo que significa que tiene 11,9 millones de dólares en efectivo neto.

Un vistazo al pasivo de Aterian

Podemos ver en el balance más reciente que Aterian tenía pasivos por valor de 40,8 millones de dólares que vencían dentro de un año, y pasivos por valor de 1,56 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de 28,9 millones de dólares en efectivo y de 4,78 millones de dólares en créditos con vencimiento a 12 meses. Por lo tanto, el pasivo es superior en 8,66 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Aunque esto pueda parecer mucho, no es tan grave, ya que Aterian tiene una capitalización bursátil de 28,5 millones de dólares, por lo que probablemente podría reforzar su balance ampliando capital si lo necesitara. Pero está claro que deberíamos examinar de cerca si puede gestionar su deuda sin dilución. A pesar de su notable pasivo, Aterian dispone de tesorería neta, por lo que es justo decir que no tiene una pesada carga de deuda. No cabe duda de que lo que más nos dice sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Aterian para mantener un balance saneado en el futuro. Así que si te centras en el futuro puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas .

El año pasado, Aterian registró pérdidas antes de intereses e impuestos y, de hecho, redujo sus ingresos un 17%, hasta 191 millones de dólares. Preferiríamos ver crecimiento.

¿Cuál es el riesgo de Aterian?

Estadísticamente hablando, las empresas que pierden dinero son más arriesgadas que las que ganan dinero. Y observamos que Aterian tuvo una pérdida de beneficios antes de intereses e impuestos (EBIT) durante el último año. De hecho, en ese tiempo gastó 4,4 millones de dólares en efectivo y registró unas pérdidas de 198 millones de dólares. Con sólo 11,9 millones de dólares en el balance, parece que pronto tendrá que ampliar capital de nuevo. En resumen, somos un poco escépticos al respecto, ya que parece bastante arriesgado en ausencia de flujo de caja libre. A la hora de analizar los niveles de deuda, el balance es el lugar obvio para empezar. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Tenga en cuenta que Aterian está mostrando 3 señales de advertencia en nuestro análisis de inversión , y 1 de ellas es un poco desagradable...

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Aterian puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.