Ferguson Enterprises Inc. Las ganancias no alcanzaron las estimaciones de los analistas: Estas son las previsiones actuales de los analistas

Se ha producido un notable cambio en el apetito por las acciones de Ferguson Enterprises Inc.(NYSE:FERG) en la semana transcurrida desde su informe trimestral, con una caída del 14% hasta los 187 USD. Parece que los resultados fueron un poco negativos en general. Mientras que los ingresos de 7.800 millones de dólares estuvieron en línea con las previsiones de los analistas, los beneficios estatutarios fueron inferiores a lo esperado, incumpliendo las estimaciones en un 5,9% hasta situarse en 2,34 dólares por acción. Tras el resultado, los analistas han actualizado su modelo de beneficios, y sería bueno saber si creen que ha habido un cambio fuerte en las perspectivas de la empresa, o si todo sigue igual. Así que hemos reunido las últimas previsiones posteriores a los resultados para ver qué sugieren las estimaciones para el próximo año.

Vea nuestro último análisis de Ferguson Enterprises

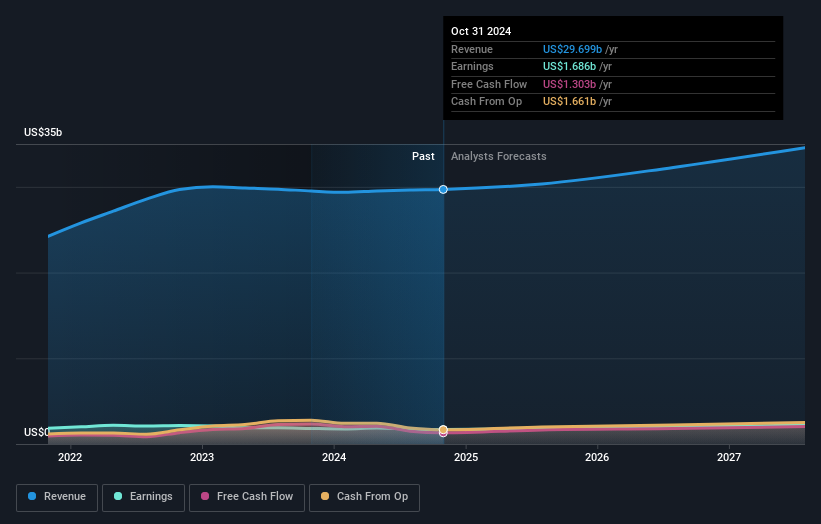

Tras los últimos resultados, los 21 analistas de Ferguson Enterprises prevén ahora unos ingresos de 30.300 millones de dólares en 2025. Esto supondría una mejora creíble del 2,2% en los ingresos en comparación con los últimos 12 meses. Se espera que el beneficio por acción aumente un 7,6%, hasta 9,07 dólares. Antes de este informe de resultados, los analistas habían pronosticado unos ingresos de 30.400 millones de dólares y unos beneficios por acción (BPA) de 9,37 dólares en 2025. Así que parece que ha habido un pequeño descenso en el sentimiento general tras los recientes resultados: no ha habido grandes cambios en las estimaciones de ingresos, pero los analistas sí han hecho una pequeña rebaja en sus previsiones de beneficios por acción.

Puede sorprender que el precio objetivo de consenso se mantuviera prácticamente invariable en 223 USD, lo que da a entender claramente a los analistas que no se espera que el descenso previsto de los beneficios repercuta demasiado en la valoración. El objetivo de precio de consenso no es más que una media de los objetivos individuales de los analistas, por lo que podría ser útil ver la amplitud del rango de las estimaciones subyacentes. Actualmente, el analista más alcista valora Ferguson Enterprises en 258 dólares por acción, mientras que el más bajista lo hace en 168 dólares. Esto muestra que todavía hay un poco de diversidad en las estimaciones, pero los analistas no parecen estar totalmente divididos sobre la acción, como si se tratara de una situación de éxito o fracaso.

Si miramos ahora el panorama general, una de las formas de dar sentido a estas previsiones es ver cómo se comparan tanto con los resultados anteriores como con las estimaciones de crecimiento del sector. Destacaríamos que se espera que el crecimiento de los ingresos de Ferguson Enterprises se ralentice, ya que la tasa de crecimiento anualizada prevista del 2,9% hasta finales de 2025 está muy por debajo del crecimiento histórico del 9,3% anual de los últimos cinco años. En comparación con otras empresas (con previsiones de los analistas) del sector, que en conjunto prevén un crecimiento de los ingresos del 5,5% anual. Teniendo en cuenta la ralentización del crecimiento prevista, parece obvio que también se espera que Ferguson Enterprises crezca más despacio que otros participantes del sector.

Conclusión

Lo más importante es que los analistas han revisado a la baja sus estimaciones de beneficios por acción, lo que demuestra que se ha producido un claro deterioro de la confianza tras estos resultados. Afortunadamente, los analistas también volvieron a confirmar sus estimaciones de ingresos, lo que sugiere que está en línea con las expectativas. Aunque nuestros datos sugieren que se espera que los ingresos de Ferguson Enterprises se comporten peor que los del sector en general. El precio objetivo de consenso se mantuvo estable en 223 USD, y las últimas estimaciones no bastaron para influir en sus precios objetivo.

Dicho esto, la trayectoria a largo plazo de los beneficios de la empresa es mucho más importante que el próximo año. Tenemos previsiones para Ferguson Enterprises hasta 2027, y puede verlas gratis en nuestra plataforma aquí.

No queremos aguar la fiesta demasiado, pero también encontramos 3 señales de advertencia para Ferguson Enter prises que debe tener en cuenta.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Ferguson Enterprises puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Te preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.