Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de pérdida permanente es el riesgo que me preocupa... y preocupa a todo inversor práctico que conozco". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Es importante destacar que Eve Holding, Inc.(NYSE:EVEX) tiene deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Cuándo es un problema la deuda?

La deuda y otros pasivos se convierten en un riesgo para una empresa cuando no puede cumplir fácilmente esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio difícil. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Vea nuestro último análisis de Eve Holding

¿Cuánta deuda tiene Eve Holding?

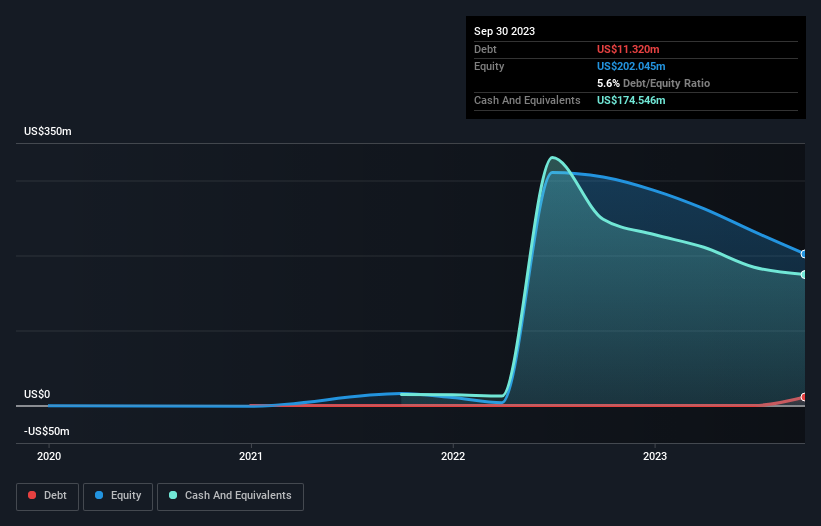

La imagen de abajo, en la que puede hacer clic para ver más detalles, muestra que en septiembre de 2023 Eve Holding tenía una deuda de 11,3 millones de dólares, frente a ninguna en un año. Sin embargo, su balance muestra que tiene 174,5 millones de dólares en efectivo, por lo que en realidad tiene 163,2 millones de dólares de efectivo neto.

¿Cómo de sano es el balance de Eve Holding?

Podemos ver en el balance más reciente que Eve Holding tenía pasivos por valor de 46,2 millones de dólares que vencían dentro de un año, y pasivos por valor de 13,3 millones de dólares que vencían después. Por otro lado, tenía 174,5 millones de dólares en efectivo y 83,4 millones de dólares en cuentas por cobrar que vencían dentro de un año. Así que en realidad tiene 198,5 millones de dólares más de activos líquidos que de pasivos totales.

Esta liquidez a corto plazo es una señal de que Eve Holding probablemente podría pagar su deuda con facilidad, ya que su balance está lejos de ser tenso. En pocas palabras, el hecho de que Eve Holding tenga más liquidez que deuda es un buen indicio de que puede gestionar su deuda con seguridad. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Eve Holding para mantener un balance saneado en el futuro. Así que si quiere saber qué piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Dado que no tiene ingresos de explotación significativos por el momento, los accionistas esperan que Eve Holding pueda progresar y conseguir una mejor tracción para el negocio, antes de que se quede sin liquidez.

¿Cuál es el riesgo de Eve Holding?

No nos cabe duda de que las empresas con pérdidas son, en general, más arriesgadas que las rentables. Y en el último año, Eve Holding tuvo pérdidas de beneficios antes de intereses e impuestos (EBIT), a decir verdad. De hecho, en ese tiempo gastó 91 millones de dólares en efectivo y registró unas pérdidas de 108 millones de dólares. Pero al menos tiene 163,2 millones de dólares en el balance para invertir en crecimiento a corto plazo. En general, su balance no parece demasiado arriesgado, por el momento, pero siempre somos cautos hasta que vemos el flujo de caja libre positivo. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Tenga en cuenta que Eve Holding muestra 3 señales de advertencia en nuestro análisis de inversión, y 2 de ellas son preocupantes...

Si, después de todo esto, le interesa más una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

If you're looking to trade Eve Holding, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Eve Holding puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.