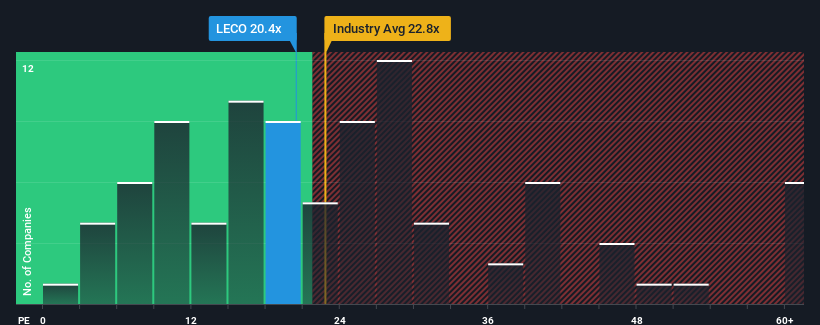

La relación precio/beneficios (o "PER") de 20,4 veces de Lincoln Electric Holdings, Inc . (NASDAQ:LECO) puede hacer que parezca una venta en este momento en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER inferiores a 17 veces e incluso PER inferiores a 9 veces son bastante comunes. Sin embargo, no es prudente tomarse el PER al pie de la letra, ya que puede haber una explicación para que sea tan alto.

Los últimos tiempos han sido agradables para Lincoln Electric Holdings, ya que sus beneficios han aumentado a pesar de que los beneficios del mercado han retrocedido. El PER es probablemente alto porque los inversores piensan que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Si no es así, entonces los accionistas existentes podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

Consulte nuestro último análisis de Lincoln Electric Holdings

¿Coincide el crecimiento con el elevado PER?

La única vez que se sentiría realmente cómodo viendo un PER tan alto como el de Lincoln Electric Holdings es cuando el crecimiento de la empresa está en camino de eclipsar al mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un magnífico aumento del 18%. Además, el BPA ha aumentado un 154% en conjunto desde hace tres años, gracias a los últimos 12 meses de crecimiento. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los beneficios durante ese tiempo.

En cuanto al futuro, las estimaciones de los diez analistas que cubren la empresa sugieren que los beneficios crecerán un 4,5% anual en los próximos tres años. Esta previsión es sustancialmente inferior al 9,9% anual previsto para el mercado en general.

En vista de ello, es alarmante que el PER de Lincoln Electric Holdings se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que este nivel de crecimiento de los beneficios acabe pesando sobre la cotización.

¿Qué podemos aprender del PER de Lincoln Electric Holdings?

Por lo general, advertimos que no se debe dar demasiada importancia a la relación precio/beneficios a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Hemos establecido que Lincoln Electric Holdings cotiza actualmente a un PER mucho más alto de lo esperado, ya que su previsión de crecimiento es inferior a la del mercado en general. En estos momentos nos sentimos cada vez más incómodos con el elevado PER, ya que no es probable que los beneficios futuros previstos respalden un sentimiento tan positivo durante mucho tiempo. Esto supone un riesgo significativo para las inversiones de los accionistas y pone a los inversores potenciales en peligro de pagar una prima excesiva.

También hay otros factores de riesgo vitales a tener en cuenta antes de invertir y hemos descubierto 2 señales de advertencia para Lincoln Electric Holdings que debería conocer.

Por supuesto, también podría encontrar un título mejor que Lincoln Electric Holdings. Por ello, quizá le interese ver esta recopilación gratuita de otras empresas que tienen ratios PER razonables y han experimentado un fuerte crecimiento de sus beneficios.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Lincoln Electric Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes comentarios sobre este artículo? ¿Te preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.