El crecimiento benigno de H&E Equipment Services, Inc. (NASDAQ:HEES) apuntala el precio de sus acciones

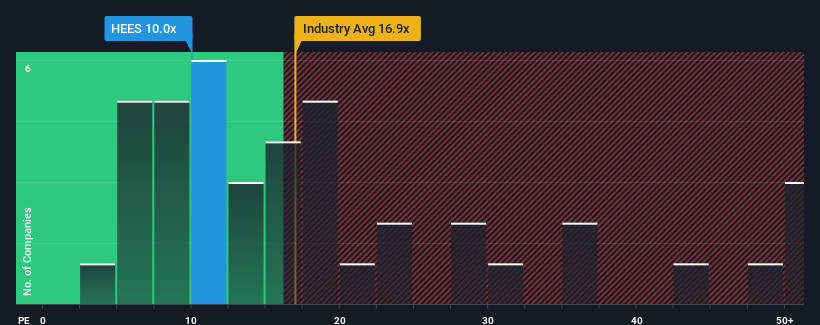

La relación precio/beneficios (o "PER") de 10 veces de H&E Equipment Services, Inc.(NASDAQ:HEES) podría hacerla parecer una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 17 veces e incluso los PER superiores a 31 veces son bastante comunes. Aunque no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Sin duda, H&E Equipment Services ha estado haciendo un buen trabajo últimamente, ya que el crecimiento de sus beneficios ha sido positivo, mientras que la mayoría de las demás empresas han visto retroceder sus beneficios. Una posibilidad es que el PER sea bajo porque los inversores piensan que los beneficios de la empresa van a caer pronto como los de todas las demás. Si a usted le gusta la empresa, esperaría que no fuera así para poder comprar algunas acciones mientras no está en alza.

Consulte nuestro último análisis de H&E Equipment Services

¿Qué nos dicen las métricas de crecimiento sobre el bajo PER?

La única ocasión en la que uno se sentiría realmente cómodo viendo un PER tan bajo como el de H&E Equipment Services es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al mercado.

Si echamos la vista atrás, vemos que la empresa aumentó sus beneficios por acción en un impresionante 18% el año pasado. Aun así, el BPA apenas ha aumentado en total desde hace tres años, lo que no es ideal. En consecuencia, los accionistas probablemente no estarían demasiado satisfechos con las inestables tasas de crecimiento a medio plazo.

En cuanto a las perspectivas, los cinco analistas que siguen la evolución de la empresa estiman que en los próximos tres años el crecimiento será del 2,0% anual. Eso se perfila como un crecimiento materialmente inferior al 10,0% anual previsto para el mercado en general.

Con esta información, podemos ver por qué H&E Equipment Services cotiza a un PER inferior al del mercado. Al parecer, muchos accionistas no se sentían cómodos aguantando mientras la empresa se asoma a un futuro potencialmente menos próspero.

La última palabra

Aunque la relación precio/beneficios no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de beneficios.

Hemos comprobado que H&E Equipment Services mantiene su bajo PER debido a que sus previsiones de crecimiento son inferiores a las del mercado en general, como cabía esperar. En estos momentos, los accionistas aceptan el bajo PER porque admiten que los beneficios futuros probablemente no depararán sorpresas agradables. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Además, también debería conocer estas 3 señales de advertencia que hemos detectado en H&E Equipment Services.

Es importante que se asegure de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

If you're looking to trade H&E Equipment Services, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si H&E Equipment Services puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.