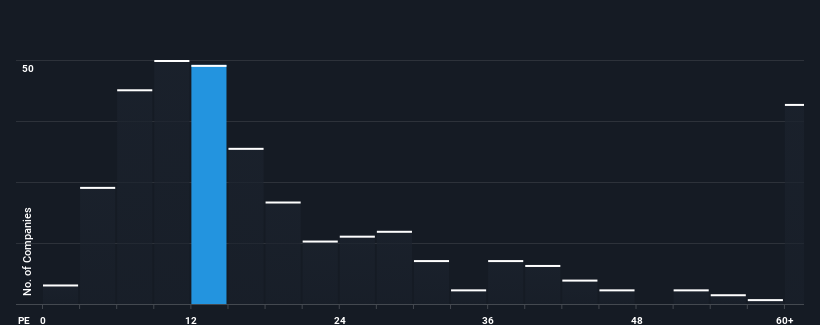

No es exagerado decir que la relación precio-beneficio (o "P/B") de GCC, S.A.B. de C.V . (BMV:GCC) de 12.6 veces en este momento parece bastante "intermedia" en comparación con el mercado en México, donde la mediana de la relación P/B es de alrededor de 14 veces. Aunque esto podría no llamar la atención, si la relación precio/beneficio no está justificada, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Los últimos tiempos han sido ventajosos para GCC. de, ya que sus beneficios han aumentado más deprisa que los de la mayoría de las demás empresas. Una posibilidad es que el PER sea moderado porque los inversores piensen que este buen comportamiento de los beneficios podría estar a punto de remitir. Si a usted le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no esté del todo a favor.

Consulte nuestro último análisis de GCC. de

¿Qué nos dicen las métricas de crecimiento sobre el PER?

El único momento en el que uno se sentiría cómodo viendo un PER como el de GCC. de es cuando el crecimiento de la compañía sigue de cerca al mercado.

Retrospectivamente, el año pasado la empresa registró un excepcional aumento del 96% en su cuenta de resultados. Además, el BPA ha aumentado un 142% en conjunto desde hace tres años, gracias al crecimiento de los últimos 12 meses. Por lo tanto, es justo decir que el crecimiento de los beneficios de la empresa en los últimos tiempos ha sido magnífico.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 3,0% anual, según las estimaciones de los ocho analistas que siguen la evolución de la empresa. Se perfila como un crecimiento materialmente inferior al 9,6% anual previsto para el mercado en general.

Con esta información, nos parece interesante que GCC. de cotice a un PER bastante similar al del mercado. Parece que la mayoría de los inversores ignoran las expectativas de crecimiento bastante limitadas y están dispuestos a pagar más por exponerse al valor. Mantener estos precios será difícil, ya que es probable que este nivel de crecimiento de los beneficios acabe lastrando las acciones.

La clave

En general, preferimos limitar el uso de la relación precio/beneficios a establecer lo que piensa el mercado sobre la salud general de una empresa.

Hemos comprobado que GCC. de cotiza actualmente con un PER superior al previsto, ya que sus previsiones de crecimiento son inferiores a las del mercado en general. Cuando vemos unas perspectivas de beneficios débiles con un crecimiento más lento que el del mercado, sospechamos que el precio de la acción corre el riesgo de bajar, enviando a la baja el PER moderado. A menos que estas condiciones mejoren, es difícil aceptar estos precios como razonables.

El balance de la empresa es otra área clave para el análisis de riesgos. Puede evaluar muchos de los principales riesgos a través de nuestro análisisgratuito del balance de GCC. de con seis sencillas comprobaciones.

Si le interesan los ratios PER, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si GCC. de puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.