Nemak, S. A. B. de C. V. (BMV:NEMAKA) Parece barata, pero quizá no lo bastante atractiva

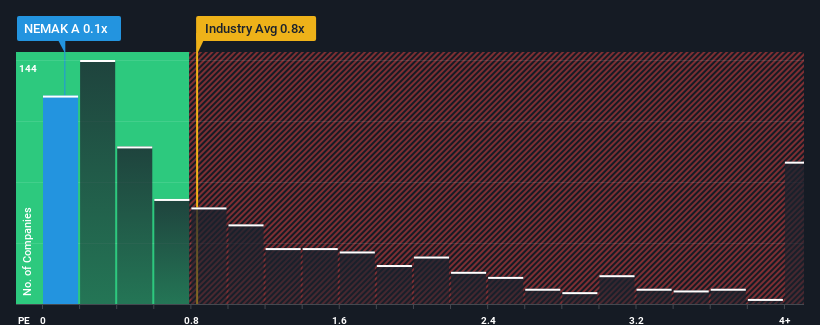

La relación precio-ventas (o "P/V") de 0.1x de Nemak, S. A. B. de C. V.(BMV:NEMAKA) puede parecer una oportunidad de inversión bastante atractiva si se considera que cerca de la mitad de las empresas de la industria de componentes automotrices en México tienen relaciones P/V superiores a 0.8x. Sin embargo, la relación P/V podría ser baja por una razón y se requiere una investigación más profunda para determinar si está justificada.

Vea nuestro último análisis para Nemak S. A. B. de C. V

¿Qué significa la relación precio/ventas de Nemak S. A. B. de C. V para los accionistas?

Nemak S. A. B. de C. V ciertamente ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las demás empresas. Una posibilidad es que el ratio P/S sea bajo porque los inversores piensan que este fuerte rendimiento de los ingresos podría ser menos impresionante en el futuro. Si la empresa consigue mantener el rumbo, los inversores deberían verse recompensados con una cotización acorde con sus cifras de ingresos.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Nemak S. A. B. de C. V.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

El ratio P/S de Nemak S. A. B. de C. V sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, unos resultados peores que los del sector.

Si repasamos el último año de crecimiento de los ingresos, la empresa registró un magnífico incremento del 26%. El fuerte rendimiento reciente significa que también fue capaz de aumentar los ingresos en un 94% en total durante los últimos tres años. En consecuencia, los accionistas habrían acogido con satisfacción esas tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las perspectivas, los próximos tres años deberían traer rendimientos decrecientes, con una disminución de los ingresos del 3,0% cada año, según las estimaciones de los cinco analistas que siguen la evolución de la empresa. Esto no es nada bueno cuando se espera que el resto del sector crezca un 8,3% cada año.

En vista de ello, es comprensible que el PER de Nemak S. A. B. de C. V se sitúe por debajo de la mayoría de las demás empresas. Sin embargo, no hay garantía de que la P/S haya alcanzado un suelo todavía con los ingresos yendo a la inversa. Existe la posibilidad de que la PER caiga a niveles aún más bajos si la empresa no mejora el crecimiento de sus ingresos.

La clave

En general, preferimos limitar el uso del ratio precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Está claro que Nemak S. A. B. de C. V mantiene su bajo P/V por la debilidad de su previsión de deslizamiento de ingresos, como era de esperar. En estos momentos, los accionistas están aceptando la baja P/S, ya que admiten que los ingresos futuros probablemente no depararán sorpresas agradables. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

También hay otros factores de riesgo vitales a tener en cuenta y hemos descubierto 2 señales de advertencia para Nemak S. A. B. de C. V (¡1 es potencialmente grave!) que debería conocer antes de invertir aquí.

Es importante que te asegures de buscar una gran empresa, no sólo la primera idea que se te ocurra. Así que si el crecimiento de la rentabilidad se ajusta a su idea de una gran empresa, eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Nemak S. A. B. de C. V puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.