David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Kluges Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir sehen, dass die CMS Energy Corporation(NYSE:CMS) in ihrem Geschäft Schulden einsetzt. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Welches Risiko birgt die Verschuldung?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, Barmittel und Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für CMS Energy an

Wie hoch ist die Verschuldung von CMS Energy?

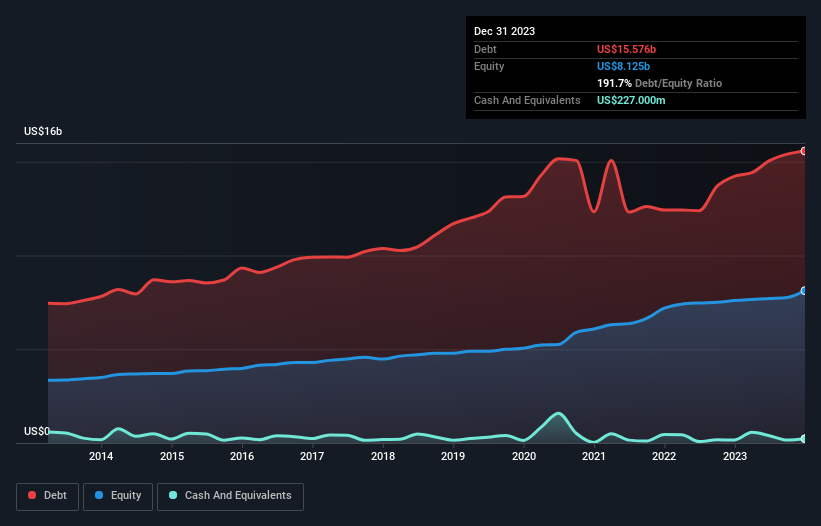

Wie Sie unten sehen können, hatte CMS Energy Ende Dezember 2023 Schulden in Höhe von 15,6 Milliarden US-Dollar, gegenüber 14,2 Milliarden US-Dollar vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Und da das Unternehmen nicht über viel Bargeld verfügt, ist seine Nettoverschuldung in etwa gleich geblieben.

Wie gesund ist die Bilanz von CMS Energy?

Laut der letzten gemeldeten Bilanz hatte CMS Energy Verbindlichkeiten in Höhe von 2,90 Mrd. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 22,5 Mrd. US$, die nach 12 Monaten fällig waren. Diesen Verpflichtungen standen Barmittel in Höhe von 227,0 Mio. US$ sowie Forderungen in Höhe von 944,0 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 24,2 Mrd. US$.

Angesichts der Tatsache, dass dieses Defizit höher ist als die enorme Marktkapitalisierung des Unternehmens von 16,8 Mrd. US$, sollten Aktionäre die Verschuldung von CMS Energy wirklich im Auge behalten, so wie Eltern, die ihr Kind zum ersten Mal Fahrrad fahren sehen. Hypothetisch gesehen wäre eine extrem starke Verwässerung erforderlich, wenn das Unternehmen gezwungen wäre, seine Verbindlichkeiten durch eine Kapitalerhöhung zum aktuellen Aktienkurs zu begleichen.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Der schwache Zinsdeckungsgrad von 2,3 und das beunruhigend hohe Verhältnis von Nettoverschuldung zu EBITDA von 6,2 haben unser Vertrauen in CMS Energy wie ein Schlag in die Magengrube getroffen. Dies bedeutet, dass wir das Unternehmen als hoch verschuldet ansehen. Bemerkenswert ist, dass das EBIT von CMS Energy im letzten Jahr ziemlich flach war, was angesichts der Schuldenlast nicht ideal ist. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob CMS Energy seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten drei Jahren hat CMS Energy eine Menge Geld verbrannt. Während die Anleger zweifellos erwarten, dass sich diese Situation zu gegebener Zeit umkehrt, bedeutet dies eindeutig, dass der Einsatz von Schulden riskanter ist.

Unsere Meinung

Auf den ersten Blick hat uns das Verhältnis von Nettoverschuldung zu EBITDA von CMS Energy skeptisch gemacht, und die Umwandlung von EBIT in freien Cashflow war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Aber zumindest die EBIT-Wachstumsrate ist nicht so schlecht. Es ist auch erwähnenswert, dass CMS Energy zur Branche der integrierten Versorgungsunternehmen gehört, die oft als recht defensiv angesehen wird. In Anbetracht der besprochenen Daten sind wir der Meinung, dass CMS Energy zu viele Schulden hat. Diese Art von Risikobereitschaft ist für manche in Ordnung, aber für uns ist sie sicherlich nicht attraktiv. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für CMS Energy ausgemacht ( von denen eines bedenklich ist!), die Sie kennen sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob CMS Energy unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.