Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wie viele andere Unternehmen macht auch Hub Group, Inc. (NASDAQ:HUBG ) von Schulden Gebrauch. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung gefährlich?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch die Beschaffung von Kapital oder mit seinem eigenen Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse für Hub Group

Wie hoch ist die Nettoverschuldung der Hub Group?

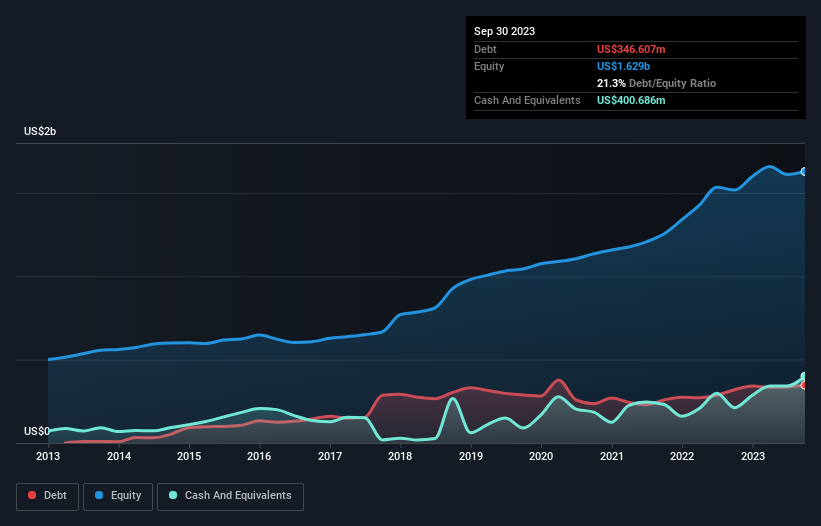

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass die Hub Group im September 2023 Schulden in Höhe von 346,6 Mio. US$ hatte, was einen Anstieg gegenüber 319,9 Mio. US$ innerhalb eines Jahres bedeutet. Aus der Bilanz geht jedoch hervor, dass das Unternehmen über 400,7 Mio. USD an Barmitteln verfügt, so dass es tatsächlich 54,1 Mio. USD an Nettobarmitteln hat.

Ein Blick auf die Verbindlichkeiten der Hub Group

Die letzten Bilanzdaten zeigen, dass die Hub Group Verbindlichkeiten in Höhe von 656,3 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 632,8 Mio. US$, die danach fällig werden. Auf der anderen Seite verfügte das Unternehmen über Barmittel in Höhe von 400,7 Mio. US$ und Forderungen im Wert von 636,4 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 252,0 Mio. US$.

Angesichts der Marktkapitalisierung der Hub Group von 2,23 Mrd. US$ ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann. Trotz der beträchtlichen Verbindlichkeiten verfügt die Hub Group über Nettobarmittel, so dass man mit Fug und Recht behaupten kann, dass das Unternehmen keine hohe Schuldenlast hat!

In der Tat ist die niedrige Verschuldung die Rettung der Hub Group, denn ihr EBIT ist in den letzten zwölf Monaten um 35 % eingebrochen. Sinkende Erträge (wenn sich der Trend fortsetzt) könnten selbst eine bescheidene Verschuldung zu einem ziemlichen Risiko werden lassen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob die Hub Group in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Die Hub Group mag zwar über Nettobarmittel in der Bilanz verfügen, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen seinen Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, da dies sowohl den Bedarf an Schulden als auch die Fähigkeit, Schulden zu verwalten, beeinflusst. In den letzten drei Jahren erwirtschaftete die Hub Group einen soliden freien Cashflow in Höhe von 61 % ihres EBIT, was in etwa dem entspricht, was wir erwarten würden. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Resümee

Obwohl die Bilanz der Hub Group aufgrund der Gesamtverbindlichkeiten nicht besonders stark ist, ist es eindeutig positiv zu sehen, dass sie über eine Nettoliquidität von 54,1 Mio. US$ verfügt. Die Verwendung von Schulden durch die Hub Group bereitet uns also keine Sorgen. Vor den meisten anderen Kennzahlen ist es unserer Meinung nach wichtig zu verfolgen, wie schnell der Gewinn pro Aktie wächst, wenn überhaupt. Wenn Sie auch zu dieser Erkenntnis gekommen sind, haben Sie Glück, denn heute können Sie diese interaktive Grafik des Gewinns pro Aktie der Hub Group kostenlos ansehen .

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, sollten Sie nicht zögern, noch heute unsere exklusive Liste der Aktien mit Nettobargeldwachstum zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Hub Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.