Verschuldet sich die Muttergesellschaft Frontier Communications (NASDAQ:FYBR) zu stark?

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir stellen fest, dass Frontier Communications Parent, Inc.(NASDAQ:FYBR) Schulden in seiner Bilanz hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Auch wenn dies nicht allzu häufig vorkommt, so erleben wir doch häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich gibt es auch viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Bei der Prüfung, wie hoch die Verschuldung eines Unternehmens ist, sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Siehe unsere neueste Analyse für Frontier Communications Parent

Wie hoch ist die Verschuldung von Frontier Communications Parent?

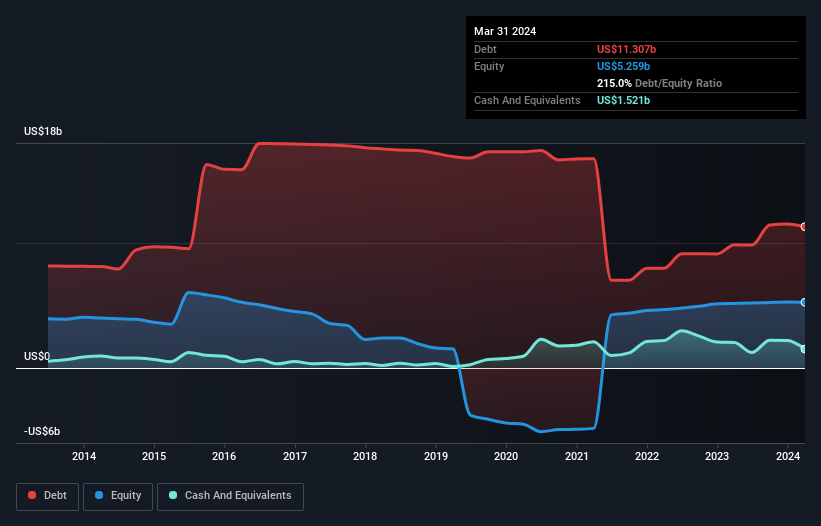

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Frontier Communications Parent im März 2024 Schulden in Höhe von 11,3 Mrd. US-Dollar hatte, was einem Anstieg von 9,85 Mrd. US-Dollar innerhalb eines Jahres entspricht. Da das Unternehmen jedoch über eine Barreserve von 1,52 Mrd. US$ verfügt, ist die Nettoverschuldung mit etwa 9,79 Mrd. US$ geringer.

Wie gesund ist die Bilanz der Muttergesellschaft von Frontier Communications?

Laut der letzten gemeldeten Bilanz hatte Frontier Communications Parent Verbindlichkeiten in Höhe von 1,94 Mrd. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 13,0 Mrd. US$, die nach 12 Monaten fällig waren. Diesen Verpflichtungen standen Barmittel in Höhe von 1,52 Mrd. US$ sowie innerhalb von 12 Monaten fällige Forderungen im Wert von 496,0 Mio. US$ gegenüber. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 12,9 Mrd. US$.

Dieses Defizit belastet das 6,30 Mrd. US$ schwere Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden also zweifellos die Bilanz des Unternehmens genau beobachten. Schließlich würde Frontier Communications Parent wahrscheinlich eine umfangreiche Kapitalaufstockung benötigen, wenn es heute seine Gläubiger bezahlen müsste.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Während das Verhältnis von Schulden zu EBITDA (4,4) darauf hindeutet, dass Frontier Communications Parent in gewissem Umfang Schulden verwendet, ist die Zinsdeckung mit 1,2 sehr gering, was auf einen hohen Verschuldungsgrad schließen lässt. Dies ist größtenteils auf die beträchtlichen Abschreibungskosten des Unternehmens zurückzuführen, die wohl bedeuten, dass das EBITDA ein sehr großzügiges Maß für die Erträge ist und die Schulden eine größere Belastung darstellen, als es auf den ersten Blick scheint. Es scheint klar zu sein, dass sich die Kosten für die Kreditaufnahme in letzter Zeit negativ auf die Rendite der Aktionäre auswirken. Noch schlimmer ist, dass das EBIT der Muttergesellschaft Frontier Communications in den letzten 12 Monaten um 35 % gesunken ist. Wenn die Erträge langfristig so weitergehen, hat das Unternehmen kaum eine Chance, seine Schulden zurückzuzahlen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Frontier Communications Parent in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren verzeichnete die Muttergesellschaft von Frontier Communications insgesamt einen erheblichen negativen freien Cashflow. Während die Anleger zweifellos erwarten, dass sich diese Situation zu gegebener Zeit umkehrt, bedeutet dies eindeutig, dass der Einsatz von Schulden riskanter ist.

Unsere Meinung

Auf den ersten Blick hat uns die EBIT-Wachstumsrate von Frontier Communications Parent skeptisch gemacht, und die Höhe der Gesamtverbindlichkeiten war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Und auch die Zinsdeckung ist nicht gerade vertrauenserweckend. Wir haben den Eindruck, dass die Muttergesellschaft von Frontier Communications eine erhebliche Bilanzlast trägt. Wer ohne Bienenschutzanzug Honig erntet, läuft Gefahr, gestochen zu werden, daher würden wir uns von dieser Aktie eher fernhalten. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Aber letztlich kann jedes Unternehmen Risiken bergen, die außerhalb der Bilanz bestehen. Wir haben vier Warnzeichen bei Frontier Communications Parent identifiziert (mindestens zwei, bei denen wir uns unwohl fühlen) , und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Frontier Communications Parent unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.