Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch Arrow Electronics, Inc.(NYSE:ARW) Gebrauch von Schulden. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Welches Risiko birgt die Verschuldung?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich verwenden viele Unternehmen Schulden, um ihr Wachstum zu finanzieren, ohne dass dies negative Folgen hat. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Arrow Electronics an

Wie hoch ist die Verschuldung von Arrow Electronics?

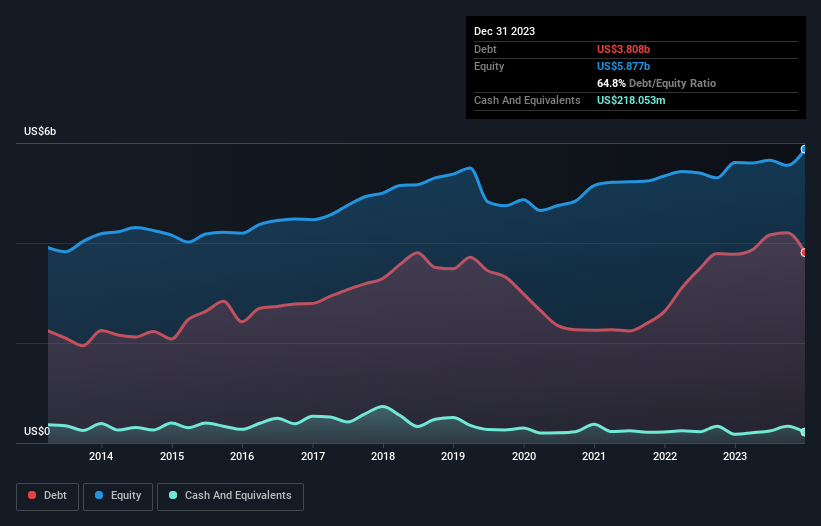

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Arrow Electronics im Dezember 2023 Schulden in Höhe von 3,81 Mrd. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Da das Unternehmen jedoch über eine Barreserve von 218,1 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 3,59 Mrd. US$ geringer.

Wie gesund ist die Bilanz von Arrow Electronics?

Ein Blick auf die jüngsten Bilanzdaten zeigt, dass Arrow Electronics innerhalb von 12 Monaten fällige Verbindlichkeiten in Höhe von 13,2 Mrd. US$ und darüber hinaus fällige Verbindlichkeiten in Höhe von 2,66 Mrd. US$ hat. Diesen Verpflichtungen stehen Barmittel in Höhe von 218,1 Mio. US$ sowie Forderungen in Höhe von 12,2 Mrd. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten des Unternehmens sind also insgesamt 3,39 Mrd. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dieses Defizit ist nicht so schlimm, da Arrow Electronics einen Wert von 6,62 Mrd. USD hat und daher wahrscheinlich genug Kapital aufnehmen könnte, um seine Bilanz zu stützen, wenn es nötig wäre. Aber wir sollten auf jeden Fall die Augen nach Anzeichen dafür offen halten, dass die Verschuldung des Unternehmens ein zu großes Risiko darstellt.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz: die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Die Nettoverschuldung von Arrow Electronics liegt beim sehr vernünftigen 2,0-fachen des EBITDA, während das EBIT den Zinsaufwand im vergangenen Jahr nur 5,8-fach deckte. Auch wenn uns diese Zahlen nicht beunruhigen, ist es doch erwähnenswert, dass die Kosten der Verschuldung des Unternehmens einen realen Einfluss haben. Die Aktionäre sollten wissen, dass das EBIT von Arrow Electronics im vergangenen Jahr um 23 % gesunken ist. Wenn sich dieser Rückgang fortsetzt, wird die Tilgung der Schulden schwieriger sein als der Verkauf von Gänseleberpastete auf einem Veganer-Kongress. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man Schulden analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Arrow Electronics in der Lage sein wird, eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten drei Jahren erwirtschaftete Arrow Electronics einen freien Cashflow in Höhe von 16 % seines EBIT - eine wenig inspirierende Leistung. Diese schwache Cash-Conversion untergräbt die Fähigkeit des Unternehmens, Schulden zu verwalten und zu tilgen.

Unsere Meinung

Wir würden so weit gehen zu sagen, dass die EBIT-Wachstumsrate von Arrow Electronics enttäuschend war. Allerdings ist die Fähigkeit des Unternehmens, seine Zinsaufwendungen mit dem EBIT zu decken, nicht so besorgniserregend. Insgesamt kann man wohl sagen, dass Arrow Electronics so hoch verschuldet ist, dass die Bilanz einige echte Risiken birgt. Wenn alles gut läuft, kann sich das auszahlen, aber die Kehrseite dieser Verschuldung ist ein größeres Risiko von dauerhaften Verlusten. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Ein typisches Beispiel: Wir haben 3 Warnzeichen für Arrow Electronics ausfindig gemacht, auf die Sie achten sollten, und 2 davon sind potenziell ernst.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Arrow Electronics unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.