Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern ob man einen dauerhaften Kapitalverlust erleidet. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man über das Risiko einer bestimmten Aktie nachdenkt, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir stellen fest, dass Syntec Optics Holdings, Inc.(NASDAQ:OPTX) Schulden in seiner Bilanz hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Welches Risiko birgt die Verschuldung?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich können Schulden ein wichtiges Instrument in Unternehmen sein, insbesondere in kapitalintensiven Unternehmen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse zu Syntec Optics Holdings an

Wie hoch ist die Verschuldung von Syntec Optics Holdings?

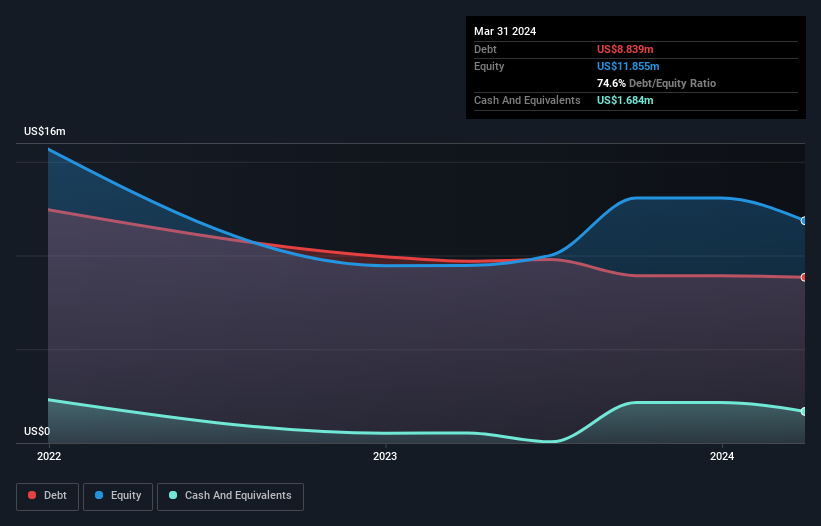

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Syntec Optics Holdings Ende März 2024 Schulden in Höhe von 8,84 Mio. US-Dollar hatte, was einer Verringerung von 9,69 Mio. US-Dollar vor einem Jahr entspricht. Da das Unternehmen jedoch über eine Barreserve von 1,68 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 7,15 Mio. US$ geringer.

Wie gesund ist die Bilanz von Syntec Optics Holdings?

Laut der letzten gemeldeten Bilanz hatte Syntec Optics Holdings Verbindlichkeiten in Höhe von 9,81 Millionen US-Dollar, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 2,95 Millionen US-Dollar, die nach 12 Monaten fällig waren. Demgegenüber standen Barmittel in Höhe von 1,68 Millionen US-Dollar und Forderungen in Höhe von 5,09 Millionen US-Dollar, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 5,99 Millionen US$.

Natürlich hat Syntec Optics Holdings eine Marktkapitalisierung von 141,2 Mio. US$, so dass diese Verbindlichkeiten wahrscheinlich überschaubar sind. Wir sind jedoch der Meinung, dass es sich lohnt, die Stärke der Bilanz im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann. Bei der Analyse des Schuldenniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Aber es sind die Erträge von Syntec Optics Holdings, die beeinflussen werden, wie sich die Bilanz in der Zukunft entwickelt. Bei der Betrachtung der Verschuldung lohnt es sich also auf jeden Fall, einen Blick auf die Gewinnentwicklung zu werfen. Klicken Sie hier für eine interaktive Momentaufnahme.

Im letzten Jahr war Syntec Optics Holdings auf EBIT-Ebene nicht profitabel, konnte aber seinen Umsatz um 3,7 % auf 29 Mio. USD steigern. Normalerweise sehen wir gerne ein schnelleres Wachstum bei unrentablen Unternehmen, aber jedem das Seine.

Caveat Emptor

In den letzten zwölf Monaten erwirtschaftete Syntec Optics Holdings einen Verlust vor Zinsen und Steuern (EBIT). Auf EBIT-Ebene hat das Unternehmen sogar einen Verlust in Höhe von 60 000 US-Dollar gemacht. In Anbetracht dieser Tatsache und der oben erwähnten Verbindlichkeiten sind wir nicht sehr zuversichtlich, dass das Unternehmen so viele Schulden machen sollte. Wir sind daher der Meinung, dass die Bilanz etwas angespannt ist, wenn auch nicht irreparabel. Überraschenderweise meldete das Unternehmen einen positiven freien Cashflow von 186 TUSD und einen Gewinn von 714 TUSD. Man könnte also argumentieren, dass es immer noch eine Chance gibt, die Dinge auf den richtigen Weg zu bringen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Wir haben zum Beispiel 2 Warnzeichen für Syntec Optics Holdings identifiziert (1 ist ein wenig besorgniserregend) , die Sie beachten sollten.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Syntec Optics Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.