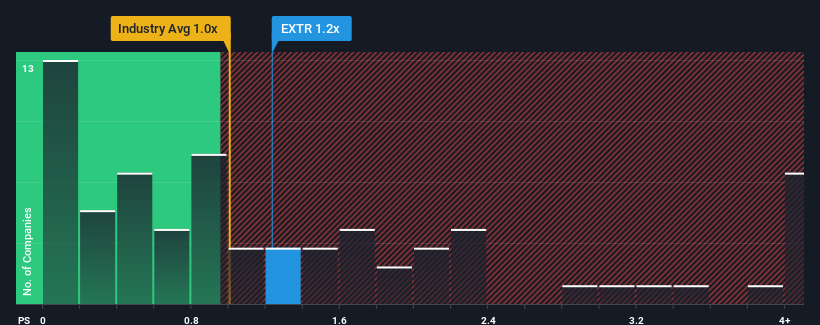

Es ist nicht übertrieben zu sagen, dass das Kurs-Umsatz-Verhältnis (oder "KGV") von Extreme Networks, Inc . (NASDAQ:EXTR) von 1,2x derzeit ziemlich "mittelmäßig" für Unternehmen in der Kommunikationsbranche in den Vereinigten Staaten erscheint, wo der Median des KGV bei etwa 1x liegt. Dies mag zwar nicht auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Siehe unsere letzte Analyse zu Extreme Networks

Wie sieht die jüngste Performance von Extreme Networks aus?

Extreme Networks könnte besser dastehen, da die Umsätze in letzter Zeit rückläufig waren, während die meisten anderen Unternehmen ein positives Umsatzwachstum verzeichnen konnten. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass sich die schlechte Umsatzentwicklung umkehren wird. Das sollte man wirklich hoffen, denn andernfalls zahlt man einen relativ hohen Preis für ein Unternehmen mit einem solchen Wachstumsprofil.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Extreme Networks im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wird für Extreme Networks ein gewisses Umsatzwachstum prognostiziert?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit der Branche mithalten sollte, damit ein KGV wie das von Extreme Networks als angemessen betrachtet werden kann.

Ein Blick zurück zeigt, dass das Unternehmen im vergangenen Jahr kaum ein nennenswertes Umsatzwachstum verzeichnete. Nichtsdestotrotz konnte der Umsatz dank der früheren Wachstumsperiode im Vergleich zu vor drei Jahren um insgesamt 29 % gesteigert werden. Wir haben also den Eindruck, dass das Unternehmen im Hinblick auf das Umsatzwachstum in diesem Zeitraum ein gemischtes Ergebnis erzielt hat.

Die Schätzungen der sieben Analysten, die das Unternehmen beobachten, deuten darauf hin, dass das Umsatzwachstum im nächsten Jahr um 9,5 % sinken wird. Das ist nicht gut, wenn man bedenkt, dass für den Rest der Branche ein Wachstum von 3,9 % erwartet wird.

In Anbetracht dieser Informationen finden wir es bedenklich, dass Extreme Networks im Vergleich zur Branche mit einem recht ähnlichen Kurs-Gewinn-Verhältnis gehandelt wird. Es scheint, dass die meisten Investoren auf eine Trendwende in den Geschäftsaussichten des Unternehmens hoffen, aber die Analysten sind nicht so zuversichtlich, dass dies geschehen wird. Es ist gut möglich, dass sich diese Aktionäre auf zukünftige Enttäuschungen einstellen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das eher den negativen Wachstumsaussichten entspricht.

Das letzte Wort

Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Es scheint, dass Extreme Networks derzeit mit einem höheren Kurs-Umsatz-Verhältnis gehandelt wird als erwartet, und das für ein Unternehmen, dessen Einnahmen voraussichtlich sinken werden. Vor diesem Hintergrund halten wir das aktuelle Kurs-Gewinn-Verhältnis nicht für gerechtfertigt, da rückläufige Umsätze wahrscheinlich nicht lange für eine positivere Stimmung sorgen werden. Sollten sich die rückläufigen Einnahmen in Form eines sinkenden Aktienkurses bemerkbar machen, werden die Aktionäre dies zu spüren bekommen.

Es ist auch erwähnenswert, dass wir 1 Warnzeichen für Extreme Networks gefunden haben, das Sie berücksichtigen sollten.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Extreme Networks unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.