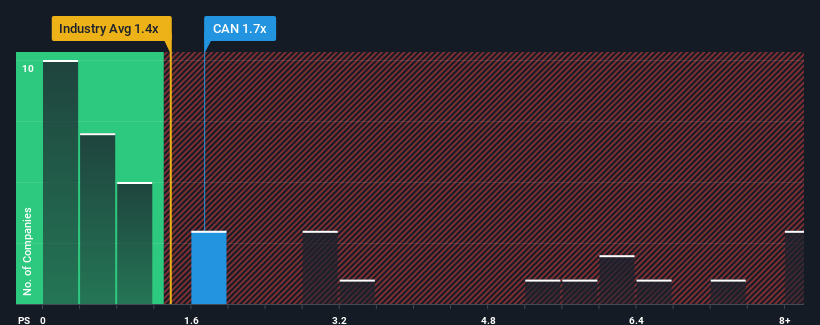

Es gibt wohl nicht viele, die das Kurs-Umsatz-Verhältnis (oder "KGV") von Canaan Inc.(NASDAQ:CAN) von 1,7 für erwähnenswert halten, wenn der Median des KGV für die Tech-Branche in den Vereinigten Staaten bei etwa 1,4 liegt. Allerdings könnten die Anleger eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das Kurs-Umsatz-Verhältnis gibt.

Siehe unsere letzte Analyse zu Canaan

Wie sich Canaan entwickelt hat

Canaan hat sich in letzter Zeit nicht gut entwickelt, da seine rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht abschneiden. Es könnte sein, dass viele erwarten, dass sich die mäßige Umsatzentwicklung positiv auswirkt und das Kurs-Gewinn-Verhältnis (KGV) dadurch nicht fällt. Sollte dies jedoch nicht der Fall sein, könnten die Anleger überrumpelt werden und zu viel für die Aktie bezahlen.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann wird Ihnen unser kostenloser Bericht über Canaan dabei helfen, herauszufinden, was am Horizont zu erwarten ist.Wird für Canaan ein Umsatzwachstum prognostiziert?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Canaan ein Wachstum erzielen, das dem der Branche entspricht.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im letzten Jahr mit einem enttäuschenden Rückgang von 67 % nicht gerade ein Grund zur Freude war. In den letzten drei Jahren konnte das Unternehmen jedoch trotz der unbefriedigenden kurzfristigen Entwicklung einen hervorragenden Anstieg der Gesamteinnahmen um 208 % verzeichnen. Die Aktionäre hätten es zwar lieber gesehen, wenn die Entwicklung so weitergegangen wäre, aber sie würden die mittelfristigen Wachstumsraten auf jeden Fall begrüßen.

Nach den Schätzungen der beiden Analysten, die das Unternehmen beobachten, dürfte der Umsatz im nächsten Jahr um 4,6 % steigen. Für die übrige Branche wird ein Wachstum von 3,9 % prognostiziert, was keinen wesentlichen Unterschied darstellt.

In Anbetracht dessen ist es verständlich, dass das Kurs-Gewinn-Verhältnis von Canaan im Einklang mit den meisten anderen Unternehmen steht. Es scheint, dass die meisten Anleger ein durchschnittliches zukünftiges Wachstum erwarten und nur bereit sind, einen moderaten Betrag für die Aktie zu zahlen.

Was können wir aus dem Kurs-Gewinn-Verhältnis von Canaan lernen?

Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann jedoch ein praktischer Leitfaden für die Zukunftsaussichten des Unternehmens sein.

Unser Blick auf die Schätzungen des Umsatzwachstums von Canaan zeigt, dass das Kurs-Umsatz-Verhältnis in etwa unseren Erwartungen entspricht, da beide Kennziffern eng mit dem Branchendurchschnitt übereinstimmen. Zum jetzigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verbesserung oder Verschlechterung der Einnahmen nicht groß genug ist, um das Kurs-Gewinn-Verhältnis in eine höhere oder niedrigere Richtung zu treiben. Wenn alles gleich bleibt, ist die Möglichkeit einer drastischen Kursbewegung eher gering.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 2 Warnzeichen für Canaan identifiziert ( 1 ist besorgniserregend), die Sie beachten sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, in der Regel die sicherere Wahl. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Canaan unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.