Unisys Corporation's (NYSE:UIS) Preis ist richtig, aber das Wachstum ist nicht nach Aktien Rocket 26%

Die Aktien der Unisys Corporation(NYSE:UIS) haben ihre jüngste Dynamik mit einem Anstieg von 26 % allein im letzten Monat fortgesetzt. In den letzten 30 Tagen betrug der jährliche Zuwachs sogar 26 %.

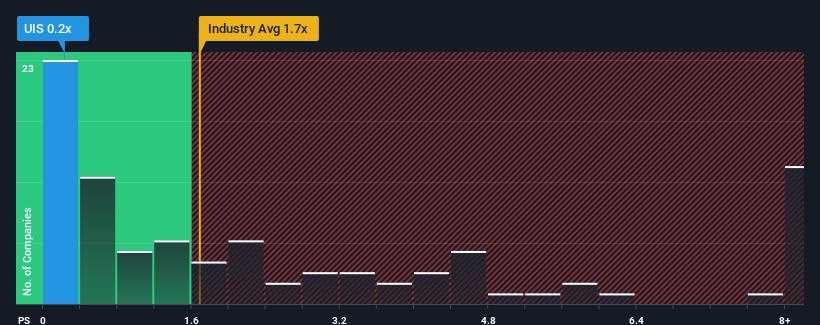

Selbst nach einem so großen Kurssprung könnte Unisys mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 0,2x derzeit immer noch bullische Signale aussenden, da fast die Hälfte aller Unternehmen in der IT-Branche in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 1,7x aufweisen und sogar P/S-Werte von mehr als 5x nicht ungewöhnlich sind. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es begrenzt ist.

Siehe unsere letzte Analyse für Unisys

Wie sieht die jüngste Performance von Unisys aus?

Die jüngste Zeit war für Unisys nicht gut, da die Einnahmen langsamer als bei den meisten anderen Unternehmen gestiegen sind. Vielleicht geht der Markt davon aus, dass sich der derzeitige Trend des schwachen Umsatzwachstums fortsetzen wird, was das Kurs-Gewinn-Verhältnis niedrig hält. Wenn Sie das Unternehmen nach wie vor mögen, sollten Sie hoffen, dass sich die Einnahmen nicht weiter verschlechtern und dass Sie Aktien kaufen können, solange das Unternehmen in Ungnade gefallen ist.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Unisys dabei, herauszufinden, was sich am Horizont abzeichnet.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit das Kurs-Gewinn-Verhältnis (KGV) von Unisys als angemessen angesehen wird.

Betrachtet man das Umsatzwachstum des letzten Jahres, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 2,7 %. Aufgrund der wenig beeindruckenden Leistung vor diesem Zeitraum ist das Umsatzwachstum in den letzten drei Jahren insgesamt jedoch praktisch nicht mehr vorhanden. Wir haben also den Eindruck, dass das Unternehmen in diesem Zeitraum ein gemischtes Ergebnis in Bezug auf das Umsatzwachstum erzielt hat.

Was die Aussichten angeht, so dürften die Erträge im nächsten Jahr geringer ausfallen, da die Einnahmen nach Schätzungen der beiden Analysten, die das Unternehmen beobachten, um 1,1 % sinken werden. Angesichts eines für die Branche prognostizierten Wachstums von 11 % ist dies ein enttäuschendes Ergebnis.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis (KGV) von Unisys mit dem seiner Branchenkollegen nahezu identisch ist. Dennoch gibt es keine Garantie dafür, dass das Kurs-Gewinn-Verhältnis bereits einen Boden erreicht hat, da die Einnahmen rückläufig sind. Selbst die Beibehaltung dieser Kurse könnte sich als schwierig erweisen, da die schwachen Aussichten die Aktien belasten.

Das Wichtigste zum Schluss

Der jüngste Kursanstieg reichte nicht aus, um das Kurs-Gewinn-Verhältnis von Unisys in die Nähe des Branchenmedians zu bringen. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzuinterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Bei Umsatzprognosen, die hinter denen der übrigen Branche zurückbleiben, ist es keine Überraschung, dass das Kurs-Umsatz-Verhältnis von Unisys am unteren Ende des Spektrums liegt. Zum jetzigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Umsatzsteigerung nicht groß genug ist, um ein höheres Kurs-Gewinn-Verhältnis zu rechtfertigen. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark ansteigen wird.

Man muss immer auf die Risiken achten - bei Unisys beispielsweise gibt es 2 Warnzeichen , die man beachten sollte.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erwirtschaften, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Unisys unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.