DXC Technology (NYSE:DXC) meldet vielversprechende Ergebnisse, aber die guten Nachrichten hören damit nicht auf

Die Aktie entwickelte sich nach dem jüngsten Ergebnisbericht von DXC Technology Company(NYSE:DXC) schleppend. Neben den soliden Schlagzeilen haben die Anleger unserer Meinung nach auch Grund zum Optimismus.

Lesen Sie unsere aktuelle Analyse zu DXC Technology

Untersuchung des Cashflows im Vergleich zu den Gewinnen von DXC Technology

Wie Finanzfachleute bereits wissen, ist die Abgrenzungsquote aus dem Cashflow eine wichtige Kennzahl, um zu beurteilen, wie gut der freie Cashflow (FCF) eines Unternehmens mit seinem Gewinn übereinstimmt. Im Klartext: Diese Kennzahl subtrahiert den FCF vom Nettogewinn und dividiert diese Zahl durch das durchschnittliche Betriebsvermögen des Unternehmens in diesem Zeitraum. Sie können sich die Abgrenzungsquote vom Cashflow als "Nicht-FCF-Gewinnquote" vorstellen.

Das bedeutet, dass eine negative Abgrenzungsquote eine gute Sache ist, denn sie zeigt, dass das Unternehmen mehr freien Cashflow einbringt, als sein Gewinn vermuten lässt. Das soll nicht heißen, dass wir uns über eine positive Periodenabgrenzungsquote Sorgen machen sollten, aber es ist erwähnenswert, wenn die Periodenabgrenzungsquote recht hoch ist. Um ein Papier von Lewellen und Resutek aus dem Jahr 2014 zu zitieren: "Unternehmen mit höheren Rückstellungen sind in der Zukunft tendenziell weniger profitabel".

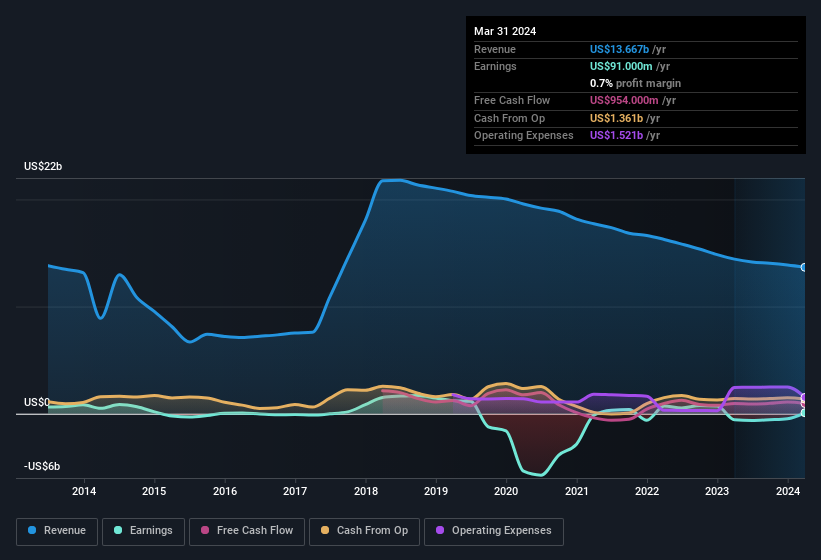

In den zwölf Monaten bis März 2024 verzeichnete DXC Technology eine Accrual Ratio von -0,15. Das bedeutet, dass das Unternehmen über eine sehr gute Cash Conversion verfügt und dass seine Gewinne im letzten Jahr den freien Cashflow deutlich unterbewertet haben. Tatsächlich hatte das Unternehmen im letzten Jahr einen freien Cashflow von 954 Mio. US$, was deutlich mehr war als der statutarische Gewinn von 91,0 Mio. US$. Im Laufe des letzten Jahres blieb der freie Cashflow von DXC Technology konstant. Doch die Geschichte hat noch mehr zu bieten. Die Rückstellungsquote spiegelt die Auswirkungen ungewöhnlicher Posten auf den statutarischen Gewinn wider, zumindest zum Teil.

Sie fragen sich vielleicht, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Die Auswirkung von ungewöhnlichen Posten auf den Gewinn

Der Gewinn von DXC Technology wurde in den letzten zwölf Monaten durch ungewöhnliche Posten im Wert von 20 Mio. US-Dollar geschmälert, was dem Unternehmen zu einer hohen Cash Conversion verhalf, wie die ungewöhnlichen Posten zeigen. Dies ist das, was man erwarten würde, wenn ein Unternehmen eine nicht zahlungswirksame Belastung hat, die den Gewinn auf dem Papier reduziert. Es ist zwar nicht schön, wenn ungewöhnliche Posten das Unternehmen Gewinne kosten, aber es könnte sein, dass sich die Lage eher früher als später bessert. Wir haben uns Tausende von börsennotierten Unternehmen angesehen und festgestellt, dass ungewöhnliche Posten sehr oft einmaliger Natur sind. Und das ist ja auch genau das, was die Terminologie der Rechnungslegung impliziert. Unter der Annahme, dass diese ungewöhnlichen Ausgaben nicht wieder auftauchen, würden wir daher erwarten, dass DXC Technology im nächsten Jahr einen höheren Gewinn erzielt, wenn alles andere gleich bleibt.

Unsere Meinung zur Gewinnentwicklung von DXC Technology

Zusammenfassend lässt sich sagen, dass sowohl die Rückstellungsquote von DXC Technology als auch die ungewöhnlichen Posten darauf hindeuten, dass die statutarischen Gewinne wahrscheinlich recht konservativ sind. In Anbetracht all dieser Faktoren würden wir sagen, dass die zugrunde liegende Ertragskraft von DXC Technology mindestens so gut ist, wie es die statutarischen Zahlen vermuten lassen. Wenn Sie also tiefer in diese Aktie einsteigen möchten, müssen Sie unbedingt die Risiken berücksichtigen, denen sie ausgesetzt ist. Zum Beispiel gibt es bei DXC Technology 2 Warnzeichen (und eines, das ein wenig unangenehm ist), die Sie kennen sollten.

Bei unserer Untersuchung von DXC Technology haben wir uns auf bestimmte Faktoren konzentriert, die die Erträge des Unternehmens besser aussehen lassen können, als sie sind. Und die hat das Unternehmen mit Bravour bestanden. Aber es gibt immer noch mehr zu entdecken, wenn man in der Lage ist, seinen Geist auf Kleinigkeiten zu konzentrieren. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Hinweis auf eine günstige Betriebswirtschaft, während andere gerne dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Vielleicht interessiert Sie diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen, oder diese Liste von Aktien mit hohem Insideranteil.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob DXC Technology unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.