Vorsichtige Anleger honorieren die Performance von The9 Limited (NASDAQ:NCTY) nicht vollständig

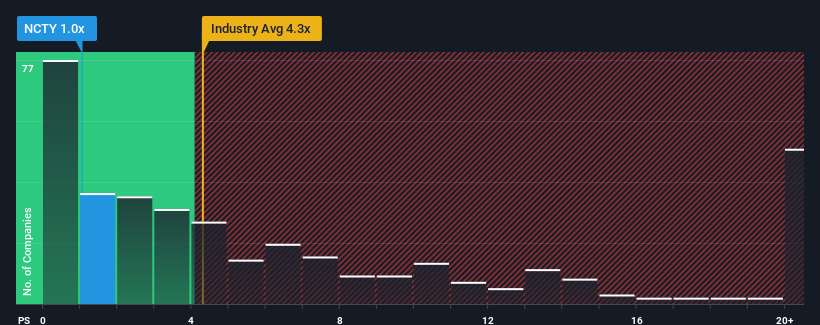

Mit einem Kurs-Umsatz-Verhältnis (oder "KGV") von 1x sendet The9 Limited(NASDAQ:NCTY) derzeit möglicherweise sehr bullische Signale aus, wenn man bedenkt, dass fast die Hälfte aller Softwareunternehmen in den Vereinigten Staaten ein KGV von mehr als 4,3x aufweisen und sogar KGVs von mehr als 12x nicht ungewöhnlich sind. Das KGV könnte jedoch aus einem bestimmten Grund recht niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse für The9 an

Wie sich The9 entwickelt hat

Mit einem in letzter Zeit außerordentlich starken Umsatzwachstum hat sich The9 sehr gut entwickelt. Vielleicht geht der Markt davon aus, dass die Einnahmen in Zukunft sinken werden, was das Kurs-Umsatz-Verhältnis niedrig gehalten hat. Wenn Sie das Unternehmen mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise Aktien erwerben können, während es in Ungnade gefallen ist.

Wir haben keine Analystenprognosen, aber Sie können sich ein Bild davon machen, wie die jüngsten Trends das Unternehmen für die Zukunft aufstellen, indem Sie sich unseren kostenlosen Bericht über die Erträge, den Umsatz und den Cashflow von The9 ansehen.Wird für The9 ein Umsatzwachstum prognostiziert?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste The9 ein schwaches Wachstum aufweisen, das deutlich hinter dem der Branche zurückbleibt.

Betrachtet man das letzte Jahr des Umsatzwachstums, so verzeichnete das Unternehmen einen grandiosen Anstieg von 182 %. Spektakulär ist, dass sich das dreijährige Umsatzwachstum um mehrere Größenordnungen erhöht hat, was zum Teil dem Umsatzwachstum der letzten 12 Monate zu verdanken ist. Man kann also mit Fug und Recht behaupten, dass das Unternehmen in letzter Zeit ein hervorragendes Umsatzwachstum verzeichnete.

Vergleicht man diese jüngste mittelfristige Umsatzentwicklung mit der einjährigen Wachstumsprognose der Branche von 15 %, so ist das Unternehmen deutlich attraktiver.

Angesichts dieser Informationen finden wir es merkwürdig, dass The9 zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es sieht so aus, als seien die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Was können wir aus dem Kurs-Gewinn-Verhältnis von The9 lernen?

Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Unsere Untersuchung von The9 ergab, dass die dreijährigen Umsatztrends das Kurs-Gewinn-Verhältnis nicht annähernd so stark ansteigen lassen, wie wir es vorhergesagt hätten, da sie besser aussehen als die aktuellen Branchenerwartungen. Wenn wir starke Umsätze mit einem schnelleren Wachstum als in der Branche sehen, gehen wir davon aus, dass es erhebliche Risiken für die Fähigkeit des Unternehmens gibt, Geld zu verdienen, was das Kurs-Gewinn-Verhältnis nach unten drückt. Es scheint, dass viele tatsächlich eine Instabilität der Einnahmen erwarten, denn das Fortbestehen dieser jüngsten mittelfristigen Bedingungen würde dem Aktienkurs normalerweise Auftrieb verleihen.

Das allgegenwärtige Schreckgespenst des Investitionsrisikos muss immer berücksichtigt werden. Wir haben bei The9 5 Warnzeichen identifiziert (von denen mindestens 4 besorgniserregend sind), und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen suchen und nicht nur nach der erstbesten Idee, die Sie finden. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob The9 unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.