Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir können sehen, dass die Mawson Infrastructure Group Inc.(NASDAQ:MIGI) in ihrem Geschäft Schulden einsetzt. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann risikoreich, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse zu Mawson Infrastructure Group an.

Wie hoch ist die Verschuldung von Mawson Infrastructure Group?

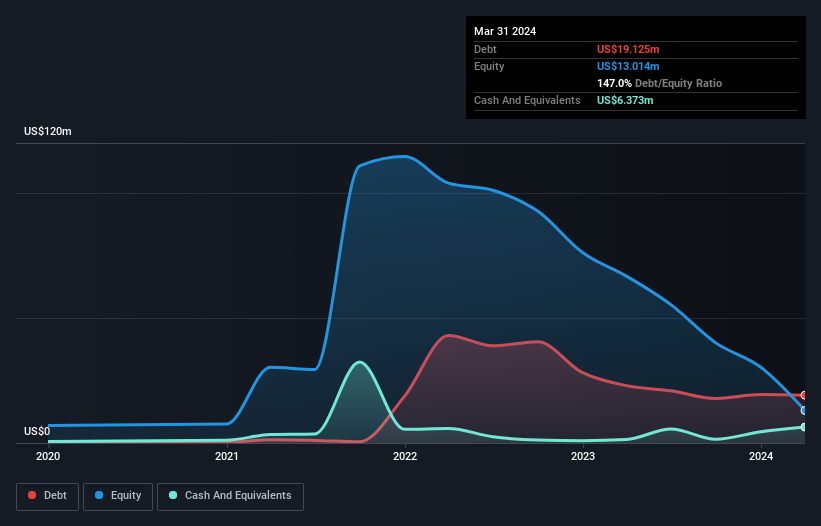

Wie Sie unten sehen können, hatte die Mawson Infrastructure Group im März 2024 Schulden in Höhe von 19,1 Mio. US$, ein Rückgang gegenüber 22,9 Mio. US$ im Jahr zuvor. Da das Unternehmen jedoch über eine Barreserve von 6,37 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 12,8 Mio. US$ geringer.

Wie stark ist die Bilanz der Mawson Infrastructure Group?

Aus der letzten Bilanz geht hervor, dass die Mawson Infrastructure Group Verbindlichkeiten in Höhe von 54,2 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 451,7 T US$, die danach fällig werden. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 6,37 Mio. US$ und Forderungen im Wert von 13,2 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 35,1 Mio. US$.

Angesichts der Tatsache, dass dieses Defizit höher ist als die Marktkapitalisierung des Unternehmens von 23,5 Mio. US$, sind wir der Meinung, dass die Aktionäre die Verschuldung der Mawson Infrastructure Group wirklich im Auge behalten sollten, so wie ein Elternteil, das sein Kind zum ersten Mal Fahrrad fahren sieht. Hypothetisch gesehen wäre eine extrem starke Verwässerung erforderlich, wenn das Unternehmen gezwungen wäre, seine Verbindlichkeiten durch eine Kapitalerhöhung zum aktuellen Aktienkurs zu begleichen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob die Mawson Infrastructure Group in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über die Gewinnprognosen der Analysten interessant für Sie sein.

In den letzten 12 Monaten hat die Mawson Infrastructure Group auf EBIT-Ebene einen Verlust gemacht und einen Umsatzrückgang von 25 % auf 55 Mio. USD hinnehmen müssen. Das macht uns, gelinde gesagt, nervös.

Vorbehalt des Kaufs

Während die sinkenden Einnahmen der Mawson Infrastructure Group so herzerwärmend sind wie eine nasse Decke, ist der Verlust beim Ergebnis vor Zinsen und Steuern (EBIT) wohl noch weniger erfreulich. Der EBIT-Verlust belief sich auf satte 51 Millionen US-Dollar. Wenn wir uns das zusammen mit den erheblichen Verbindlichkeiten ansehen, sind wir nicht besonders zuversichtlich, was das Unternehmen angeht. Es müsste sein operatives Geschäft schnell verbessern, damit wir an ihm interessiert wären. Nicht zuletzt, weil es in den letzten zwölf Monaten einen negativen freien Cashflow von 4,2 Mio. USD hatte. Das bedeutet, dass es sich auf der riskanten Seite der Dinge befindet. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Letztlich kann aber jedes Unternehmen Risiken aufweisen, die außerhalb der Bilanz bestehen. Bei der Mawson Infrastructure Group zum Beispiel gibt es 5 Warnzeichen (und 3, die nicht ignoriert werden sollten) , die Sie kennen sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten mit einer Nettoverschuldung von Null können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Mawson Infrastructure Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.