David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Kluges Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor bei der Bewertung des Risikos eines Unternehmens sind. Wichtig ist, dass Blackbaud, Inc. (NASDAQ:BLKB ) Schulden hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn es wirklich schlimm wird, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich verwenden viele Unternehmen Schulden, um ihr Wachstum zu finanzieren, ohne dass dies negative Folgen hat. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Blackbaud an

Wie hoch ist die Verschuldung von Blackbaud?

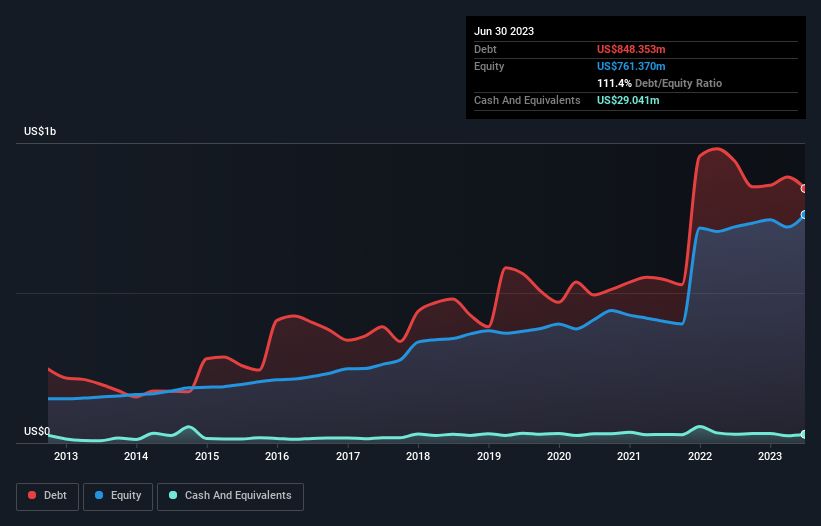

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Blackbaud im Juni 2023 Schulden in Höhe von 848,4 Mio. US-Dollar hatte, gegenüber 939,8 Mio. US-Dollar ein Jahr zuvor. Dem stehen jedoch liquide Mittel in Höhe von 29,0 Mio. US$ gegenüber, was zu einer Nettoverschuldung von etwa 819,3 Mio. US$ führt.

Wie stark ist die Bilanz von Blackbaud?

Ein Blick auf die jüngsten Bilanzdaten zeigt, dass Blackbaud Verbindlichkeiten in Höhe von 1,36 Mrd. US-Dollar hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 970,5 Mio. US-Dollar, die danach fällig werden. Auf der anderen Seite verfügte das Unternehmen über liquide Mittel in Höhe von 29,0 Mio. US$ und Forderungen im Wert von 168,9 Mio. US$, die innerhalb eines Jahres fällig werden. Das Unternehmen hat also Verbindlichkeiten in Höhe von 2,13 Mrd. US$, die höher sind als seine Barmittel und kurzfristigen Forderungen zusammen.

Das mag zwar viel erscheinen, ist aber nicht so schlimm, da Blackbaud eine Marktkapitalisierung von 3,94 Mrd. US-Dollar hat und daher seine Bilanz wahrscheinlich durch eine Kapitalerhöhung stärken könnte, wenn es nötig wäre. Wir sollten aber auf jeden Fall die Augen nach Anzeichen dafür offen halten, dass die Verschuldung ein zu großes Risiko darstellt.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Ein schwacher Zinsdeckungsgrad von 1,6 und ein beunruhigend hohes Verhältnis von Nettoverschuldung zu EBITDA von 6,5 haben unser Vertrauen in Blackbaud wie ein Schlag in die Magengrube getroffen. Die Schuldenlast ist beträchtlich. Positiv zu vermerken ist, dass Blackbaud sein EBIT im letzten Jahr um satte 81 % gesteigert hat. Wie die liebevolle Umarmung eines Neugeborenen durch eine Mutter stärkt diese Art von Wachstum die Widerstandsfähigkeit und versetzt das Unternehmen in eine bessere Lage, seine Schulden zu bewältigen. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztendlich wird die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Blackbaud seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Der logische Schritt besteht also darin, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. Zum Glück für alle Aktionäre hat Blackbaud in den letzten drei Jahren tatsächlich mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Conversion begeistert uns so sehr wie die Menge, wenn der Beat bei einem Daft Punk-Konzert fällt.

Unsere Ansicht

Blackbauds Nettoverschuldung im Verhältnis zum EBITDA war bei dieser Analyse ein echter Negativfaktor, ebenso wie die Zinsdeckung. Aber wie eine Ballerina, die eine perfekte Pirouette dreht, hat Blackbaud keine Schwierigkeiten, das EBIT in freien Cashflow umzuwandeln. Wenn wir alle oben genannten Elemente berücksichtigen, scheint es uns, dass Blackbaud seine Verschuldung recht gut im Griff hat. Dennoch ist die Belastung so hoch, dass wir allen Aktionären empfehlen würden, sie genau im Auge zu behalten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Bei Blackbaud haben wir beispielsweise 2 Warnzeichen (eines davon ist etwas unangenehm) identifiziert, die Sie beachten sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Blackbaud unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.