Die Beliebtheit von AppFolio, Inc. (NASDAQ:APPF) bei den Anlegern ist durch überhöhte Preise bedroht

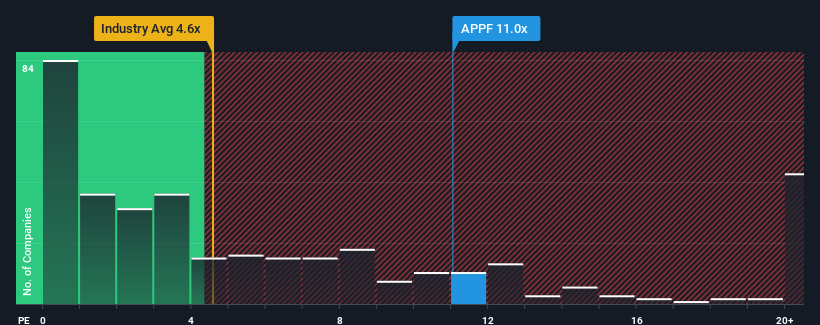

Mit einem Kurs-Umsatz-Verhältnis (oder "KGV") von 11 sendet AppFolio, Inc.(NASDAQ:APPF) derzeit möglicherweise sehr bearishe Signale aus, wenn man bedenkt, dass fast die Hälfte aller Softwareunternehmen in den Vereinigten Staaten ein KGV von weniger als 4,6 aufweisen und sogar KGVs von weniger als 1,7 nicht ungewöhnlich sind. Allerdings ist es nicht ratsam, das Kurs-Gewinn-Verhältnis für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Siehe unsere letzte Analyse zu AppFolio

Wie hat sich AppFolio in letzter Zeit entwickelt?

Mit einem Umsatzwachstum, das die meisten anderen Unternehmen in letzter Zeit übertrifft, hat sich AppFolio relativ gut entwickelt. Das Kurs-Gewinn-Verhältnis (KGV) ist wahrscheinlich deshalb so hoch, weil die Anleger glauben, dass diese starke Umsatzentwicklung anhalten wird. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Möchten Sie herausfinden, wie die Analysten die Zukunft von AppFolio im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Was sagen uns die Umsatzwachstumsmetriken über das hohe KGV?

Es gibt eine inhärente Annahme, dass ein Unternehmen die Branche bei weitem übertreffen sollte, damit ein KGV wie das von AppFolio als angemessen betrachtet werden kann.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 36 % steigern konnte. Die starke Leistung in jüngster Zeit bedeutet, dass es in den letzten drei Jahren ein Umsatzwachstum von insgesamt 123 % verzeichnen konnte. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum eine großartige Leistung beim Umsatzwachstum erbracht hat.

Die acht Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Umsatz im kommenden Jahr um 18 % steigen wird. Das ist deutlich weniger als die 24 % Wachstumsprognose für die gesamte Branche.

In Anbetracht dessen ist es alarmierend, dass das Kurs-Gewinn-Verhältnis von AppFolio über dem der meisten anderen Unternehmen liegt. Offensichtlich sind viele Anleger des Unternehmens weitaus optimistischer als die Analysten vermuten und nicht bereit, ihre Aktien zu jedem Preis abzugeben. Nur die Kühnsten würden davon ausgehen, dass diese Preise nachhaltig sind, da das Umsatzwachstum auf diesem Niveau wahrscheinlich irgendwann den Aktienkurs stark belasten wird.

Das Wichtigste zum Schluss

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Wir sind zu dem Schluss gekommen, dass AppFolio derzeit mit einem viel höheren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das prognostizierte Wachstum niedriger ist als in der Branche insgesamt. Die schwache Umsatzprognose des Unternehmens verheißt nichts Gutes für das hohe Kurs-Gewinn-Verhältnis, das sinken könnte, wenn sich die Umsatzstimmung nicht verbessert. Solange sich diese Bedingungen nicht merklich verbessern, ist es sehr schwierig, diese Preise als angemessen zu akzeptieren.

Abgesehen davon sollte man sich bewusst sein, dass AppFolio in unserer Anlageanalyse 1 Warnzeichen aufweist , das Sie kennen sollten.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nach der erstbesten Idee, auf die Sie stoßen. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob AppFolio unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.