Zum Leidwesen einiger Aktionäre ist der Aktienkurs der Xiao-I Corporation(NASDAQ:AIXI) in den letzten dreißig Tagen um 26 % gesunken, was den Schmerz der letzten Zeit noch vergrößert. Für alle langfristigen Aktionäre endet der letzte Monat ein Jahr zum Vergessen, da der Aktienkurs um 85 % gefallen ist.

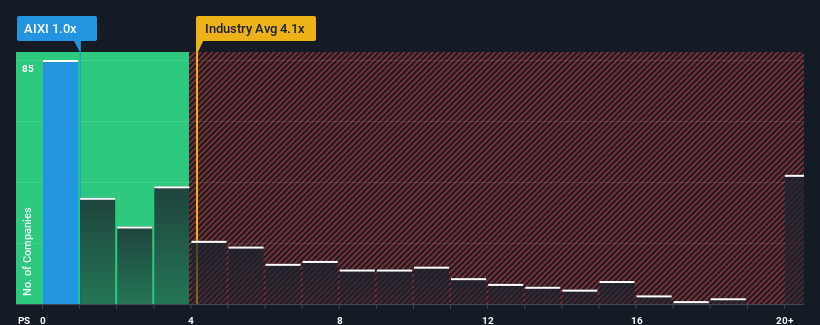

Da der Kurs erheblich gesunken ist, könnte Xiao-I mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 1x derzeit wie eine gute Kaufgelegenheit aussehen, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in der Softwarebranche in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 4,1x haben und selbst P/S-Werte von mehr als 11x nichts Ungewöhnliches sind. Es könnte jedoch sein, dass das KGV aus einem bestimmten Grund recht niedrig ist, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu Xiao-I an

Was bedeutet das KGV von Xiao-I für die Aktionäre?

Die jüngste Zeit war für Xiao-I von Vorteil, da die Umsätze des Unternehmens schneller gestiegen sind als die der meisten anderen Unternehmen. Es könnte sein, dass viele davon ausgehen, dass sich die starke Umsatzentwicklung deutlich abschwächen wird, was den Aktienkurs und damit das KGV gedrückt hat. Sollte dies nicht der Fall sein, dann haben die bestehenden Aktionäre Grund, die künftige Entwicklung des Aktienkurses recht optimistisch zu sehen.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Xiao-I ansehen.Wird für Xiao-I ein Umsatzwachstum prognostiziert?

Es gibt eine inhärente Annahme, dass ein Unternehmen weit hinter der Branche zurückbleiben muss, damit ein KGV wie das von Xiao-I als angemessen angesehen werden kann.

Rückblickend hat das letzte Jahr einen außergewöhnlichen Zuwachs von 23 % beim Umsatz des Unternehmens gebracht. Auch in den letzten drei Jahren konnte das Unternehmen einen unglaublichen Anstieg der Gesamteinnahmen verzeichnen, der durch seine unglaubliche kurzfristige Performance unterstützt wurde. Man kann also mit Fug und Recht behaupten, dass das Unternehmen in letzter Zeit ein hervorragendes Umsatzwachstum verzeichnete.

Der einzige Analyst, der das Unternehmen beobachtet, rechnet für das nächste Jahr mit einem Wachstum von 20 %. Da für die Branche nur ein Wachstum von 14 % prognostiziert wird, ist das Unternehmen in der Lage, ein höheres Umsatzergebnis zu erzielen.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis von Xiao-I hinter den meisten seiner Branchenkollegen zurückbleibt. Offenbar zweifeln einige Aktionäre an den Prognosen und haben deutlich niedrigere Verkaufspreise akzeptiert.

Was können wir aus dem Kurs-Gewinn-Verhältnis von Xiao-I lernen?

Nachdem der Aktienkurs von Xiao-I fast von einer Klippe gestürzt ist, ist auch das Kurs-Gewinn-Verhältnis (KGV) deutlich gesunken. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator für Unternehmen sein.

Unseres Erachtens wird Xiao-I derzeit mit einem deutlich niedrigeren Kurs-Umsatz-Verhältnis gehandelt, da das prognostizierte Umsatzwachstum höher ist als in der übrigen Branche. Es könnte einige wichtige Risikofaktoren geben, die das Kurs-Gewinn-Verhältnis nach unten drücken. Zumindest scheinen die Preisrisiken sehr gering zu sein, aber die Anleger scheinen zu glauben, dass die künftigen Einnahmen sehr volatil sein könnten.

Es gibt auch andere wichtige Risikofaktoren zu berücksichtigen, und wir haben 4 Warnzeichen für Xiao-I entdeckt (1 ist signifikant!), die Sie beachten sollten, bevor Sie hier investieren.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wahl. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Gewinnwachstum ansehen.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Xiao-I unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.