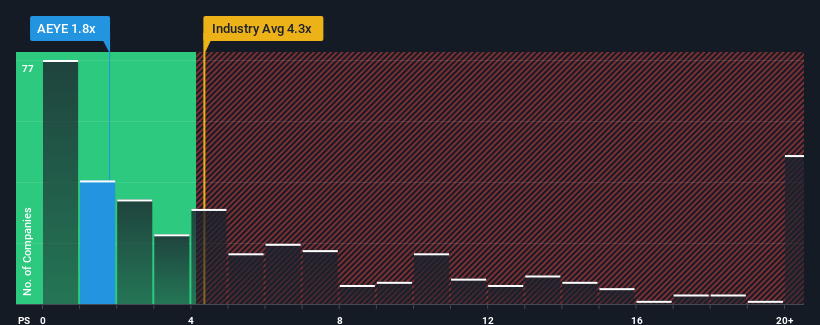

Das Kurs-Umsatz-Verhältnis (KGV) von AudioEye, Inc.(NASDAQ:AEYE) von 1,8 mag im Vergleich zur Softwarebranche in den USA, in der etwa die Hälfte der Unternehmen ein KGV von über 4,3 aufweisen und sogar KGVs von über 12 keine Seltenheit sind, im Moment wie ein guter Kauf aussehen. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark reduzierte KGV gibt.

Siehe unsere letzte Analyse zu AudioEye

Was bedeutet das KGV von AudioEye für die Aktionäre?

Die letzte Zeit war nicht gut für AudioEye, da die Einnahmen langsamer als bei den meisten anderen Unternehmen gestiegen sind. Das Kurs-Gewinn-Verhältnis ist wahrscheinlich deshalb so niedrig, weil die Anleger davon ausgehen, dass sich diese schwache Umsatzentwicklung nicht bessern wird. Wenn dies der Fall ist, werden die bestehenden Aktionäre wahrscheinlich Schwierigkeiten haben, sich für die zukünftige Entwicklung des Aktienkurses zu begeistern.

Möchten Sie herausfinden, wie die Analysten die Zukunft von AudioEye im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wird für AudioEye ein Umsatzwachstum prognostiziert?

Das Kurs-Gewinn-Verhältnis (KGV) von AudioEye ist typisch für ein Unternehmen, von dem ein sehr geringes Wachstum oder sogar ein Rückgang der Einnahmen erwartet wird und das vor allem viel schlechter abschneidet als die Branche.

Betrachtet man das Umsatzwachstum des letzten Jahres, so verzeichnete das Unternehmen einen beachtlichen Anstieg von 8,8 %. Erfreulicherweise stiegen die Einnahmen im Vergleich zu vor drei Jahren um insgesamt 69 %, was zum Teil auf das Wachstum der letzten 12 Monate zurückzuführen ist. Dementsprechend hätten die Aktionäre diese mittelfristigen Umsatzwachstumsraten sicherlich begrüßt.

Die drei Analysten, die das Unternehmen beobachten, rechnen für das nächste Jahr mit einem Wachstum von 7,5 %. Für den Rest der Branche wird ein Wachstum von 15 % prognostiziert, was deutlich attraktiver ist.

Vor diesem Hintergrund ist es verständlich, dass das Kurs-Gewinn-Verhältnis von AudioEye unter dem der meisten anderen Unternehmen liegt. Es scheint, als ob die meisten Investoren ein begrenztes zukünftiges Wachstum erwarten und nur bereit sind, einen geringeren Betrag für die Aktie zu zahlen.

Was können wir aus dem Kurs-Gewinn-Verhältnis von AudioEye lernen?

Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Erwartungen für die Zukunft zu messen.

Wir haben festgestellt, dass AudioEye sein niedriges Kurs-Umsatz-Verhältnis beibehält, weil seine Wachstumsprognosen erwartungsgemäß niedriger sind als die der gesamten Branche. Im Moment akzeptieren die Aktionäre das niedrige Kurs-Gewinn-Verhältnis, da sie zugeben, dass die künftigen Einnahmen wahrscheinlich keine angenehmen Überraschungen bieten werden. Solange sich diese Bedingungen nicht verbessern, werden sie weiterhin eine Barriere für den Aktienkurs auf diesem Niveau bilden.

Bevor Sie den nächsten Schritt machen, sollten Sie die 3 Warnzeichen für AudioEye kennen, die wir aufgedeckt haben.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von AudioEye ist, können Sie sich in unserer interaktiven Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen umsehen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob AudioEye unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.