Einige indie Semiconductor, Inc. (NASDAQ:INDI) Aktionäre suchen den Ausstieg, da die Aktien um 32% fallen

Die Aktionäre von indie Semiconductor, Inc.(NASDAQ:INDI) werden nicht erfreut sein, dass der Aktienkurs einen sehr rauen Monat hinter sich hat, in dem er um 32% gefallen ist und die positive Entwicklung des vorherigen Zeitraums zunichte gemacht hat. Anstatt belohnt zu werden, sitzen die Aktionäre, die in den letzten zwölf Monaten durchgehalten haben, nun auf einem Kursrückgang von 41 %.

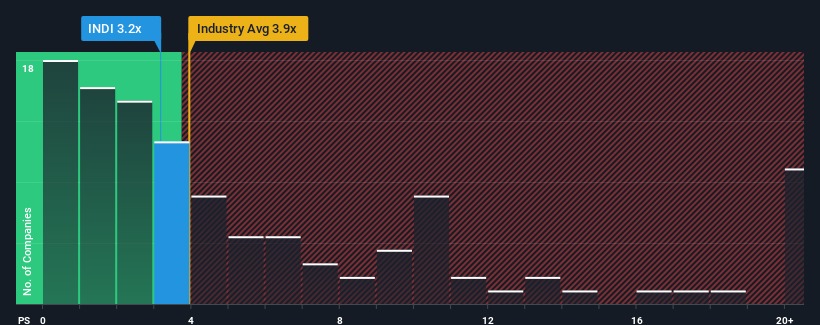

Obwohl der Kurs des Unternehmens erheblich gesunken ist, könnte man meinen, dass das Kurs-Umsatz-Verhältnis von Indie Semiconductor von 3,2 gleichgültig ist, da der Median des Kurs-Umsatz-Verhältnisses (oder "P/S") für die Halbleiterindustrie in den Vereinigten Staaten ebenfalls bei 3,9 liegt. Dies mag zwar nicht weiter auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine sich abzeichnende Enttäuschung ignorieren.

Siehe unsere letzte Analyse zu indie Semiconductor

Wie sieht die jüngste Performance von indie Semiconductor aus?

Die jüngste Zeit war für indie Semiconductor nicht besonders gut, da die Umsätze langsamer als bei den meisten anderen Unternehmen gestiegen sind. Es könnte sein, dass viele erwarten, dass sich die uninspirierte Umsatzentwicklung positiv verstärken wird, was das P/S-Verhältnis vor einem Rückgang bewahrt hat. Das sollte man wirklich hoffen, denn sonst zahlt man einen relativ hohen Preis für ein Unternehmen mit einem solchen Wachstumsprofil.

Wenn Sie sehen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über indie Semiconductor ansehen.Wird für indie Semiconductor ein Umsatzwachstum prognostiziert?

Ein Kurs-Gewinn-Verhältnis (KGV) wie das von indie Semiconductor ist nur dann angemessen, wenn das Wachstum des Unternehmens eng mit dem der Branche übereinstimmt.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 51 % steigern konnte. Diese großartige Leistung bedeutet, dass das Unternehmen auch in den letzten drei Jahren ein immenses Umsatzwachstum verzeichnen konnte. Dementsprechend wären die Aktionäre mit diesen mittelfristigen Wachstumsraten überglücklich gewesen.

Die acht Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen im kommenden Jahr um 30 % steigen werden. Da für die Branche ein Wachstum von 42 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Umsatzergebnis eingestellt.

Vor diesem Hintergrund ist es verwunderlich, dass das Kurs-Gewinn-Verhältnis von indie Semiconductor im Einklang mit den meisten anderen Unternehmen steht. Offensichtlich sind viele Investoren des Unternehmens weniger pessimistisch als die Analysten vermuten und sind nicht gewillt, ihre Aktien im Moment loszulassen. Diese Aktionäre könnten sich für zukünftige Enttäuschungen wappnen, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das besser mit den Wachstumsaussichten übereinstimmt.

Was bedeutet das Kurs-Gewinn-Verhältnis von indie Semiconductor für die Anleger?

Der fallende Aktienkurs von indie Semiconductor hat das Kurs-Gewinn-Verhältnis (KGV) wieder in eine ähnliche Region wie der Rest der Branche gebracht. Wir würden sagen, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Stimmung der Anleger und ihre Zukunftserwartungen zu beurteilen.

Unser Blick auf die Analystenprognosen zu den Umsatzaussichten von indie Semiconductor hat gezeigt, dass die schlechteren Umsatzaussichten das Kurs-Umsatz-Verhältnis nicht so stark beeinträchtigen, wie wir es vorhergesagt hätten. Wenn wir Unternehmen mit im Branchenvergleich relativ schwachen Umsatzprognosen sehen, vermuten wir, dass der Aktienkurs zu fallen droht und damit das moderate KGV sinkt. Solche Umstände stellen ein Risiko für derzeitige und künftige Anleger dar, da die Aktienkurse fallen könnten, wenn das geringe Umsatzwachstum die Stimmung beeinträchtigt.

Es ist auch erwähnenswert, dass wir 2 Warnzeichen für indie Semiconductor gefunden haben, die Sie berücksichtigen sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein hohes Gewinnwachstum verzeichnet haben, im Allgemeinen sicherer. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob indie Semiconductor unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.