Die Risiken sind bei diesen Preisen immer noch erhöht, da die Aktien von The Aaron's Company, Inc. (NYSE:AAN) um 25% fallen

Die Aktien von The Aaron's Company, Inc.(NYSE:AAN) haben einen schrecklichen Monat hinter sich und haben nach einer relativ guten Periode zuvor 25% verloren. Anstatt belohnt zu werden, sitzen die Aktionäre, die bereits die letzten zwölf Monate durchgehalten haben, nun auf einem Kursrückgang von 44 %.

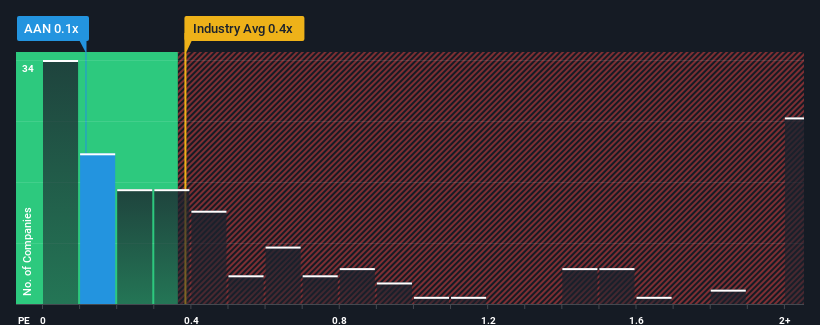

Selbst nach einem so starken Kursrückgang könnte man meinen, dass das Kurs-Umsatz-Verhältnis von Aaron's Company von 0,1 gleichgültig ist, da der Median des Kurs-Umsatz-Verhältnisses (oder "P/S") für den Facheinzelhandel in den Vereinigten Staaten ebenfalls bei fast 0,4 liegt. Es ist jedoch nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung einfach zu ignorieren, da die Anleger damit eine eindeutige Gelegenheit oder einen kostspieligen Fehler übersehen könnten.

Siehe unsere letzte Analyse für Aaron's Company

Wie sieht die jüngste Performance von Aaron's Company aus?

Aaron's Company hat sich in letzter Zeit nicht gut entwickelt, da seine rückläufigen Einnahmen im Vergleich zu anderen Unternehmen, die im Durchschnitt ein gewisses Wachstum ihrer Einnahmen verzeichnen konnten, schlecht sind. Vielleicht erwartet der Markt, dass sich die schlechte Umsatzentwicklung verbessert und das KGV nicht sinkt. Das sollte man wirklich hoffen, denn andernfalls zahlt man einen relativ hohen Preis für ein Unternehmen mit einem solchen Wachstumsprofil.

Wenn Sie sehen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Aaron's Company ansehen.Stimmen die Umsatzprognosen mit dem Kurs-Gewinn-Verhältnis überein?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Aaron's Company ein ähnliches Wachstum wie die Branche aufweisen.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 4,9 % keinen Grund zur Freude bot. Das dämpfte den guten Lauf, den das Unternehmen längerfristig hatte, denn das dreijährige Umsatzwachstum liegt immer noch bei insgesamt beachtlichen 23 %. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum im Allgemeinen gute Arbeit bei der Steigerung der Einnahmen geleistet hat, auch wenn es auf dem Weg dorthin einige Schluckaufs gab.

Für die nächsten drei Jahre erwarten die fünf Analysten, die das Unternehmen beobachten, ein Wachstum von 2,4 % pro Jahr. Für den Rest der Branche wird ein jährliches Wachstum von 6,5 % prognostiziert, was deutlich attraktiver ist.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Aaron's Company im Einklang mit den meisten anderen Unternehmen steht. Es scheint, dass die meisten Anleger die recht begrenzten Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Diese Aktionäre bereiten sich möglicherweise auf zukünftige Enttäuschungen vor, wenn das Kurs-Gewinn-Verhältnis auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Das Fazit zum KGV von Aaron's Company

Der drastische Rückgang des Aktienkurses von Aaron's Company hat das Kurs-Gewinn-Verhältnis wieder in eine ähnliche Region wie der Rest der Branche gebracht. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

In Anbetracht der Tatsache, dass die Umsatzwachstumsprognosen von Aaron's Company im Vergleich zur gesamten Branche relativ gedämpft sind, ist es überraschend, dass das Unternehmen zu seinem aktuellen Kurs-Umsatz-Verhältnis gehandelt wird. Wenn wir Unternehmen mit relativ schwachen Umsatzprognosen im Vergleich zur Branche sehen, vermuten wir, dass der Aktienkurs zu sinken droht, was das moderate Kurs-Gewinn-Verhältnis nach unten drückt. Um das derzeitige Kurs-Umsatz-Verhältnis zu rechtfertigen, ist eine positive Veränderung erforderlich.

Wir wollen nicht zu viel verraten, aber wir haben auch 2 Warnzeichen für Aaron's Company gefunden, auf die Sie achten sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Aaron's Company unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.