Das Geschäft der Winmark Corporation (NASDAQ:WINA) hinkt dem Markt hinterher, seine Aktien jedoch nicht

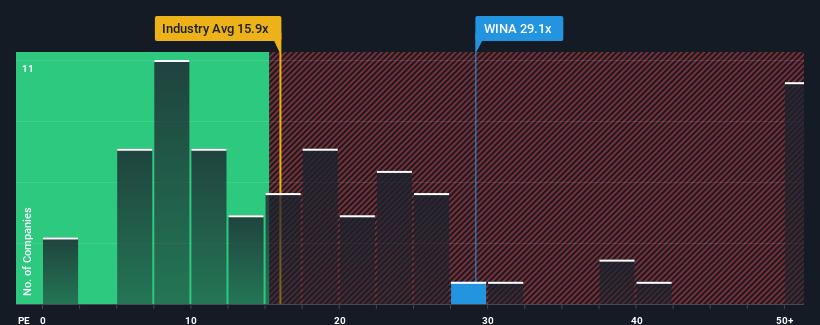

Mit einem Kurs-Gewinn-Verhältnis (oder "KGV") von 29,1x sendet Winmark Corporation(NASDAQ:WINA) derzeit möglicherweise sehr bearishe Signale aus, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in den Vereinigten Staaten ein KGV von weniger als 16 haben und selbst KGVs von weniger als 9 nicht ungewöhnlich sind. Das KGV könnte jedoch aus einem bestimmten Grund recht hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Das jüngste Gewinnwachstum bei Winmark muss als zufriedenstellend, wenn nicht gar spektakulär angesehen werden. Es könnte sein, dass viele davon ausgehen, dass die angemessene Gewinnentwicklung die meisten anderen Unternehmen in der kommenden Zeit übertreffen wird, was die Bereitschaft der Anleger erhöht hat, für die Aktie mehr zu bezahlen. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Lesen Sie unsere letzte Analyse zu Winmark

Passt das Wachstum zum hohen KGV?

Ein so hohes KGV wie das von Winmark ist nur dann wirklich angemessen, wenn das Wachstum des Unternehmens den Markt deutlich übertrifft.

Ein Blick zurück zeigt, dass das Unternehmen den Gewinn pro Aktie im vergangenen Jahr um beachtliche 2,9 % steigern konnte. In den letzten drei Jahren ist der Gewinn je Aktie um insgesamt 34 % gestiegen, was auch auf die kurzfristige Entwicklung zurückzuführen ist. Dementsprechend hätten die Aktionäre diese mittelfristigen Gewinnwachstumsraten wahrscheinlich begrüßt.

Dies steht im Gegensatz zum Rest des Marktes, für den im nächsten Jahr ein Wachstum von 13 % erwartet wird, was deutlich über den jüngsten mittelfristigen annualisierten Wachstumsraten des Unternehmens liegt.

Angesichts dieser Informationen finden wir es bedenklich, dass Winmark mit einem höheren KGV als der Markt gehandelt wird. Offensichtlich sind viele Anleger des Unternehmens weitaus optimistischer, als es die jüngste Zeit vermuten lässt, und sind nicht bereit, ihre Aktien um jeden Preis loszulassen. Nur die Kühnsten würden davon ausgehen, dass diese Preise nachhaltig sind, da eine Fortsetzung der jüngsten Gewinntrends den Aktienkurs letztendlich wahrscheinlich stark belasten wird.

Was können wir aus dem KGV von Winmark lernen?

Das Kurs-Gewinn-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht guter Indikator für die Gewinnerwartungen.

Wir haben festgestellt, dass Winmark derzeit mit einem viel höheren KGV als erwartet gehandelt wird, da das jüngste Dreijahreswachstum unter den allgemeinen Marktprognosen liegt. Im Moment fühlen wir uns mit dem hohen Kurs-Gewinn-Verhältnis zunehmend unwohl, da diese Gewinnentwicklung die positive Stimmung nicht lange aufrechterhalten wird. Wenn sich die jüngsten mittelfristigen Gewinntrends fortsetzen, sind die Investitionen der Aktionäre einem erheblichen Risiko ausgesetzt, und potenzielle Anleger laufen Gefahr, einen überhöhten Aufschlag zu zahlen.

Es ist auch erwähnenswert, dass wir 3 Warnzeichen für Winmark gefunden haben (1 ist signifikant!), die Sie berücksichtigen sollten.

Natürlich könnten Sie auch eine bessere Aktie als Winmark finden. Dann sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Ertragswachstum ansehen.

If you're looking to trade Winmark, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Winmark unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.