Ross Stores, Inc. (NASDAQ:ROST) hat unsere Prüfungen bestanden und ist im Begriff, eine Dividende von 0,3675 US-Dollar zu zahlen

Es sieht so aus, als ob Ross Stores, Inc.(NASDAQ:ROST) in den nächsten vier Tagen eine Ex-Dividende ausschütten wird. Das Ex-Dividenden-Datum wird in der Regel einen Werktag vor dem Stichtag festgelegt, d. h. dem Stichtag, an dem Sie als Aktionär in den Büchern des Unternehmens aufgeführt sein müssen, um die Dividende zu erhalten. Das Ex-Dividenden-Datum ist wichtig, da der Abrechnungsprozess zwei volle Geschäftstage in Anspruch nimmt. Wenn Sie also dieses Datum verpassen, würden Sie am Stichtag nicht in den Büchern des Unternehmens auftauchen. Dementsprechend werden Anleger von Ross Stores, die die Aktie am oder nach dem 11. Juni kaufen, die Dividende nicht erhalten, die am 28. Juni ausgezahlt wird.

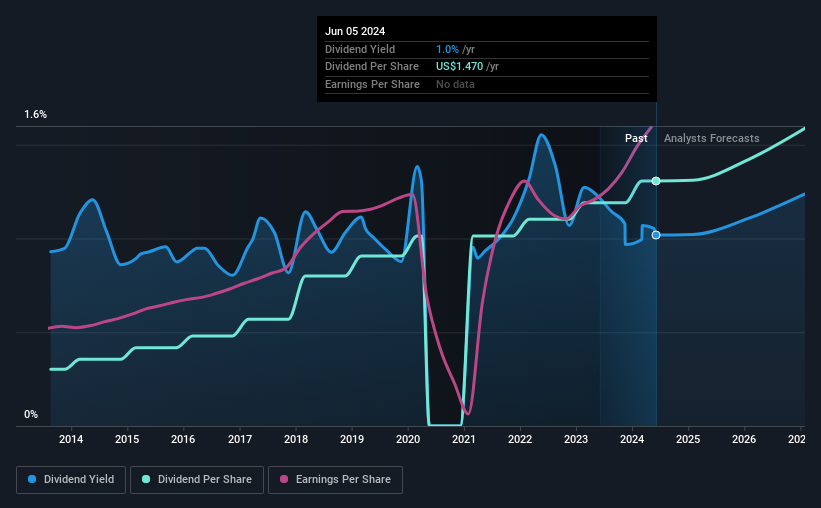

Die nächste Dividendenausschüttung des Unternehmens wird 0,3675 US-Dollar pro Aktie betragen, und in den letzten 12 Monaten hat das Unternehmen insgesamt 1,47 US-Dollar pro Aktie gezahlt. Die Berechnung der Zahlungen des letzten Jahres zeigt, dass Ross Stores bei einem aktuellen Aktienkurs von 144,34 US$ eine Rendite von 1,0 % aufweist. Dividenden sind für viele Aktionäre eine wichtige Einkommensquelle, aber die Gesundheit des Unternehmens ist entscheidend für die Aufrechterhaltung dieser Dividenden. Deshalb sollten wir immer prüfen, ob die Dividendenzahlungen nachhaltig erscheinen und ob das Unternehmen wächst.

Sehen Sie sich unsere neueste Analyse zu Ross Stores an

Dividenden werden in der Regel aus den Unternehmenseinkünften gezahlt. Wenn ein Unternehmen also mehr ausschüttet als es einnimmt, besteht in der Regel ein höheres Risiko, dass seine Dividende gekürzt wird. Ross Stores schüttet nur 23 % seines Gewinns nach Steuern aus, was angenehm niedrig ist und viel Spielraum für den Fall negativer Ereignisse lässt. Dennoch kann es vorkommen, dass selbst hochprofitable Unternehmen nicht genügend Barmittel für die Dividendenausschüttung erwirtschaften, weshalb wir immer prüfen sollten, ob die Dividende durch den Cashflow gedeckt ist. Das Unternehmen schüttete 27 % seines freien Cashflows als Dividende aus, was für die meisten Unternehmen eine komfortable Ausschüttungshöhe darstellt.

Es ist ermutigend zu sehen, dass die Dividende sowohl durch den Gewinn als auch durch den Cashflow gedeckt ist. Dies deutet im Allgemeinen darauf hin, dass die Dividende nachhaltig ist, solange die Erträge nicht drastisch sinken.

Sind die Erträge und Dividenden gestiegen?

Unternehmen mit beständig wachsenden Gewinnen pro Aktie sind in der Regel die besten Dividendenaktien, da es ihnen in der Regel leichter fällt, die Dividende pro Aktie zu erhöhen. Kommt es zu einem Geschäftsrückgang und wird die Dividende gekürzt, könnte der Wert des Unternehmens rapide sinken. Vor diesem Hintergrund ermutigt uns das stetige Wachstum von Ross Stores, dessen Gewinn pro Aktie in den letzten fünf Jahren im Durchschnitt um 6,7 % gestiegen ist. Das Unternehmen behält mehr als die Hälfte seines Gewinns im Unternehmen und hat ein ordentliches Gewinnwachstum erzielt. Unternehmen, die stark in sich selbst reinvestieren, werden in der Regel mit der Zeit stärker, was attraktive Vorteile wie höhere Gewinne und Dividenden mit sich bringen kann.

Viele Anleger beurteilen die Dividendenleistung eines Unternehmens, indem sie bewerten, wie stark sich die Dividendenzahlungen im Laufe der Zeit verändert haben. Seit dem Beginn unserer Daten vor 10 Jahren hat Ross Stores seine Dividende im Durchschnitt um etwa 16 % pro Jahr erhöht. Wir freuen uns, dass die Dividenden über mehrere Jahre hinweg parallel zu den Gewinnen gestiegen sind, was ein Zeichen dafür sein könnte, dass das Unternehmen beabsichtigt, die Aktionäre am Wachstum teilhaben zu lassen.

Schlussbemerkung

Hat Ross Stores das Zeug dazu, seine Dividendenzahlungen aufrechtzuerhalten? Der Gewinn pro Aktie ist mäßig gewachsen, und Ross Stores zahlt weniger als die Hälfte seiner Gewinne und seines Cashflows als Dividenden aus, was eine attraktive Kombination ist, da es darauf hindeutet, dass das Unternehmen in Wachstum investiert. Es wäre zwar schön, wenn die Gewinne schneller wachsen würden, aber Ross Stores ist mit seinen Dividendenausschüttungen konservativ und könnte sich auf lange Sicht immer noch vernünftig entwickeln. Es ist eine vielversprechende Kombination, die dieses Unternehmen einer näheren Betrachtung wert machen sollte.

Ein wichtiger Bestandteil einer gründlichen Aktienanalyse ist es, sich der Risiken bewusst zu sein, denen die Aktie derzeit ausgesetzt ist. Jedes Unternehmen hat Risiken, und wir haben 1 Warnzeichen für Ross Stores entdeckt, das Sie kennen sollten.

Wenn Sie auf der Suche nach starken Dividendenzahlern sind, empfehlen wir Ihnen unsere Auswahl an Top-Dividendenaktien.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Ross Stores unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.