Mit einem Minus von 37% könnte Kaixin Holdings (NASDAQ:KXIN) riskanter sein, als es den Anschein hat

Die Aktionäre von Kaixin Holdings(NASDAQ:KXIN), die darauf gewartet haben, dass etwas passiert, haben mit einem Kursrückgang von 37 % im letzten Monat einen Rückschlag erlitten. Der jüngste Kursrückgang bildet den Abschluss eines katastrophalen Jahres für die Aktionäre, die in dieser Zeit einen Verlust von 97 % hinnehmen mussten.

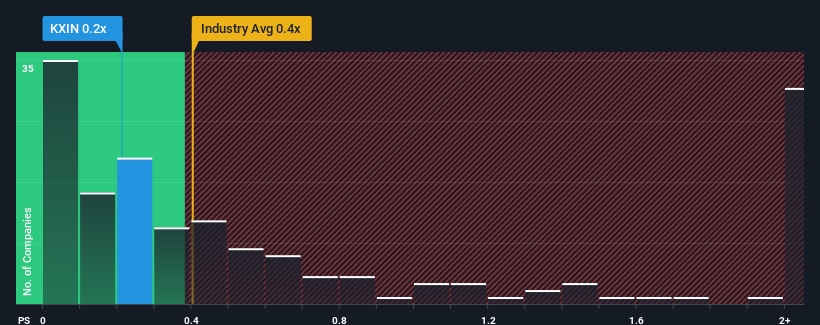

Selbst nach einem so starken Kursrückgang ist es nicht übertrieben zu sagen, dass das Kurs-Umsatz-Verhältnis (P/S) von Kaixin Holdings von 0,2x im Vergleich zum Facheinzelhandel in den Vereinigten Staaten, wo das mittlere P/S-Verhältnis bei 0,4x liegt, ziemlich "mittelmäßig" erscheint. Dennoch ist es nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung einfach zu ignorieren, da die Anleger damit eine eindeutige Chance oder einen kostspieligen Fehler übersehen könnten.

Sehen Sie sich unsere neueste Analyse zu Kaixin Holdings an

Wie sieht die jüngste Performance von Kaixin Holdings aus?

Nehmen wir zum Beispiel an, dass die finanzielle Leistung von Kaixin Holdings in letzter Zeit schlecht war, da die Einnahmen rückläufig waren. Möglicherweise gehen viele davon aus, dass das Unternehmen die enttäuschende Umsatzentwicklung in der nächsten Zeit hinter sich lassen wird, so dass das Kurs-Gewinn-Verhältnis nicht gesunken ist. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Einnahmen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über Kaixin Holdings dabei, die historische Performance des Unternehmens zu beleuchten.Was verraten uns die Umsatzwachstumsmetriken über das KGV?

Ein Kurs-Gewinn-Verhältnis (KGV) wie das von Kaixin Holdings ist nur dann sinnvoll, wenn sich das Wachstum des Unternehmens eng an der Entwicklung der Branche orientiert.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im letzten Jahr mit einem enttäuschenden Rückgang von 62 % kein Grund zur Freude war. Spektakulär ist, dass das Umsatzwachstum in den letzten drei Jahren um mehrere Größenordnungen gestiegen ist, trotz der Rückschläge in den letzten 12 Monaten. Auch wenn das Unternehmen in der Vergangenheit gute Arbeit geleistet hat, ist es doch etwas beunruhigend, dass das Umsatzwachstum so stark zurückgegangen ist.

Im Vergleich zur Branche, für die in den nächsten 12 Monaten nur ein Wachstum von 3,5 % prognostiziert wird, ist die Dynamik des Unternehmens auf der Grundlage der jüngsten mittelfristigen annualisierten Umsatzergebnisse stärker.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Kaixin Holdings mit dem der meisten anderen Unternehmen übereinstimmt. Möglicherweise sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Was können wir aus dem KGV von Kaixin Holdings lernen?

Da der Aktienkurs des Unternehmens stark gefallen ist, scheint das Kurs-Gewinn-Verhältnis (KGV) von Kaixin Holdings im Einklang mit dem Rest der Fachhandelsbranche zu stehen. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Wir haben festgestellt, dass Kaixin Holdings derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das jüngste Drei-Jahres-Wachstum höher ist als die breitere Branchenprognose. Es könnte einige unbeobachtete Gefahren für die Einnahmen geben, die verhindern, dass das Kurs-Gewinn-Verhältnis dieser positiven Entwicklung entspricht. Während die jüngsten Umsatztrends der letzten Jahre darauf hindeuten, dass das Risiko eines Kursrückgangs gering ist, scheinen die Anleger die Wahrscheinlichkeit von Umsatzschwankungen in der Zukunft zu sehen.

Es gibt auch andere wichtige Risikofaktoren, die vor einer Investition zu berücksichtigen sind. Wir haben 4 Warnzeichen für Kaixin Holdings entdeckt, die Sie beachten sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Kaixin Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.