Gesundheitscheck: Wie umsichtig geht Offerpad Solutions (NYSE:OPAD) mit Fremdkapital um?

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne an, wie es Schulden macht, denn eine Überschuldung kann zum Ruin führen. Wie viele andere Unternehmen macht auch Offerpad Solutions Inc.(NYSE:OPAD) Gebrauch von Schulden. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Welches Risiko birgt die Verschuldung?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Die häufigste Situation ist jedoch die, dass ein Unternehmen seine Schulden vernünftig und zu seinem eigenen Vorteil verwaltet. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Offerpad Solutions an

Wie hoch ist die Verschuldung von Offerpad Solutions?

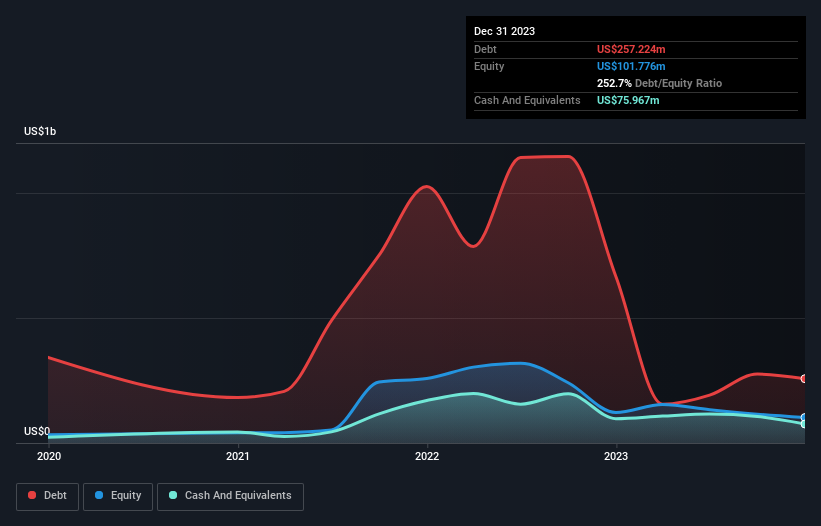

Wie Sie unten sehen, hatte Offerpad Solutions im Dezember 2023 Schulden in Höhe von 257,2 Mio. US-Dollar, gegenüber 666,1 Mio. US-Dollar ein Jahr zuvor. Auf der anderen Seite verfügt das Unternehmen über Barmittel in Höhe von 76,0 Mio. US$, was zu einer Nettoverschuldung von etwa 181,3 Mio. US$ führt.

Wie stark ist die Bilanz von Offerpad Solutions?

Laut der letzten gemeldeten Bilanz hatte Offerpad Solutions Verbindlichkeiten in Höhe von 276,0 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 1,89 Mio. US$, die nach 12 Monaten fällig waren. Demgegenüber standen Barmittel in Höhe von 76,0 Millionen US-Dollar und Forderungen in Höhe von 9,94 Millionen US-Dollar, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 192,0 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Im Verhältnis zu seiner Marktkapitalisierung von 200,5 Mio. US$ ist dies eine enorme Verschuldung. Sollten die Kreditgeber des Unternehmens verlangen, dass die Bilanz gestärkt wird, müssten die Aktionäre wahrscheinlich mit einer starken Verwässerung rechnen. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Offerpad Solutions in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

In den letzten 12 Monaten hat Offerpad Solutions einen Verlust auf EBIT-Ebene gemacht und einen Umsatzrückgang von 67 % auf 1,3 Mrd. US-Dollar verzeichnet. Das macht uns, gelinde gesagt, nervös.

Warnung vor Betrug

Nicht nur der Umsatz von Offerpad Solutions ist in den letzten zwölf Monaten gesunken, sondern auch das Ergebnis vor Zinsen und Steuern (EBIT) war negativ. Der EBIT-Verlust belief sich auf satte 104 Millionen US-Dollar. In Anbetracht dieser Tatsache und der oben genannten Verbindlichkeiten sind wir nicht sehr zuversichtlich, dass das Unternehmen so viele Schulden machen sollte. Wir sind daher der Meinung, dass die Bilanz des Unternehmens etwas angespannt ist, wenn auch nicht irreparabel. Wir möchten zum Beispiel nicht, dass sich der Verlust des letzten Jahres in Höhe von 117 Mio. USD wiederholt. Kurz gesagt, es handelt sich also um eine wirklich riskante Aktie. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. Zu diesem Zweck sollten Sie auf das 1 Warnzeichen achten, das wir bei Offerpad Solutions entdeckt haben.

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Offerpad Solutions unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.