Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Das kluge Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir stellen fest, dass West Pharmaceutical Services, Inc.(NYSE:WST) Schulden in seiner Bilanz hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Welches Risiko birgt die Verschuldung?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich verwenden viele Unternehmen Schulden, um ihr Wachstum zu finanzieren, ohne dass dies negative Folgen hat. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für West Pharmaceutical Services an

Wie hoch ist die Nettoverschuldung von West Pharmaceutical Services?

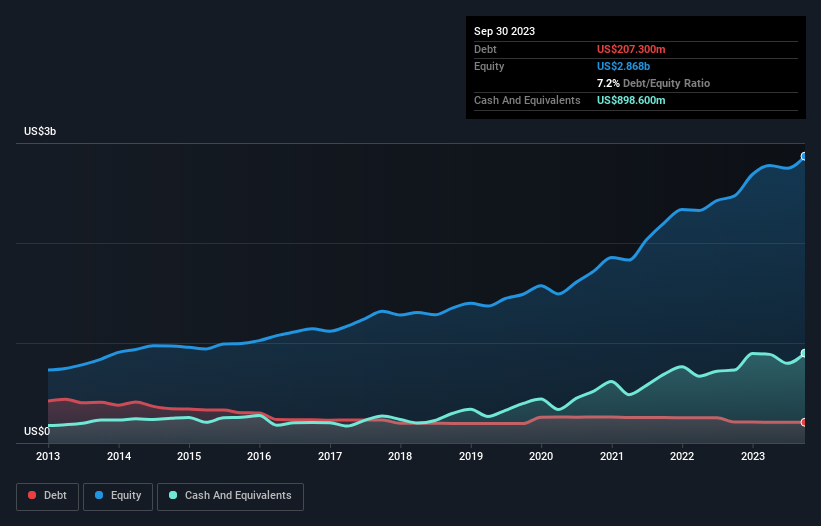

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass West Pharmaceutical Services im September 2023 Schulden in Höhe von 207,3 Mio. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Dem stehen jedoch Barmittel in Höhe von 898,6 Mio. USD gegenüber, so dass das Unternehmen über 691,3 Mio. USD an Nettobarmitteln verfügt.

Ein Blick auf die Verbindlichkeiten von West Pharmaceutical Services

Ein Blick auf die jüngsten Bilanzdaten zeigt, dass West Pharmaceutical Services Verbindlichkeiten in Höhe von 533,5 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 353,0 Mio. US$, die danach fällig werden. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 898,6 Mio. US$ und Forderungen im Wert von 539,0 Mio. US$, die innerhalb eines Jahres fällig werden. Es verfügt also über 551,1 Mio. US$ mehr liquide Mittel als Gesamtverbindlichkeiten.

Diese kurzfristige Liquidität ist ein Zeichen dafür, dass West Pharmaceutical Services seine Schulden wahrscheinlich mit Leichtigkeit tilgen könnte, da seine Bilanz alles andere als angespannt ist. Einfach ausgedrückt: Die Tatsache, dass West Pharmaceutical Services über mehr Barmittel als Schulden verfügt, ist wohl ein guter Hinweis darauf, dass das Unternehmen seine Schulden sicher verwalten kann.

Auch wenn West Pharmaceutical Services auf der EBIT-Linie nicht viel zugelegt zu haben scheint, bleiben die Erträge zumindest vorerst stabil. Zweifellos erfahren wir am meisten über die Verschuldung aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob West Pharmaceutical Services seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. West Pharmaceutical Services verfügt zwar über Nettobarmittel in der Bilanz, aber es lohnt sich dennoch, einen Blick auf die Fähigkeit des Unternehmens zu werfen, das Ergebnis vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell das Unternehmen diesen Bargeldbestand aufbaut (oder abbaut). In den letzten drei Jahren hat West Pharmaceutical Services einen soliden freien Cashflow in Höhe von 53 % des EBIT erwirtschaftet, was in etwa dem entspricht, was wir erwarten würden. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Resümee

Wir haben zwar Verständnis für Anleger, die Schulden für bedenklich halten, doch sollten Sie bedenken, dass West Pharmaceutical Services über Nettobarmittel in Höhe von 691,3 Mio. USD sowie über mehr liquide Aktiva als Passiva verfügt. Wir haben also kein Problem mit der Verwendung von Schulden durch West Pharmaceutical Services. Vor den meisten anderen Kennzahlen ist es unserer Meinung nach wichtig zu verfolgen, wie schnell der Gewinn pro Aktie wächst, wenn überhaupt. Wenn Sie auch zu dieser Erkenntnis gekommen sind, haben Sie Glück, denn heute können Sie sich diese interaktive Grafik des Gewinns je Aktie von West Pharmaceutical Services kostenlos ansehen.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Aktien mit Nettobargeldwachstum zu entdecken.

If you're looking to trade West Pharmaceutical Services, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob West Pharmaceutical Services unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.