Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Das kluge Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wie viele andere Unternehmen macht auch Nutriband Inc.(NASDAQ:NTRB) Gebrauch von Schulden. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Bei der Prüfung, wie hoch die Verschuldung eines Unternehmens ist, sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Siehe unsere letzte Analyse für Nutriband

Wie hoch ist die Verschuldung von Nutriband?

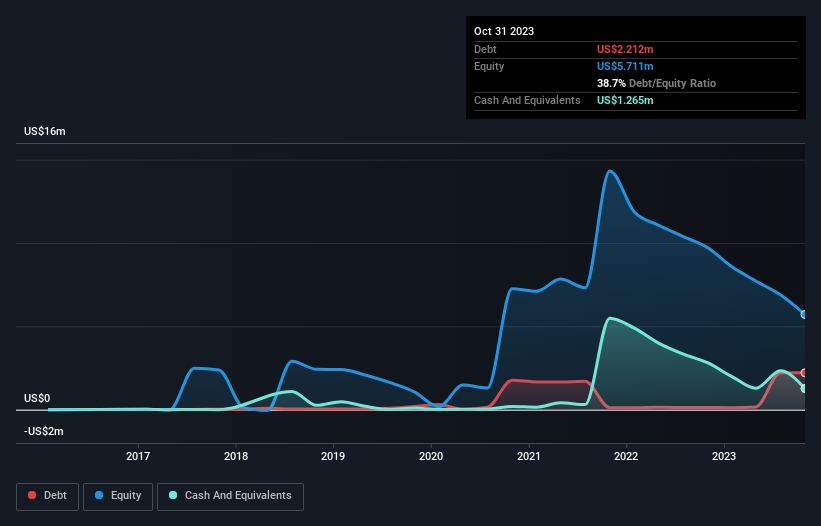

Wie Sie unten sehen können, hatte Nutriband Ende Oktober 2023 Schulden in Höhe von 2,21 Millionen US-Dollar, gegenüber 126,8 Tausend US-Dollar vor einem Jahr. Klicken Sie auf das Bild für weitere Details. Allerdings verfügte das Unternehmen auch über 1,27 Millionen US-Dollar an Barmitteln, so dass die Nettoverschuldung 946,7 Tausend US-Dollar beträgt.

Wie gesund ist die Bilanz von Nutriband?

Die letzten Bilanzdaten zeigen, dass Nutriband Verbindlichkeiten in Höhe von 717,8 TUSD hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 2,09 Millionen US$, die danach fällig werden. Demgegenüber standen 1,27 Mio. US$ an Barmitteln und 169,7 T US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und (kurzfristigen) Forderungen um 1,38 Mio. US$.

Natürlich hat Nutriband eine Marktkapitalisierung von 38,2 Mio. US$, so dass diese Verbindlichkeiten wahrscheinlich überschaubar sind. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Aber es sind die Erträge von Nutriband, die beeinflussen werden, wie sich die Bilanz in Zukunft entwickelt. Bei der Betrachtung der Verschuldung lohnt es sich also auf jeden Fall, einen Blick auf die Gewinnentwicklung zu werfen. Klicken Sie hier für eine interaktive Momentaufnahme.

Im letzten Jahr war Nutriband auf EBIT-Ebene nicht profitabel, konnte aber seinen Umsatz um 2,2 % auf 2,1 Mio. USD steigern. Diese Wachstumsrate ist für unseren Geschmack ein wenig langsam, aber es braucht alle Arten, um eine Welt zu schaffen.

Vorbehalt des Kaufs

Wichtig ist, dass Nutriband im letzten Jahr einen Verlust vor Zinsen und Steuern (EBIT) verzeichnete. Der EBIT-Verlust belief sich auf satte 4,9 Millionen US-Dollar. Wenn wir uns das ansehen und uns die Verbindlichkeiten in der Bilanz im Verhältnis zu den Barmitteln vor Augen führen, erscheint es uns unklug, dass das Unternehmen Schulden hat. Wir sind also der Meinung, dass die Bilanz ein wenig angespannt ist, wenn auch nicht unrettbar. Es ist jedoch nicht hilfreich, dass das Unternehmen im letzten Jahr 3,6 Mio. USD an Barmitteln verbrannt hat. Es genügt also zu sagen, dass wir die Aktie für sehr riskant halten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 6 Warnzeichen für Nutriband ausfindig gemacht ( von denen 2 ein wenig beunruhigend sind!), die Sie kennen sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100% kostenlos zur Verfügung.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Nutriband unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.