Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass Nutriband Inc. (NASDAQ:NTRB ) durchaus Schulden in seiner Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich gibt es viele Unternehmen, die sich zur Finanzierung ihres Wachstums verschulden, ohne dass dies negative Folgen hätte. Wenn wir über die Verwendung von Fremdkapital durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Fremdkapital zusammen.

Sehen Sie sich unsere neueste Analyse für Nutriband an

Wie hoch ist die Verschuldung von Nutriband?

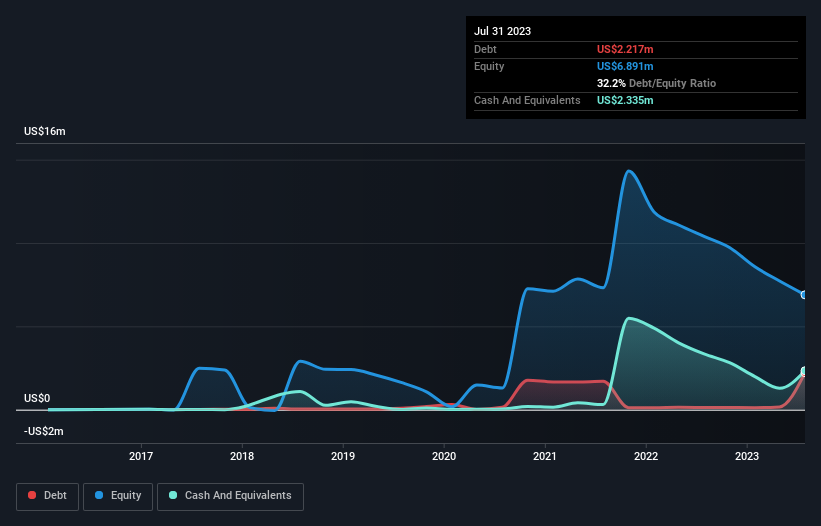

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Nutriband im Juli 2023 Schulden in Höhe von 2,22 Mio. US$ hatte, was einem Anstieg von 133,4 T US$ innerhalb eines Jahres entspricht. Aus der Bilanz geht jedoch hervor, dass Nutriband über 2,33 Mio. US$ an Barmitteln verfügt, so dass das Unternehmen tatsächlich über 117,6 T US$ an Nettobarmitteln verfügt.

Wie gesund ist die Bilanz von Nutriband?

Laut der letzten gemeldeten Bilanz hatte Nutriband Verbindlichkeiten in Höhe von 874,1 TUSD, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 2,11 Mio. US$, die nach 12 Monaten fällig waren. Demgegenüber standen 2,33 Mio. US$ in bar und 223,5 TUSD an Forderungen, die innerhalb von 12 Monaten fällig waren. Das Unternehmen hat also Verbindlichkeiten in Höhe von 423,9 TUSD, die höher sind als seine Barmittel und kurzfristigen Forderungen zusammen.

In Anbetracht der Größe von Nutriband scheint es, dass die liquiden Mittel in einem guten Verhältnis zu den Gesamtverbindlichkeiten stehen. Auch wenn es schwer vorstellbar ist, dass das 22,3 Mio. US$-Unternehmen mit Liquiditätsengpässen zu kämpfen hat, lohnt es sich dennoch, seine Bilanz zu beobachten. Nutriband hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Aber es sind die Erträge von Nutriband, die Einfluss darauf haben, wie sich die Bilanz in der Zukunft entwickeln wird. Wenn Sie also mehr über die Erträge erfahren möchten, lohnt sich ein Blick auf die Grafik der langfristigen Ertragsentwicklung .

In den letzten 12 Monaten meldete Nutriband Einnahmen in Höhe von 2,3 Mio. US-Dollar, was einem Zuwachs von 33 % entspricht, obwohl das Unternehmen keinen Gewinn vor Zinsen und Steuern auswies. Mit etwas Glück wird das Unternehmen in der Lage sein, seinen Weg zur Rentabilität zu finden.

Wie riskant ist Nutriband also?

Es liegt in der Natur der Sache, dass Unternehmen, die Verluste machen, risikoreicher sind als solche, die seit langem Gewinne erwirtschaften. Und wir stellen fest, dass Nutriband im letzten Jahr einen Verlust vor Zinsen und Steuern (EBIT) verzeichnete. In dieser Zeit verbrannte das Unternehmen 3,1 Mio. USD an Barmitteln und machte einen Verlust von 4,6 Mio. USD. Da das Unternehmen nur über einen Nettobarmittelbestand von 117,6 TUSD verfügt, muss es möglicherweise mehr Kapital aufnehmen, wenn es nicht bald den Break-even erreicht. Mit einem sehr soliden Umsatzwachstum im letzten Jahr könnte Nutriband auf dem Weg zur Rentabilität sein. Pre-Profit-Unternehmen sind oft risikoreich, aber sie können auch große Chancen bieten. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 5 Warnzeichen für Nutriband ausfindig gemacht ( von denen 3 ein wenig unangenehm sind!), die Sie kennen sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100% kostenlos zur Verfügung.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Nutriband unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.