David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir können sehen, dass enGene Holdings Inc.(NASDAQ:ENGN) in seinem Geschäft Schulden einsetzt. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn es wirklich schlimm wird, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Indem sie die Verwässerung ersetzen, kann die Verschuldung jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für enGene Holdings an

Wie hoch ist die Verschuldung von enGene Holdings?

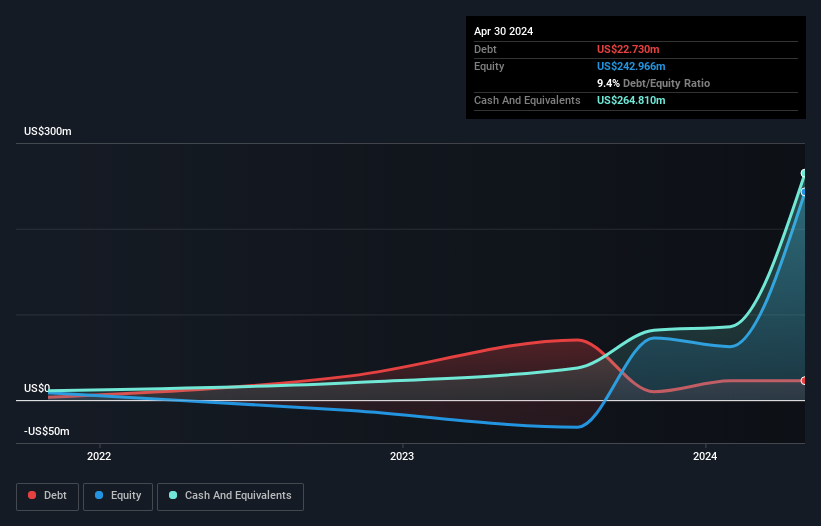

Die nachstehende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass enGene Holdings Ende April 2024 Schulden in Höhe von 22,7 Mio. USD hatte, was einer Verringerung von 70,3 Mio. USD innerhalb eines Jahres entspricht. Dem stehen jedoch Barmittel in Höhe von 264,8 Mio. US$ gegenüber, was zu einem Nettobarvermögen von 242,1 Mio. US$ führt.

Wie gesund ist die Bilanz von enGene Holdings?

Die jüngsten Bilanzdaten zeigen, dass enGene Holdings Verbindlichkeiten in Höhe von 6,30 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 24,3 Mio. US$, die danach fällig werden. Demgegenüber standen Barmittel in Höhe von 264,8 Mio. US$ und Forderungen in Höhe von 1,21 Mio. US$, die innerhalb von 12 Monaten fällig wurden. Das Unternehmen verfügt also über 235,5 Mio. US$ mehr an liquiden Mitteln als an Gesamtverbindlichkeiten.

Dieser Liquiditätsüberschuss ist ein großartiges Indiz dafür, dass die Bilanz von enGene Holdings fast so stark ist wie Fort Knox. Vor diesem Hintergrund könnte man annehmen, dass das Unternehmen aufgrund seiner Bilanz in der Lage ist, einige Widrigkeiten zu bewältigen. Einfach ausgedrückt ist die Tatsache, dass enGene Holdings über mehr Barmittel als Schulden verfügt, wohl ein guter Hinweis darauf, dass das Unternehmen seine Schulden sicher verwalten kann. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob enGene Holdings in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Angesichts des Mangels an nennenswerten Betriebseinnahmen hoffen die Aktionäre von enGene Holdings zweifellos, dass das Unternehmen sich selbst finanzieren kann, bis es ein rentables Produkt hat.

Wie riskant ist enGene Holdings also?

Es liegt in der Natur der Sache, dass Unternehmen, die Geld verlieren, risikoreicher sind als solche, die seit langem Gewinne erzielen. Und Tatsache ist, dass enGene Holdings in den letzten zwölf Monaten beim Gewinn vor Zinsen und Steuern (EBIT) Geld verloren hat. In dieser Zeit verbrannte das Unternehmen 37 Millionen US-Dollar an Barmitteln und machte einen Verlust von 115 Millionen US-Dollar. Die Rettung sind jedoch die 242,1 Millionen US-Dollar in der Bilanz. Das bedeutet, dass das Unternehmen bei den derzeitigen Raten noch mindestens zwei Jahre lang für Wachstum ausgeben kann. Insgesamt scheint die Bilanz des Unternehmens im Moment nicht übermäßig riskant zu sein, aber wir sind immer vorsichtig, bis wir den positiven freien Cashflow sehen. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Allerdings liegt nicht das gesamte Anlagerisiko in der Bilanz - ganz im Gegenteil. Ein typisches Beispiel: Wir haben 3 Warnzeichen für enGene Holdings ausgemacht, die Sie beachten sollten, und eines davon ist besorgniserregend.

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob enGene Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.