Warum Collegium Pharmaceutical (NASDAQ:COLL) mit seinen Schulden verantwortungsvoll umgehen kann

Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wie viele andere Unternehmen macht auch Collegium Pharmaceutical, Inc. (NASDAQ:COLL ) Gebrauch von Schulden. Aber sind diese Schulden ein Problem für die Aktionäre?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Bei der Prüfung, wie hoch die Verschuldung eines Unternehmens ist, sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Sehen Sie unsere neueste Analyse für Collegium Pharmaceutical

Wie hoch ist die Nettoverschuldung von Collegium Pharmaceutical?

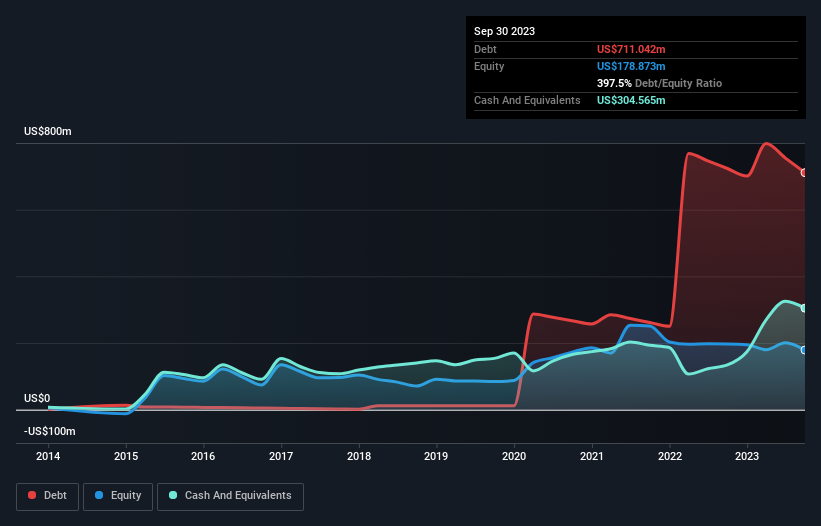

Wie Sie unten sehen können, hatte Collegium Pharmaceutical im September 2023 Schulden in Höhe von 711,0 Mio. US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Auf der anderen Seite verfügt das Unternehmen über 304,6 Mio. USD an Barmitteln, was zu einer Nettoverschuldung von etwa 406,5 Mio. USD führt.

Wie gesund ist die Bilanz von Collegium Pharmaceutical?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass Collegium Pharmaceutical Verbindlichkeiten in Höhe von 464,6 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 534,1 Mio. US$, die danach fällig werden. Demgegenüber standen Barmittel in Höhe von 304,6 Mio. US$ und Forderungen in Höhe von 181,9 Mio. US$, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 512,3 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieses Defizit ist im Verhältnis zur Marktkapitalisierung von 798,3 Mio. US$ beträchtlich und legt nahe, dass die Aktionäre die Verwendung von Schulden durch Collegium Pharmaceutical im Auge behalten sollten. Dies deutet darauf hin, dass die Aktionäre stark verwässert würden, wenn das Unternehmen seine Bilanz in aller Eile aufstocken müsste.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung im Verhältnis zum EBITDA) als auch die tatsächlichen Zinsaufwendungen im Zusammenhang mit dieser Verschuldung (Zinsdeckungsgrad) berücksichtigen.

Obwohl die Verschuldung von Collegium Pharmaceutical nur 1,7 beträgt, ist der Zinsdeckungsgrad mit 1,2 wirklich sehr niedrig. Das liegt zum großen Teil an den hohen Abschreibungen und Amortisationen. Zwar rühmen sich die Unternehmen oft damit, dass diese Kosten nicht zahlungswirksam sind, doch die meisten Unternehmen dieser Art benötigen daher laufende Investitionen (die nicht als Aufwand verbucht werden), so dass man mit Sicherheit sagen kann, dass das Unternehmen hohe Schulden hat. Es ist erwähnenswert, dass das EBIT von Collegium Pharmaceutical in den letzten zwölf Monaten um 72 % gestiegen ist. Das macht es einfacher, die Schulden zu verwalten. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Collegium Pharmaceutical in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. Zum Glück für alle Aktionäre hat Collegium Pharmaceutical in den letzten drei Jahren tatsächlich mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Conversion begeistert uns so sehr wie die Menge, wenn der Beat bei einem Daft-Punk-Konzert fällt.

Unsere Meinung

Erfreulicherweise bedeutet die beeindruckende Umwandlung von EBIT in freien Cashflow, dass Collegium Pharmaceutical die Oberhand über seine Schulden hat. Die nackte Wahrheit ist jedoch, dass uns die Zinsdeckung des Unternehmens Sorgen bereitet. Alles in allem scheint es, dass Collegium Pharmaceutical seine derzeitige Verschuldung problemlos bewältigen kann. Natürlich kann diese Verschuldung zwar die Eigenkapitalrendite verbessern, birgt aber auch ein höheres Risiko, so dass es sich lohnt, diesen Bereich im Auge zu behalten. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse der Verschuldung konzentrieren sollte. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Bei Collegium Pharmaceutical haben wir beispielsweise 2 Warnzeichen identifiziert (eines davon kann nicht ignoriert werden) , auf die Sie achten sollten.

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz bei Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Collegium Pharmaceutical unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.