Diese 4 Maßnahmen deuten darauf hin, dass Collegium Pharmaceutical (NASDAQ:COLL) die Verschuldung vernünftig nutzt

Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir können sehen, dass Collegium Pharmaceutical, Inc.(NASDAQ:COLL) Schulden in seinem Geschäft einsetzt. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Natürlich verwenden viele Unternehmen Schulden, um ihr Wachstum zu finanzieren, ohne dass dies negative Folgen hätte. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Siehe unsere letzte Analyse zu Collegium Pharmaceutical

Wie hoch ist die Nettoverschuldung von Collegium Pharmaceutical?

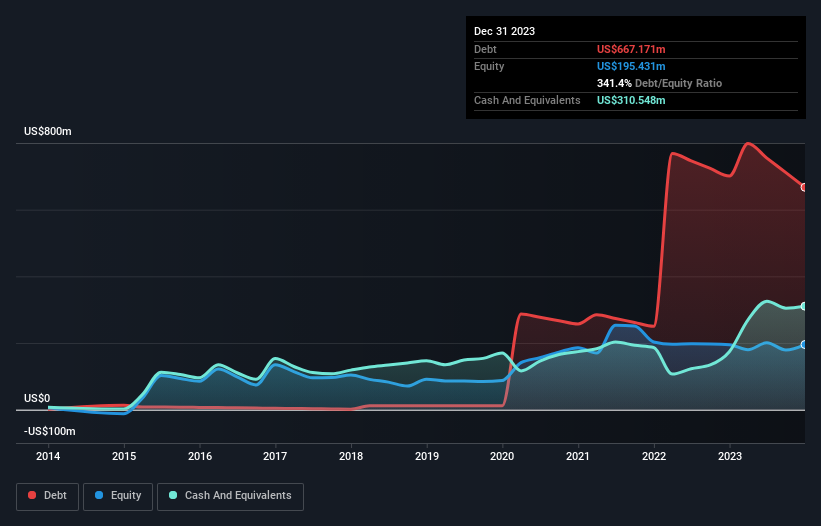

Wie Sie unten sehen können, hatte Collegium Pharmaceutical im Dezember 2023 Schulden in Höhe von 667,2 Mio. US$, gegenüber 701,0 Mio. US$ ein Jahr zuvor. Allerdings verfügte das Unternehmen auch über 310,5 Mio. US$ an Barmitteln, so dass die Nettoverschuldung 356,6 Mio. US$ beträgt.

Wie gesund ist die Bilanz von Collegium Pharmaceutical?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass Collegium Pharmaceutical Verbindlichkeiten in Höhe von 457,9 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 490,0 Mio. US$, die danach fällig werden. Andererseits verfügte das Unternehmen über Barmittel in Höhe von 310,5 Mio. US$ und Forderungen im Wert von 179,5 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten sind also insgesamt 457,8 Mio. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dies mag zwar viel erscheinen, ist aber nicht so schlimm, da Collegium Pharmaceutical eine Marktkapitalisierung von 1,16 Mrd. US$ hat und daher seine Bilanz wahrscheinlich durch eine Kapitalerhöhung stärken könnte, wenn dies erforderlich wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Da die Nettoverschuldung nur das 1,1-fache des EBITDA beträgt, ist es zunächst überraschend zu sehen, dass das EBIT von Collegium Pharmaceutical eine niedrige Zinsdeckung von 2,5-fach aufweist. Wir sind zwar nicht unbedingt beunruhigt, denken aber, dass die Verschuldung bei weitem nicht trivial ist. Erfreulicherweise wächst das EBIT von Collegium Pharmaceutical schneller als der ehemalige australische Premierminister Bob Hawke ein Wasserglas hinunterkippt, denn in den letzten zwölf Monaten wurde ein Zuwachs von 401 % verzeichnet. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die über die Fähigkeit von Collegium Pharmaceutical entscheiden werden, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Der logische Schritt besteht also darin, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. In den letzten drei Jahren hat Collegium Pharmaceutical tatsächlich mehr freien Cashflow als EBIT produziert. Es gibt nichts Besseres als eingehende Barmittel, wenn es darum geht, in der Gunst der Kreditgeber zu bleiben.

Unsere Meinung

Collegium Pharmaceutical's Umwandlung von EBIT in freien Cashflow lässt vermuten, dass das Unternehmen mit seinen Schulden so leicht umgehen kann wie Cristiano Ronaldo mit einem Tor gegen einen Torhüter einer U14-Mannschaft. Die nackte Wahrheit ist jedoch, dass uns die Zinsdeckung des Unternehmens Sorgen bereitet. Unter Berücksichtigung all dieser Daten scheint es uns, dass Collegium Pharmaceutical einen ziemlich vernünftigen Ansatz in Bezug auf Schulden verfolgt. Das bedeutet, dass das Unternehmen ein wenig mehr Risiko auf sich nimmt, in der Hoffnung, die Rendite für die Aktionäre zu steigern. Bei der Analyse des Verschuldungsniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Bei Collegium Pharmaceutical haben wir zum Beispiel 2 Warnzeichen entdeckt (eines davon ist potenziell ernst!), die Sie beachten sollten, bevor Sie hier investieren.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Collegium Pharmaceutical unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.