Der Markt nahm den soliden Ergebnisbericht von Outbrain Inc.(NASDAQ:OB) gelassen hin. Wir sind der Meinung, dass die Anleger über einige zugrundeliegende Faktoren besorgt sein könnten.

Lesen Sie unsere neueste Analyse zu Outbrain

Wie beeinflussen unübliche Posten den Gewinn?

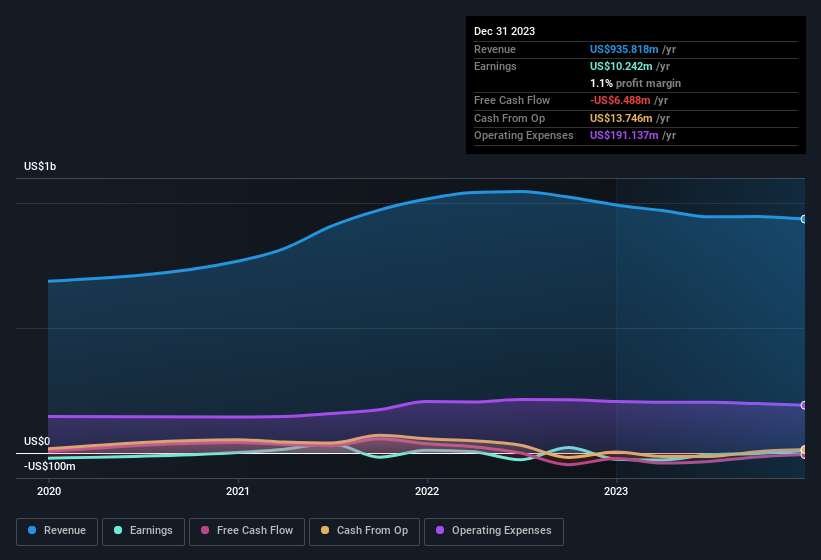

Unsere Daten deuten darauf hin, dass der Gewinn von Outbrain im letzten Jahr durch ungewöhnliche Posten um 20 Mio. US-Dollar gesteigert wurde. Obwohl wir Gewinnsteigerungen gerne sehen, sind wir etwas vorsichtiger, wenn ungewöhnliche Posten einen großen Beitrag geleistet haben. Als wir die Zahlen tausender börsennotierter Unternehmen untersuchten, stellten wir fest, dass eine Steigerung durch ungewöhnliche Posten in einem bestimmten Jahr im nächsten Jahr oft nicht wiederholt wird. Was angesichts des Namens kaum verwunderlich ist. Outbrain verzeichnete bis Dezember 2023 einen recht bedeutenden Beitrag aus ungewöhnlichen Posten im Verhältnis zu seinem Gewinn. Unter sonst gleichen Bedingungen hätte dies wahrscheinlich zur Folge, dass der statutarische Gewinn ein schlechter Indikator für die zugrunde liegende Ertragskraft wäre.

Sie werden sich fragen, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um eine interaktive Grafik zu sehen, die die künftige Rentabilität auf der Grundlage der Analystenschätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Outbrain

Wie bereits erwähnt, sind wir der Meinung, dass die Erträge von Outbrain aufgrund des signifikanten positiven Sondereffekts ein schlechter Indikator für die zugrunde liegende Rentabilität sind. Aus diesem Grund sind wir der Meinung, dass die statutarischen Gewinne von Outbrain ein schlechter Indikator für die zugrunde liegende Ertragskraft sind und den Anlegern einen zu positiven Eindruck vom Unternehmen vermitteln könnten. Die gute Nachricht ist, dass Outbrain in den letzten zwölf Monaten einen Gewinn erwirtschaftet hat, obwohl es zuvor einen Verlust verzeichnete. Ziel dieses Artikels war es, zu beurteilen, inwieweit wir uns darauf verlassen können, dass die statutarischen Gewinne das Potenzial des Unternehmens widerspiegeln, aber es gibt noch viel mehr zu beachten. Wenn Sie sich eingehender mit Outbrain befassen möchten, sollten Sie sich auch mit den Risiken befassen, denen das Unternehmen derzeit ausgesetzt ist. Jedes Unternehmen hat Risiken, und wir haben 1 Warnzeichen für Outbrain ausgemacht, das Sie kennen sollten.

Heute haben wir uns auf einen einzigen Datenpunkt konzentriert, um die Art des Gewinns von Outbrain besser zu verstehen. Aber es gibt immer noch mehr zu entdecken, wenn Sie in der Lage sind, Ihren Verstand auf Kleinigkeiten zu konzentrieren. Manche Leute halten eine hohe Eigenkapitalrendite für ein gutes Zeichen für ein Qualitätsunternehmen. Vielleicht interessiert Sie diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen, oder diese Liste von Aktien, die Insider kaufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Teads Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.