Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wichtig ist, dass Outbrain Inc.(NASDAQ:OB) Schulden hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Häufiger (aber immer noch kostspielig) ist jedoch der Fall, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Outbrain an

Wie hoch ist die Verschuldung von Outbrain?

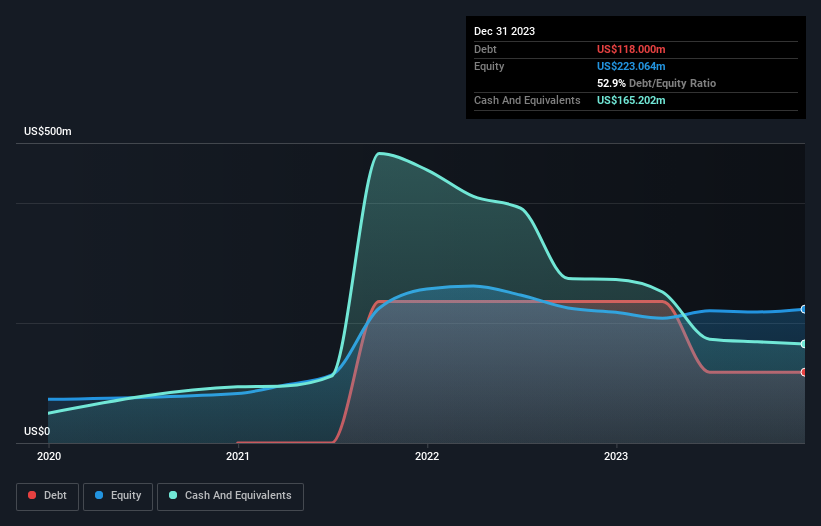

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Outbrain Ende Dezember 2023 Schulden in Höhe von 118,0 Mio. US-Dollar hatte, was einer Verringerung von 236,0 Mio. US-Dollar innerhalb eines Jahres entspricht. Dem stehen jedoch Barmittel in Höhe von 165,2 Mio. US-Dollar gegenüber, was einen Nettobarmittelbestand von 47,2 Mio. US-Dollar bedeutet.

Wie solide ist die Bilanz von Outbrain?

Die jüngsten Bilanzdaten zeigen, dass Outbrain innerhalb eines Jahres Verbindlichkeiten in Höhe von 297,6 Mio. US$ und danach Verbindlichkeiten in Höhe von 144,0 Mio. US$ hat. Diesen Verpflichtungen stehen Barmittel in Höhe von 165,2 Millionen US-Dollar sowie Forderungen im Wert von 189,3 Millionen US-Dollar gegenüber, die innerhalb von 12 Monaten fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 87,0 Mio. US$.

Outbrain hat eine Marktkapitalisierung von 189,4 Mio. US-Dollar, so dass das Unternehmen sehr wahrscheinlich Barmittel beschaffen könnte, um seine Bilanz zu verbessern, wenn dies erforderlich wäre. Wir sollten aber auf jeden Fall die Augen nach Anzeichen dafür offen halten, dass die Schulden des Unternehmens ein zu großes Risiko darstellen. Trotz seiner beträchtlichen Verbindlichkeiten verfügt Outbrain über Nettobarmittel, so dass man mit Fug und Recht sagen kann, dass das Unternehmen keine hohe Schuldenlast hat! Bei der Analyse des Schuldenniveaus ist die Bilanz der offensichtliche Ansatzpunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Outbrain seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

In den letzten 12 Monaten machte Outbrain auf EBIT-Ebene einen Verlust und verzeichnete einen Umsatzrückgang auf 936 Millionen US-Dollar, was einem Rückgang von 5,7 % entspricht. Das ist nicht das, was wir uns erhoffen würden.

Wie riskant ist Outbrain also?

Während Outbrain auf der Ebene des Gewinns vor Zinsen und Steuern (EBIT) Geld verlor, verbuchte das Unternehmen auf dem Papier einen Gewinn von 10 Millionen US-Dollar. Wenn man das für bare Münze nimmt und die Barmittel berücksichtigt, halten wir das Unternehmen auf kurze Sicht für nicht sehr riskant. Angesichts des uninteressanten Umsatzwachstums müssten wir erst einmal ein positives EBIT sehen, bevor wir uns für dieses Unternehmen begeistern können. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Ein typisches Beispiel: Wir haben 1 Warnzeichen für Outbrain ausgemacht, das Sie beachten sollten.

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Teads Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.