Luokung Technology Corp. (NASDAQ:LKCO) Aktie's 30% Dive könnte eine Chance signalisieren, aber es erfordert einige scrutiny

Zum Leidwesen einiger Aktionäre ist der Aktienkurs der Luokung Technology Corp.(NASDAQ:LKCO) in den letzten dreißig Tagen um 30 % gesunken, was den Schmerz der letzten Zeit verlängert hat. Für alle langfristigen Aktionäre endet der letzte Monat ein Jahr zum Vergessen, da der Aktienkurs um 92 % gesunken ist.

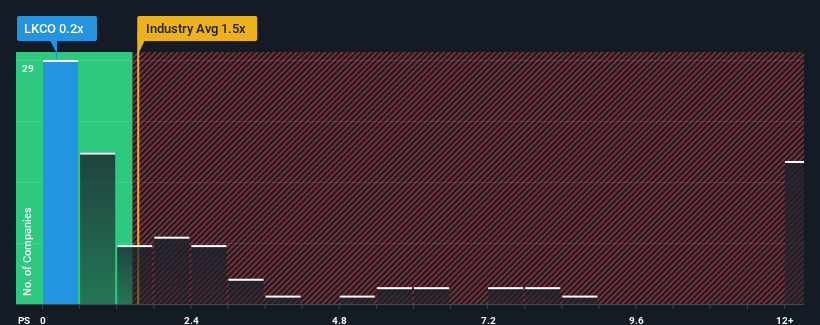

Nach einem so starken Kursrückgang könnte Luokung Technology mit seinem Kurs-Umsatz-Verhältnis (oder "P/S") von 0,2x derzeit Kaufsignale aussenden, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in der Branche der interaktiven Medien und Dienstleistungen in den Vereinigten Staaten ein P/S-Verhältnis von mehr als 1,5x aufweisen und selbst P/S-Werte von mehr als 4x nichts Ungewöhnliches sind. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das reduzierte KGV gibt.

Sehen Sie sich unsere neueste Analyse zu Luokung Technology an

Was bedeutet das KGV von Luokung Technology für die Aktionäre?

So müssten die rückläufigen Umsätze von Luokung Technology in letzter Zeit Anlass zum Nachdenken geben. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis niedrig ist, weil die Anleger glauben, dass das Unternehmen nicht genug tun wird, um zu vermeiden, dass es in naher Zukunft schlechter abschneidet als die breitere Branche. Sollte dies jedoch nicht der Fall sein, könnten die bestehenden Aktionäre die künftige Entwicklung des Aktienkurses optimistisch einschätzen.

Obwohl für Luokung Technology keine Analystenschätzungen verfügbar sind, können Sie sich anhand dieser kostenlosen Visualisierung ansehen, wie das Unternehmen in Bezug auf Gewinn, Umsatz und Cashflow abschneidet.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Damit ein KGV wie das von Luokung Technology als vernünftig angesehen werden kann, muss ein Unternehmen eigentlich schlechter abschneiden als die Branche.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 78 % kein Grund zur Freude war. In den letzten drei Jahren konnte das Unternehmen jedoch trotz der unbefriedigenden kurzfristigen Entwicklung einen hervorragenden Anstieg der Gesamteinnahmen um 82 % verzeichnen. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum trotz einiger Schwierigkeiten insgesamt sehr gute Arbeit beim Umsatzwachstum geleistet hat.

Dies steht im Gegensatz zum Rest der Branche, für die im nächsten Jahr ein Wachstum von 13 % erwartet wird, was deutlich unter den jüngsten mittelfristigen annualisierten Wachstumsraten des Unternehmens liegt.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Luokung Technology unter dem der meisten anderen Unternehmen liegt. Offensichtlich sind einige Aktionäre der Meinung, dass die jüngste Performance ihre Grenzen überschritten hat, und haben deutlich niedrigere Verkaufspreise in Kauf genommen.

Was bedeutet das Kurs-Gewinn-Verhältnis von Luokung Technology für die Anleger?

Der zuletzt schwache Aktienkurs von Luokung Technology hat das Kurs-Gewinn-Verhältnis (KGV) wieder unter das anderer Unternehmen aus dem Bereich Interaktive Medien und Dienstleistungen gedrückt. Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Umsatz-Verhältnis hineinzulesen, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unsere Untersuchung von Luokung Technology ergab, dass die dreijährigen Umsatztrends das Kurs-Umsatz-Verhältnis nicht annähernd so stark in die Höhe treiben, wie wir es vorhergesagt hätten, da sie besser aussehen als die aktuellen Erwartungen der Branche. Wenn wir starke Umsätze mit einem schnelleren Wachstum als in der Branche sehen, gehen wir davon aus, dass es erhebliche Risiken für die Fähigkeit des Unternehmens gibt, Geld zu verdienen, was das KGV nach unten drückt. Es scheint, dass viele tatsächlich eine Instabilität der Einnahmen erwarten, denn das Fortbestehen dieser jüngsten mittelfristigen Bedingungen würde dem Aktienkurs normalerweise Auftrieb verleihen.

Man sollte immer an die Risiken denken. In diesem Fall haben wir 5 Warnzeichen für Luokung Technology ausgemacht, die Sie beachten sollten, und 3 davon sollten nicht ignoriert werden.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nur nach der erstbesten Idee, die Sie finden. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Luokung Technology unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.