Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Investor über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität bei weitem nicht gleichbedeutend mit Risiko ist". Es scheint also, als wüssten die klugen Köpfe, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir können sehen, dass die Beasley Broadcast Group, Inc. (NASDAQ:BBGI ) in ihrem Geschäft Schulden einsetzt. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Beschaffung von Kapital oder durch seinen eigenen Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich gibt es auch viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung des Verschuldungsgrads eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Beasley Broadcast Group an

Wie hoch ist die Nettoverschuldung von Beasley Broadcast Group?

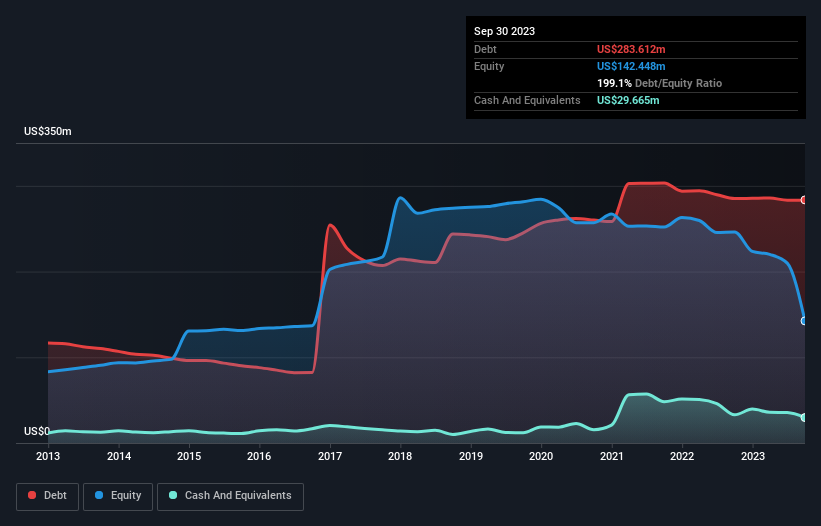

Wie Sie unten sehen können, hatte die Beasley Broadcast Group im September 2023 Schulden in Höhe von 283,6 Millionen US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Da das Unternehmen jedoch über eine Barreserve von 29,7 Mio. USD verfügt, ist die Nettoverschuldung mit 253,9 Mio. USD geringer.

Ein Blick auf die Verbindlichkeiten der Beasley Broadcast Group

Die letzten Bilanzdaten zeigen, dass die Beasley Broadcast Group Verbindlichkeiten in Höhe von 48,3 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 403,6 Mio. US$, die danach fällig werden. Demgegenüber standen 29,7 Mio. US$ an Barmitteln und 47,7 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig wurden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 374,6 Millionen US$.

Dieser Mangel belastet das 20,7-Millionen-US-Dollar-Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau im Auge behalten sollten. Schließlich würde die Beasley Broadcast Group wahrscheinlich eine umfangreiche Kapitalaufstockung benötigen, wenn sie heute ihre Gläubiger bezahlen müsste.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) dividieren und berechnen, wie leicht das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Ein schwacher Zinsdeckungsgrad von 0,63 und ein beunruhigend hohes Verhältnis von Nettoverschuldung zu EBITDA von 9,9 haben unser Vertrauen in die Beasley Broadcast Group wie ein Schlag in die Magengrube getroffen. Die Schuldenlast ist beträchtlich. Positiv zu vermerken ist, dass die Beasley Broadcast Group ihr EBIT im letzten Jahr um 16 % steigern konnte, was die Fähigkeit zur Schuldenkontrolle weiter verbessert. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob die Beasley Broadcast Group ihre Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat die Beasley Broadcast Group eine Menge Geld verbrannt. Während die Anleger zweifellos erwarten, dass sich diese Situation zu gegebener Zeit umkehrt, bedeutet dies eindeutig, dass der Einsatz von Schulden riskanter ist.

Unsere Meinung

Um ehrlich zu sein, sowohl die Umwandlung des EBIT in freien Cashflow als auch die Erfolgsbilanz der Beasley Broadcast Group bei der Beherrschung ihrer Gesamtverbindlichkeiten machen uns die Höhe der Verschuldung ziemlich unangenehm. Aber zumindest ist das EBIT-Wachstum ziemlich gut; das ist ermutigend. In Anbetracht der besprochenen Daten sind wir der Meinung, dass die Beasley Broadcast Group zu hoch verschuldet ist. Diese Art von Risikobereitschaft ist für manche in Ordnung, aber für uns ist sie sicherlich nicht attraktiv. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Zu diesem Zweck sollten Sie sich über die 3 Warnzeichen informieren, die wir bei der Beasley Broadcast Group entdeckt haben (darunter 1, das potenziell ernst ist) .

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Beasley Broadcast Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.