Diese 4 Maßnahmen deuten darauf hin, dass AMC Networks (NASDAQ:AMCX) in großem Umfang auf Schulden zurückgreift

David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wichtig ist, dass AMC Networks Inc. (NASDAQ:AMCX ) Schulden hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen risikoreich machen.

Welches Risiko birgt die Verschuldung?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für AMC Networks an

Wie hoch ist die Nettoverschuldung von AMC Networks?

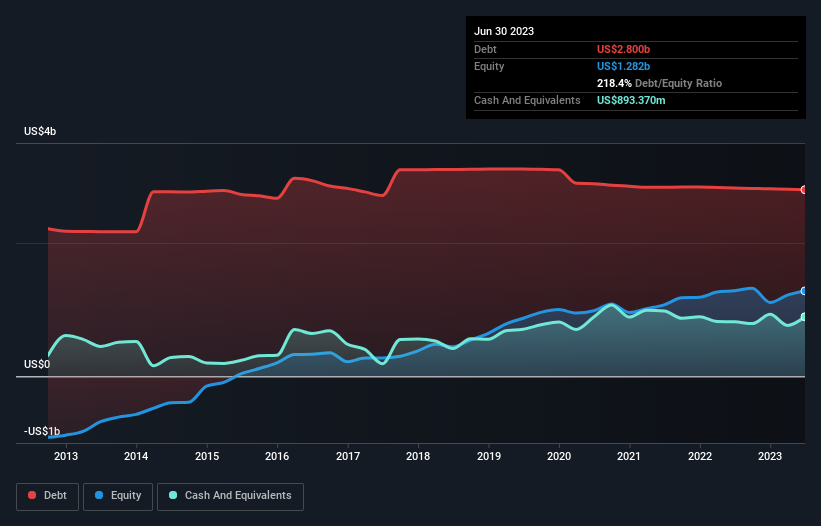

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu erfahren, zeigt, dass AMC Networks im Juni 2023 Schulden in Höhe von 2,80 Mrd. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Da das Unternehmen jedoch über eine Barreserve von 893,4 Mio. US$ verfügt, ist seine Nettoverschuldung mit etwa 1,91 Mrd. US$ geringer.

Wie gesund ist die Bilanz von AMC Networks?

Die letzten Bilanzdaten zeigen, dass AMC Networks innerhalb eines Jahres Verbindlichkeiten in Höhe von 1,37 Mrd. US$ und danach Verbindlichkeiten in Höhe von 2,81 Mrd. US$ zu begleichen hat. Auf der anderen Seite verfügte das Unternehmen über Barmittel in Höhe von 893,4 Mio. US$ und Forderungen im Wert von 852,9 Mio. US$, die innerhalb eines Jahres fällig werden. Damit übersteigen seine Verbindlichkeiten insgesamt 2,44 Mrd. US$ die Summe seiner Barmittel und kurzfristigen Forderungen.

Dieses Defizit wirft einen Schatten auf das 439,0 Mio. US$ schwere Unternehmen, das wie ein Koloss über den Normalsterblichen thront. Wir würden also zweifellos die Bilanz des Unternehmens genau beobachten. Schließlich würde AMC Networks wahrscheinlich eine umfangreiche Kapitalaufstockung benötigen, wenn es heute seine Gläubiger bezahlen müsste.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Die Verschuldung von AMC Networks beträgt das 2,8-fache des EBITDA, und das EBIT deckt den Zinsaufwand um das 4,6-fache. Dies deutet darauf hin, dass die Verschuldung zwar beträchtlich ist, wir sie aber nicht als problematisch bezeichnen würden. Leider ist das EBIT von AMC Networks im letzten Jahr um 5,1 % gesunken. Wenn sich dieser Gewinntrend fortsetzt, wird die Schuldenlast des Unternehmens so schwer wie das Herz eines Eisbären, der auf sein einziges Junges aufpasst. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob AMC Networks seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Deshalb prüfen wir immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren verzeichnete AMC Networks einen freien Cashflow von 27 % seines EBIT, was schwächer ist, als wir erwarten würden. Diese schwache Cash-Conversion macht es schwieriger, die Verschuldung zu bewältigen.

Unsere Meinung

Wenn wir den Versuch von AMC Networks betrachten, seine Gesamtverbindlichkeiten im Griff zu behalten, sind wir sicherlich nicht begeistert. Aber zumindest die Zinsdeckung ist nicht so schlecht. Wir sind uns darüber im Klaren, dass wir AMC Networks aufgrund seiner gesunden Bilanz für ziemlich riskant halten. Aus diesem Grund sind wir ziemlich vorsichtig, was die Aktie angeht, und wir denken, dass die Aktionäre die Liquidität des Unternehmens genau im Auge behalten sollten. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 1 Warnzeichen für AMC Networks ausfindig gemacht, das Sie kennen sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100 % kostenlos zur Verfügung.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob AMC Networks unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.