Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch Nexa Resources S.A.(NYSE:NEXA) Gebrauch von Schulden. Aber ist diese Verschuldung ein Problem für die Aktionäre?

Welches Risiko birgt die Verschuldung?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Bei der Betrachtung der Verschuldung eines Unternehmens sollte man zunächst die Barmittel und die Schulden zusammen betrachten.

Siehe unsere letzte Analyse für Nexa Resources

Wie hoch ist die Verschuldung von Nexa Resources?

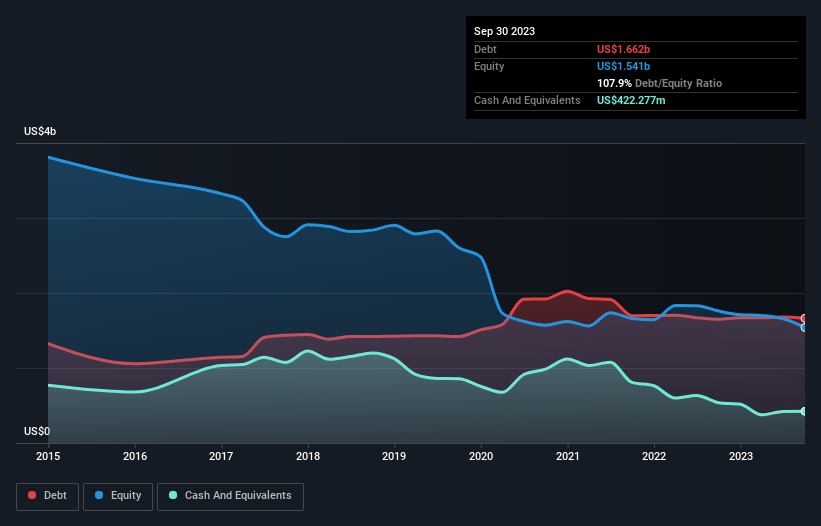

Wie Sie unten sehen können, hatte Nexa Resources im September 2023 Schulden in Höhe von 1,66 Milliarden US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Allerdings verfügte das Unternehmen auch über 422,3 Mio. US$ an Barmitteln, so dass die Nettoverschuldung bei 1,24 Mrd. US$ lag.

Wie stark ist die Bilanz von Nexa Resources?

Ein Blick auf die letzten Bilanzdaten zeigt, dass Nexa Resources Verbindlichkeiten in Höhe von 898,6 Mio. US$ hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 2,31 Mrd. US$, die danach fällig werden. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 422,3 Mio. US$ und Forderungen im Wert von 166,2 Mio. US$, die innerhalb eines Jahres fällig wurden. Damit übersteigen seine Verbindlichkeiten insgesamt 2,62 Mrd. US$ die Summe seiner Barmittel und kurzfristigen Forderungen.

Das Defizit lastet schwer auf dem 796,0 Mio. US$ schweren Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden also zweifellos die Bilanz des Unternehmens genau beobachten. Am Ende des Tages würde Nexa Resources wahrscheinlich eine umfangreiche Rekapitalisierung benötigen, wenn seine Gläubiger eine Rückzahlung fordern würden. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse von Schulden konzentrieren sollte. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden, ob Nexa Resources in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Im letzten Jahr verzeichnete Nexa Resources einen Verlust vor Zinsen und Steuern und schrumpfte seine Einnahmen um 7,1 % auf 2,7 Mrd. USD. Das ist nicht das, was wir uns erhoffen würden.

Caveat Emptor

Wichtig ist, dass Nexa Resources im vergangenen Jahr einen Verlust vor Zinsen und Steuern (EBIT) verzeichnete. Genauer gesagt belief sich der EBIT-Verlust auf 57 Mio. US$. In Anbetracht der oben erwähnten erheblichen Verbindlichkeiten sind wir bei dieser Investition äußerst vorsichtig. Natürlich kann sich die Situation mit etwas Glück und guter Ausführung verbessern. Dennoch würden wir nicht darauf wetten, wenn man bedenkt, dass das Unternehmen in den letzten zwölf Monaten 75 Mio. USD an Barmitteln verdampft hat und nicht viel an liquiden Mitteln besitzt. Daher halten wir diese Aktie für so riskant, als würde man mit einer Maske durch einen schmutzigen Hundepark laufen. Bei der Analyse der Verschuldung ist die Bilanz der offensichtliche Ansatzpunkt. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz bergen. Wir haben bei Nexa Resources 1 Warnzeichen identifiziert , und diese zu verstehen, sollte Teil Ihres Investitionsprozesses sein.

Wenn Sie nach alledem eher an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Nexa Resources unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.