Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko". Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch Alpha Metallurgical Resources, Inc. (NYSE:AMR ) Gebrauch von Schulden. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, insbesondere wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Fremdkapital durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Fremdkapital zusammen.

Sehen Sie sich unsere neueste Analyse für Alpha Metallurgical Resources an

Wie hoch ist die Verschuldung von Alpha Metallurgical Resources?

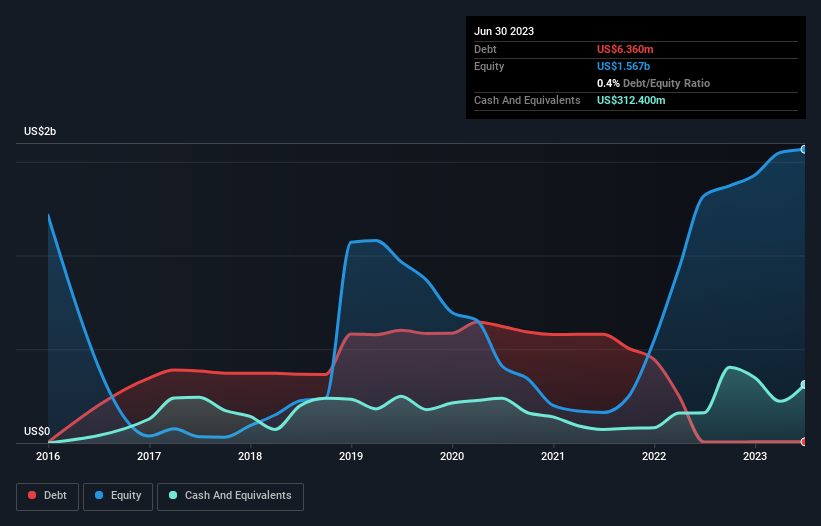

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Alpha Metallurgical Resources im Juni 2023 Schulden in Höhe von 6,36 Mio. US$ hatte, was einen Anstieg von 4,69 Mio. US$ innerhalb eines Jahres bedeutet. Auf der anderen Seite verfügt das Unternehmen aber auch über 312,4 Mio. US$ an Barmitteln, was zu einer Nettobargeldposition von 306,0 Mio. US$ führt.

Wie stark ist die Bilanz von Alpha Metallurgical Resources?

Laut der letzten gemeldeten Bilanz hatte Alpha Metallurgical Resources Verbindlichkeiten in Höhe von 295,7 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 495,4 Mio. US$, die nach 12 Monaten fällig waren. Demgegenüber standen 312,4 Mio. US$ in bar und 432,0 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 46,7 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Diese Situation zeigt, dass die Bilanz von Alpha Metallurgical Resources recht solide ist, da die Gesamtverbindlichkeiten gerade so hoch sind wie die liquiden Mittel. Es ist also sehr unwahrscheinlich, dass das 3,43-Milliarden-US-Dollar-Unternehmen knapp bei Kasse ist, aber es lohnt sich dennoch, die Bilanz im Auge zu behalten. Alpha Metallurgical Resources hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann.

Die niedrige Verschuldung ist sogar die Rettung von Alpha Metallurgical Resources, denn das EBIT ist in den letzten zwölf Monaten um 33 % eingebrochen. Wenn ein Unternehmen einen Gewinneinbruch erlebt, kann es passieren, dass sich die Beziehungen zu seinen Kreditgebern verschlechtern. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Alpha Metallurgical Resources in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Und schließlich mag das Finanzamt zwar buchhalterische Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Alpha Metallurgical Resources verfügt zwar über Nettobarmittel in seiner Bilanz, aber es lohnt sich dennoch, einen Blick auf die Fähigkeit des Unternehmens zu werfen, den Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell das Unternehmen diesen Bargeldbestand aufbaut (oder abbaut). In den letzten zwei Jahren verzeichnete Alpha Metallurgical Resources einen freien Cashflow in Höhe von 73 % seines EBIT, was in etwa dem Normalwert entspricht, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Resümee

Wir könnten verstehen, wenn die Anleger über die Verbindlichkeiten von Alpha Metallurgical Resources besorgt sind, aber wir können uns durch die Tatsache beruhigen, dass das Unternehmen über Nettobarmittel in Höhe von 306,0 Millionen US-Dollar verfügt. Und es beeindruckte uns mit einem freien Cashflow von 953 Mio. US$, was 73 % seines EBIT entspricht. Die Verschuldung von Alpha Metallurgical Resources beunruhigt uns also nicht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Investitionsrisiken sind in der Bilanz zu finden - im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für Alpha Metallurgical Resources ausfindig gemacht ( von denen 1 nicht ignoriert werden sollte!), die Sie kennen sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Alpha Metallurgical Resources unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.